沃太能源科创板闯关:业绩、竞争力面临双重考验

导读:距首次提交招股书过去整整一年后,沃太能源上市闯关之路又迈出一大步。

距首次提交招股书过去整整一年后,沃太能源上市闯关之路又迈出一大步。

2023年12月31日,沃太能源更新了财务资料,并对首轮问询函做出回应,对业务模式、研发生产能力、科创属性等问题作了进一步说明。

沃太能源是一家储能系统提供商,公司主营业务为户用储能和工商业储能系统集成产品的生产销售。与其他近两年来上市的储能企业一样,在2019年开启的储能行业风口之下,沃太能源业绩迎来了飞速增长。根据招股书,2019年~2021年,公司营收年均复合增长率高达80.05%。由此,沃太能源获得了闯关科创板的入场券。

但在A股融资收紧的背景下,短周期内高超的业绩并不足以让其顺利上市,其还面临着两大挑战。

首先是核心竞争力。

根据主营业务类型划分,沃太能源可以看做是一家储能集成类企业。但从政策角度上讲,在IPO收紧的大背景下,储能集成型企业能否上市存疑。去年12月开始,储能市场上一直流传“不支持储能集成类企业上市”的传言。有多位业内人士曾向记者表示该传言属实,出台这样的政策主要是因为,当下储能集成类企业技术水平参差不齐,行业准入门槛较低,同质化竞争严重。

另一个是业绩可持续性问题。

一方面,随着欧洲能源危机缓解,欧洲多个国家的新能源装机补贴力度大幅下降,多个国家面临去库存挑战。另一方面,国内产能随着IGBT的供需关系扭转而得以集中释放。2023年下半年以来,储能行业从“蓝海”变身“红海”。在激烈价格战下,多数储能产业链企业去年三季度开始出现业绩下滑甚至亏损,沃太能源能否“独善其身”,还需要一段时间观察。

核心竞争力欠缺

沃太能源自2012年成立,系储能行业最早一批布局储能的企业之一。

2016年,沃太能源曾获得“光伏教父”无锡尚德电力创始人施正荣投资,自此名声大噪。天眼查数据显示,2014年至今,沃太能源共获得9轮融资。其中,明星资本包括Temasek淡马锡、高瓴资本。2016年,动力电池巨头亿纬锂能也参股了沃太能源。

根据招股书,沃太能源主营储能集成业务,按产品类型划分,其主要业务分为两块:工商业储能集成系统及部件(以下简称:“工商业储能集成系统”)和户用储能集成系统及部件(以下简称:“户储集成系统”)。

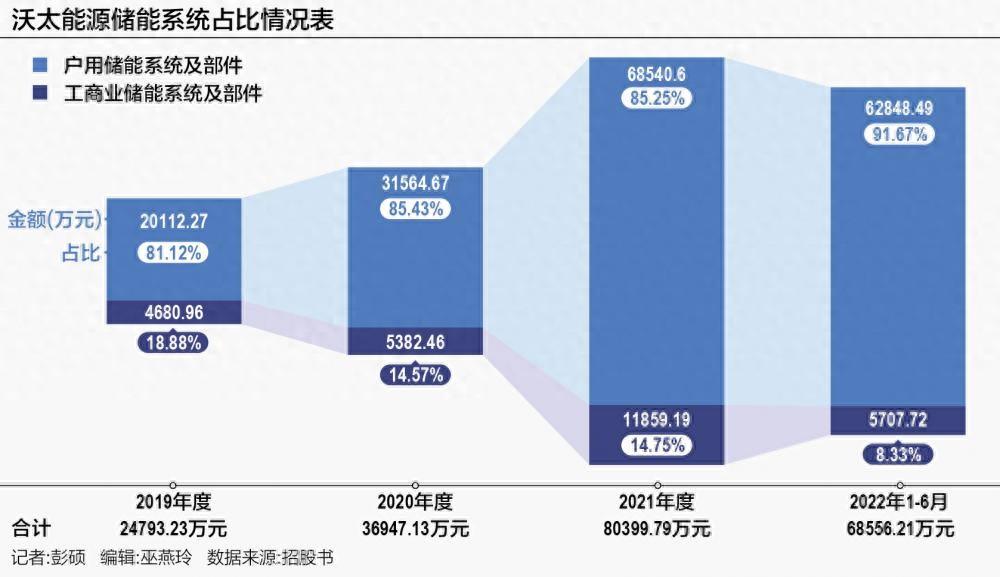

从趋势来看,近年来,沃太能源户用储能的收入增速明显高于工商业储能,其占收入比重逐年增加。2019年~2021年,沃太能源户用储能业务营收分别为2.01亿元、3.16亿元和6.85亿元,年复合增长率为84.6%。到2022年1~6月,沃太能源来自户用储能的营收为6.28亿元,占比高达91.67%;而同一时期,其来自工商业储能的营收仅有5707.72万元,占比仅8.33%。

那么,在占公司营收九成以上的户用储能集成系统业务领域,沃太能源是否具备较高的竞争力?

根据招股书,户用/工商业储能集成系统共包含四大模块:电池模组、逆变器模块、BMS和EMS。这其中,沃太能源业务涉及的后两个模块——BMS(电池管理系统)和EMS(能量管理系统)。此外,沃太能源业务也涉及电池模组板块中的一小部分环节,具体则是外购电芯将其组装在一块,相对而言技术含量不大。

简而言之,沃太能源业务模式是通过外购电池电芯和变流器(PCS),用自己的BMS和EMS模块,将其做成一个储能集成系统并销售出去。

对于储能系统来说,电芯和变流器(PCS)是公认的成本最高的两大环节,也是准入门槛最高的两大环节。多位业内人士因此向记者表示,沃太能源可以称作一家“十足”的储能集成商。

如果市场上传出的“储能集成商不允许上市”的消息为真,那么,沃太能源此次上市计划将大概率折戟。

即便抛开政策因素,单纯关注核心竞争力,沃太能源的技术实力也可能是影响其上市的关键。

“EMS模块比较简单,BMS环节会有一定难度。但它难点不在于BMS技术门槛有多高,很多企业都能做BMS,但真正把它做好的企业比较少。”深圳某储能上市企业副总严世禄(化名)告诉记者。另一位电化学储能企业分析师同样向记者阐述了这样的观点。

记者从多位业内人士口中了解到,对于门槛较高的BMS赛道而言,沃太能源产品竞争优势并不显著。目前,行业公认的专业BMS模块比较好的有四家企业,分别是协能科技、华塑科技、高特电子、科工电子。另外,几大老牌集成商如科陆电子、比亚迪、海博思创的BMS技术也较受行业认可。但沃太能源不在此列。

另外,从毛利率表现来看,沃太能源相比同行企业也有一定差距。

招股书显示,沃太能源选取了派能科技和阳光电源作为对标企业。这其中,阳光电源以生产光伏和PCS(储能变流器)为主,与公司所处环节并不一致。相比之下,派能科技同样从事户用储能环节,与公司业绩更为贴近。

报告期内,沃太能源的毛利率水平一路向下,而且一直被派能科技稳压。2019年~2021年及2022年上半年,沃太能源毛利率分别为36.72%、30.50%、29.73%和24.62%。而派能科技的毛利率则为36.72%、43.65%、29.73%、28.86%。

沃太能源对此解释,由于沃太能源不生产电芯,派能科技生产电芯,所以导致了二者毛利率方面的差异。

但值得一提的是,电芯和PCS恰是储能行业公认的技术含量最高的两大环节。沃太能源既不生产电芯,也不生产PCS,也让其与行业已上市企业相比更像一个“另类”。

沃太能源回复问询函的内容显示,目前,在其对标的A股已上市的储能企业中包括:派能科技、阳光电源、比亚迪、艾罗能源,非A股上市企业则包括海博思创、三晶股份(已过会)等。

业绩增长承压

根据具体使用场景分类,电化学储能又可分为发电侧储能、电网侧储能和用户侧储能。

沃太能源从事的正是户用储能业务和工商业储能均属于用户侧储能业务。其主要市场以欧美,尤其欧洲的户储市场为主。根据东吴证券援引BNEF数据,2022年,全球户储市场中,欧洲市场装机量占全球户储市场50%以上,来自美国市场装机量占全球户储市场的24%。

2019年末开始,随着“双碳”风口的到来,一时间新能源装机量暴涨。

沃太能源的布局主要在欧洲市场,尤其是德国市场。

问询函回复内容显示,沃太能源来自海外市场收入常年超过50%。2020年~2022年以及2023年上半年,沃太能源来自境外收入占比分别为80.97%、72.22%、63.91%和77.92%。

这些收入的取得,绝大多数通过与经销商合作的方式进行。而通过经销商收入,可以窥见德国市场在沃太能源收入体系中的分量。比如,2023年上半年,德国当地贸易商NW Technology GmbH、Donau Energietechnik GmbH&Co.KG是沃太能源第一、二大经销商。当期,沃太能源分别向二者销售了价值4.4亿元和5191.92万元的产品,占当期总销售收入比重分别为40.6%和4.8%,合计达45.4%。

客观来讲,依赖单一市场,会给企业业绩稳定性带来很大风险。而就当下市场而言,这种不稳定风险已经开始发酵。

公开资料显示,2023年以来,由于能源危机问题缓解,原本高速增长的欧洲户储市场面临去库存压力,出货量开始“熄火”。根据标准普尔全球商品洞察,2023年上半年,欧洲户储出货量下滑3%。尤其在二季度,部分国家和地区的户储出货量开始断崖式下滑:白俄罗斯和西班牙下降了60%以上,意大利下降了40%以上。

另据东吴证券研报今年1月份披露的研报数据。到2023年7月开始,德国户储装机量开始出现环比下滑。与此同时,国内集成企业数量却开始急剧增加。这让所有面向海外户储企业的业绩压力陡然增大。

一些逆变器企业的业绩数据反映了海外尤其欧洲户储市场的趋冷:2023年第三季度,昱能科技、锦浪科技、禾迈股份、通润装备的净利润同比下滑幅度均超过50%。

作为公司主要竞争企业,派能科技同样将欧洲作为第一大市场。财报数据显示,2023年第一季度业绩还能维持正增长,但随着欧洲市场库存压力增大,到第二季度,公司营业收入同比下滑三成。到了去年第三季度,派能科技更是出现了上市以来首次单季度净利润亏损。当期,派能科技营收4.92亿元,同比下滑71.29%;实现归母净利润-0.38亿元,同比下滑110.05%。

其后的业绩会上,派能科技解释了业绩下行背后的原因:由于欧洲地区面临下游企业去库存等因素影响,户用市场增速阶段性放缓。

行业人士表示,因为产能的释放,今年上半年,欧洲市场本轮去库存周期何时结束还未可知。

“目前来看,这些出海的企业面临的压力都是一样的。不管是老牌的、已经建立起渠道优势的企业,还是没有建立起来渠道的企业,随着各大厂商纷纷开拓海外业务,国内的价格战火势必烧到海外。因此,海外市场预计不久后将迎来一轮洗牌。”中国化学与物理电源行业协会秘书长刘勇对记者表示。

从长远来看,专注海外储能市场的沃太能源,即在部分国家建立了渠道优势,但因为海外市场总体空间较小,其势必限制沃太能源未来的业绩增速。

刘勇表示,不管欧洲还是北美市场,储能装机市场容量都有限(2023年,欧洲绝大多数国家的新型储能装机规模都在1GW以下,中国的装机规模预计在20GW以上),以国内企业的产能来说,轻松就能触及这些市场的天花板。