阿里张勇加盟并购基金,并购市场的风何时吹起来?

导读:IPO减速背景下,并购市场处于爆发前期?单就数据而言,当下并购市场的“风”还没有吹起来。根据清科研究中心最新数据,今年2月并购市场中,虽然出现了一些典型案例,无论交易数量还是金额,均有所下滑。

但并购市场又在悄然出现些许变化。

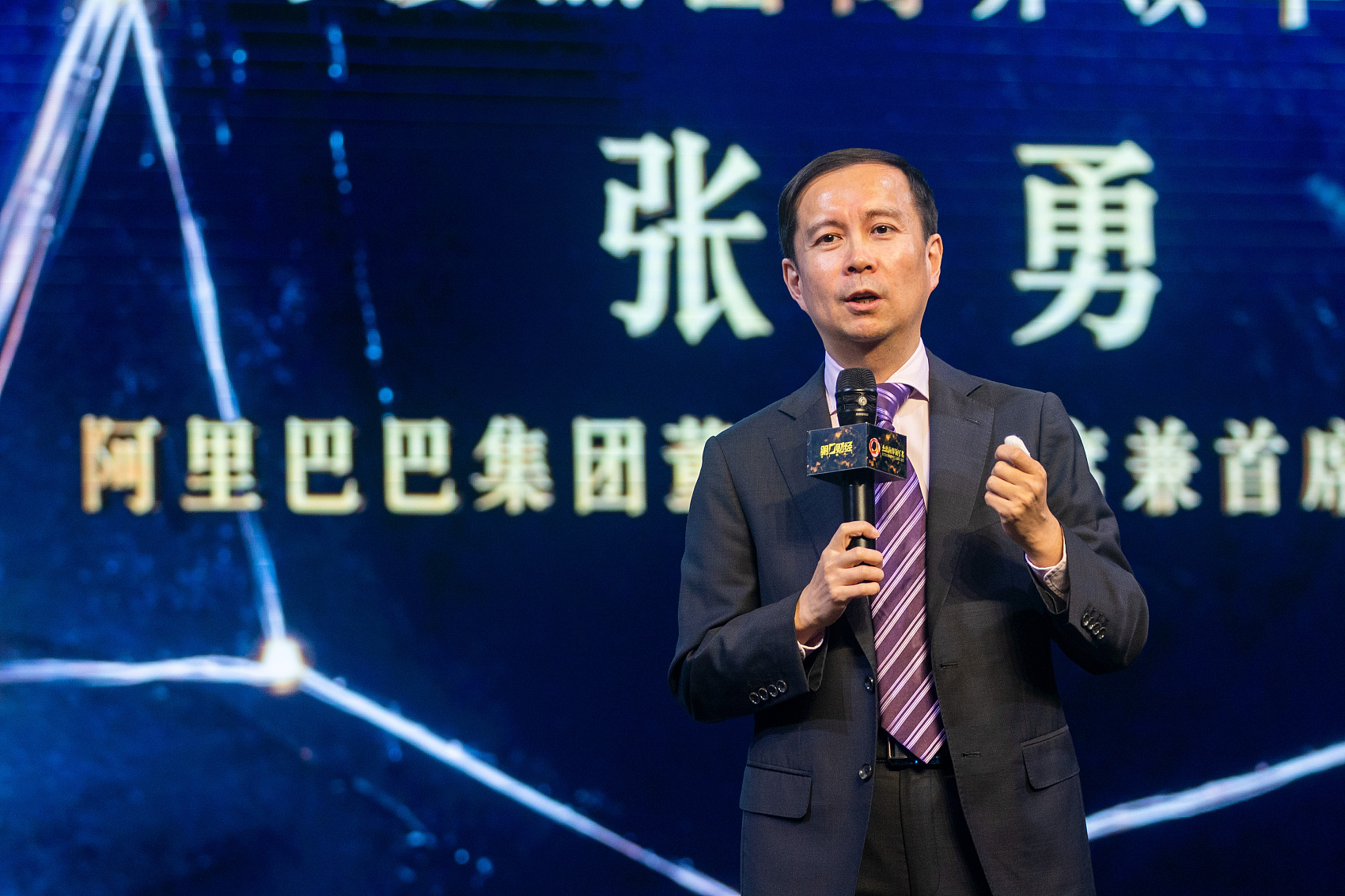

3月21日,晨壹基金宣布,阿里巴巴集团原董事会主席兼首席执行官张勇将加盟晨壹基金,和创始人刘晓丹共同担任管理合伙人,携手探索并购基金新未来。

此次张勇加盟的晨壹基金,与财务投资基金不同,是一家专注于并购市场的基金。晨壹基金创立于2019年,创始人为华泰联合证券原总裁、董事长刘晓丹。刘晓丹被市场视为把专业做到极致的“并购大咖”。

业界大佬加盟并购基金意味着什么?在部分业内人士看来,如今IPO节奏放缓、基金退出压力大、早期项目融资困难的大背景下,焦虑退出的VC/PE机构有可能推动“并购潮”出现,其中部分机构已经把“并购”作为创造收益的主要方式。

有机构称今年会加强布局并购基金

Wind数据显示,截至3月21日,2024年以来A股市场IPO主动撤回共75家,相比去年同期(61家)增加22.95%。其中,沪深主板共撤回22家,北交所撤回20家,创业板撤回24家,科创板撤回9家。

从行业分布来看,以证监会行业分类为准,计算机、通信和其他电子设备制造业撤回数最多为14家,其次是专用设备制造业撤回10家,化学原料和化学制品制造业撤回9家,医药制造和软件和信息技术服务业各撤回6家。

保荐机构方面,从保荐人撤回项目数量来看,中信建投(22.010, -0.66, -2.91%)撤回9家,中信证券(19.740, -0.76, -3.71%)和民生证券各撤回7家,中金公司(33.350, -0.62, -1.83%)撤回5家,撤回家数相对靠前。从撤否率来看,有15家保荐机构撤否率超过30%,8家机构撤否率在50%及以上,其中中原证券(3.700, -0.04, -1.07%)保荐5家,主动撤回4家,撤回率80%。

在IPO放缓的大背景下,叠加基金退出压力大、早期项目融资形式未得到改善等因素,在年初举办的融中财经2024(第13届)中国资本年会上,诸多嘉宾认为2024年可能会出现大的并购潮。其中瀚晖资本合伙人/首席策略投资官毕垒表示,他们在2022年底、2023年就有明确预期IPO会放缓。

羲融创投创始人、董事长李承峄则透露在过往退出项目中,创造巨大收益的项目都不是通过IPO退出。

创合汇资本管理合伙人、总经理于红梅表示,(自己所在机构)今年也会加大并购以及转让退出。她认为,在IPO节奏放缓的大背景下,大家要在并购、甚至S基金上加强布局。

而光速光合合伙人王国栋则观察到2024年并购市场可能会有一些新的苗头,“抱团取暖”的现象会更多出现。

市场的确也在近期出现了一些并购典型案例。

2月19日,中材国际(10.790, 0.14, 1.31%)对中材水泥进行增资,出资金额是40.86亿人民币。中材水泥主要在海外经营水泥和骨料业务,是中国建材集团基础建材国际化业务平台,目前拥有3个境外基础建材投资项目:赞比亚工业园、蒙古国蒙欣水泥生产线和尼日利亚骨料生产线。本次交易完成后,中材国际加快国际化发展步伐,实现水泥业务板块国际化发展与工程服务板块优势互补。

2月29日,通威股份(25.390, -0.13, -0.51%)通过全资子公司通威农业发展有限公司成功收购天邦食品(3.360, -0.10, -2.89%)旗下5家子公司持有的史记生物30%的股权,作价16.50亿人民币。

史记生物是天邦食品旗下专门从事种猪生产的全资子公司,拥有4万头基础母猪规模。通威股份主营业务是光伏新能源和饲料及相关产业链,未涉及养殖业务。通威股份2008年尝试种猪业务,此次交易符合公司整体战略布局。本次交易完成后,天邦食品能够更加聚焦下游养殖屠宰加工业务。

并购市场降温明显

在2023年召开的投资人年会上,刘晓丹曾发表观点称,中国并购市场系统性机会已现,并购基金迎来天时地利。她认为,“作为中国并购市场最早的一批从业者,跟随市场成长20年,第一次感觉产业竞争、资本市场、公司治理这三个并购驱动要素同时出现了,这跟美国20世纪70年代、80年代第四次并购浪潮有些类似,标志着并购市场系统性机会出现。”

而早在2021年,晨壹基金和药明康德(49.400, 1.49, 3.11%)就成立了医疗并购基金。

当年3月9日,药明康德发布《关于参与设立基金管理公司及基金普通合伙人暨关联交易的公告》,全资子公司无锡药明康德投资发展有限公司(简称药明投资)拟与MeadowSpring、晨壹投资有限公司、苏州民营资本投资控股有限公司共同出资设立苏州药明汇聚私募基金管理有限公司(简称药明汇聚),注册资本为人民币1亿元。

其中,药明投资拟认缴出资4500万元,占45%的股权;MeadowSpring拟出资2500万元,占比25%;晨壹投资拟出资2000万元,占20%的股权;苏州民营资本投资则出资1000万元,占10%的股权。

值得注意的是,药明汇聚、药明投资参与出资的部分投资企业目前已注销。

公告显示,在药明汇聚成立后,药明投资、MeadowSpring、晨壹投资的全资子公司嘉兴晨壹蓬瀛股权投资有限公司、苏州民营资本投资的全资子公司苏州翼苏投资有限公司拟作为有限合伙人,药明汇聚作为普通合伙人共同出资设立苏州群英投资管理合伙企业(有限合伙),注册资本为人民币1.01亿元。

企查查信息显示,苏州群英投资管理合伙企业(有限合伙)已于2022年12月2日注销。

这家注册资本为1.01亿元的投资管理企业注销背后,是近年来并购市场降温明显。

根据清科创业(01945.HK)旗下清科研究中心数据,2024年2月中国并购市场共完成103笔并购交易,数量环比下降44.3%,同比下降30.9%。其中披露金额的有73笔,交易总金额约为264.17亿人民币,环比下降37.9%,同比下降82.3%。

整体而言,受宏观经济环境影响,中国并购市场去年前三季度整体交易数量较前年同期有所上升,但交易规模延续上半年的下滑趋势。

2023年前三季度共完成并购交易1920起,同比增加4.9%;受小规模交易案例增多影响,涉及总交易金额达6396.77亿元,同比下降18.6%,降幅较当年上半年扩大,平均交易规模3.33亿,同比下降22.4%。

并购项目、并购基金的发展难点在哪?

中肃资本创始合伙人、董事长朱军表示,其实中国的企业家很多都是“宁为鸡头,不为凤尾”,好的企业不太愿意被并购。在前些年市场好的时候,可能一个并购案(股价斩获)好几个涨停,但如今跨界并购基本没有(在股市掀起)太多波澜。

朱军举例称,也有一些上市公司跟他们交流,希望能围绕自家公司产业链,之后以并购为目的来投一些企业。

但朱军分析后认为,这其实是比较难的,难点在于怎么投、投多少、占多少股权。如果股权占得多,后面这些企业发展好了,(可能)还是想独立上市、不想被并购;如果发展不好,再买回来也没有意义。

纵使有着诸多困难,大佬加入又将给并购市场带来怎样的改变?我们拭目以待。