今大禹IPO报告期内融资1.25亿元,现金分红8000万元

导读:3月15日,据北交所披露,北京今大禹环境技术股份有限公司(简称“今大禹”正式向北交所报送上市申请并获得受理,这也是龙年首家新受理公司。

3月15日,据北交所披露,北京今大禹环境技术股份有限公司(简称“今大禹”正式向北交所报送上市申请并获得受理,这也是龙年首家新受理公司。

今大禹是一家集工业废水处理技术研发、工艺设计、运营管理为一体的国家级专精特 新“小巨人”企业。公司主营业务是依托从工业废水预处理到零排放全流程的自有核心 技术、丰富的运营管理经验,为客户提供水处理解决方案和精细化运营管理服务,致力 于成为工业废水处理领域全周期的创新型综合服务商。

今大禹1998年5月成立,2023年1月16日挂牌新三板基础层,4月17日调入创新层,于当年的9月27日启动北交所上市辅导,10月9日辅导备案材料获北京证监局受理,2024年3月6日获北京证监局辅导验收,直至此番3月15日成功递表,也就是说,今大禹从辅导验收到受理仅用了9天,其速度非常快。

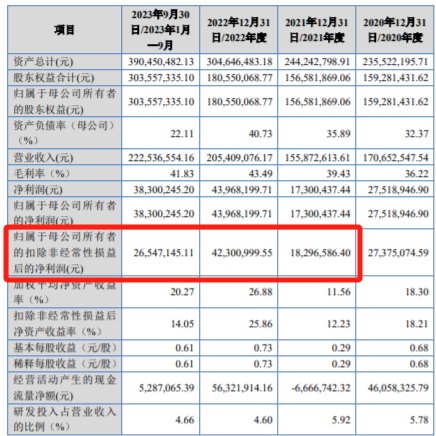

2020年至2023年第三季度(下称报告期内),公司营业收入分别为1.71亿元、1.56亿元、2.05亿元、2.22亿元;净利润分别为2752万元、1730万元、4397万元、3830万元;毛利率分别为36.22%、39.43%、43.49%、41.83%。

2021年至2023年9月,今大禹实现的扣非净利润分别为1829.66万元、4230.10万元、2654.71万元,扣非净利润合计为8714.47万元。

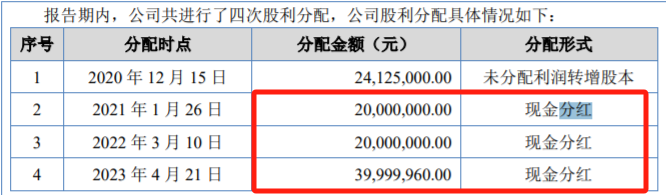

申报稿显示,在报告期内,今大禹一边通过新三板募集资金共计1.25亿元;一边又向股东现金分红共计8000万元,其中2021年1月分红2000万元,2022年3月分红2000万元,2023年4月分红约4000万元,这相当于直接分掉了报告期累计扣非净利润的91.80%。

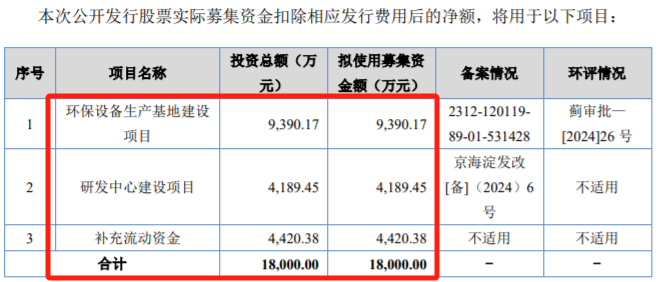

在大额分红同时却又募资补流。今大禹本次IPO,拟募集资金1.8亿元,其保荐机构为首创证券。募投项目有三个,一是环保设备生产基地建设项目,拟投资9390.17万元;二是研发中心建设项目,拟投资4189.45万元;三是补充流动资金,拟投资4420.38亿元。

招股书显示,实际控制人曹文彬、田珊珊、曹普晅一家三口合计控制公司60.70%的股份,曹文彬与田珊珊为夫妻关系,曹文彬与曹普晅系父子关系,田珊珊与曹普晅为继母子关系,田珊珊任公司行政人事部经理,曹普晅任职总经理助理。综上,公司控股股东为曹文彬;公司实际控制人为曹文彬、田珊珊和曹普晅。