云服务商七牛云再度闯关港股IPO 近三年营收增长停滞亏损加大

导读:3月18日,七牛智能科技有限公司(七牛云)向港交所递交招股书,申万宏源香港、交银国际、华泰国际为其联席保荐人。该公司此前曾在2023年6月29日有过递表记录,2021年还曾寻求在美股IPO。

3月18日,七牛智能科技有限公司(七牛云)向港交所递交招股书,申万宏源香港、交银国际、华泰国际为其联席保荐人。该公司此前曾在2023年6月29日有过递表记录,2021年还曾寻求在美股IPO。

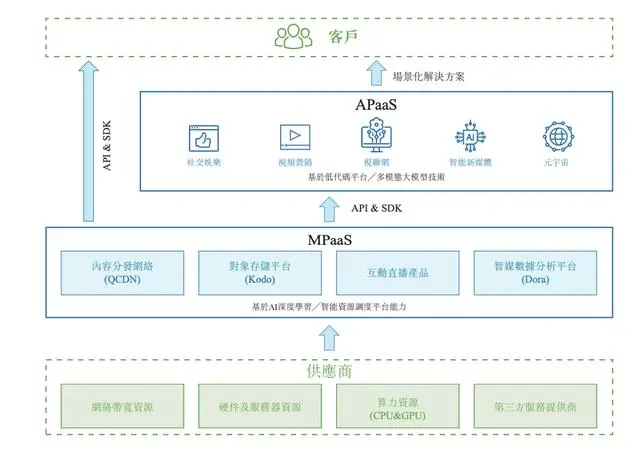

据招股书,七牛云在中国音视频云服务市场占据了领先地位。公司核心产品为MPaaS产品和APaaS解决方案。主要针对音视频领域的解决方案,涵盖了内容分发、存储、互动直播及数据分析等多个方面,特别受到开发能力强且需求灵活客户的青睐。

具体而言,MPaaS(音视频平台即服务)提供互动直播产品、智媒数据分析解决方案、内容分发网络服务及对象存储解决方案;APaaS(应用平台即服务)提供一站式场景化音视频解决方案,主要集成图片处理、直播与互动、场景感知分析、音视频处理、存储服务。

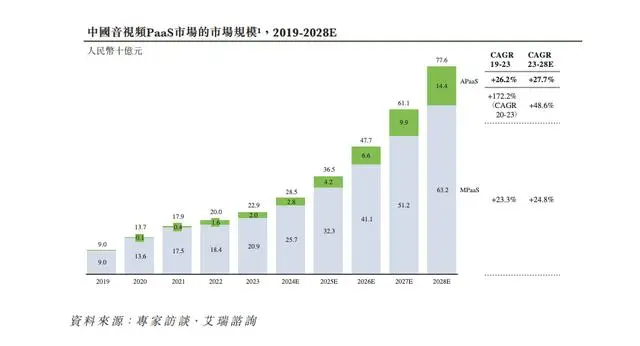

来自艾瑞咨询的资料显示,按2023年收入计算,公司是中国第三大音视频PaaS服务商,市场份额为5.8%;按2023年APaaS所得收入计算,公司是中国第二大音视频APaaS服务商,市场份额为14.1%。

截至2023年12月31日,公司的注册用户逾140万名,大部分为各个企业的开发者或开发者团队。于2023年,公司的付费客户95848名。

需要注意的是,在互联网行业数字化浪潮下,随着AIGC、大模型等热门技术的涌现,云服务赛道虽然始终受到市场追捧。但也早已是红海一片,巨头林立。

海外已有亚马逊、微软、谷歌等公司占据主导地位。国内则有阿里云、腾讯云,以及三大运营商为代表的“电信云”群雄割据。对于七牛云这类独立第三方云服务商来说,的生存空间和市场潜力也都越来越狭窄。

七牛云方面也透露,本次融资将主要用于扩大市场占有率及客户群;提升销售能力;发展海外业务;增强研发能力及技术基础设施;潜在收购机会等。

此外,自2012年至2020年,七牛云此前已完成多轮投资。投资者中不乏云锋基金、经纬创投、启明基金、上海张江、交银基金等知名机构。

另据招股书披露,七牛云创始人许式伟曾任金山软件技术总监,截至最后实际可行日期,持有公司约17.96%股权,为第一大股东,而阿里旗下淘宝中国持股17.69%,为其第一大外部机构股东。

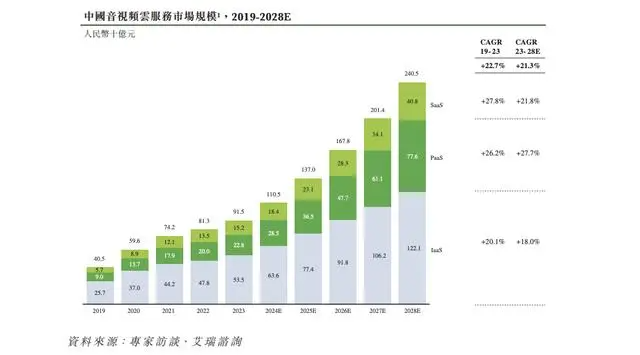

行业层面,艾瑞咨询的资料显示2023年中国音视频云服务市场规模达到人民币915亿元。预计2023年-2028年将以21.3%的复合年增长率继续增长,至2028年,市场规模将达到2405亿元。

伴随着音视频在各行业应用的发展,凭借灵活性优势,发展潜力更高的PaaS(平台即服务)市场份额预计将快速提高。预计PaaS于音视频云服务市场的市场份额将从2023年的24.9%提升至2028年32.3%。

但另一方面,目前国内云服务市场正在爆发新一轮价格战。

2024年伊始,阿里云、京东云的头部企业均在带头降价。根据阿里云2024降价信息,部分产品降价幅度最高达55%,并且这已经是阿里不到一年的时间里第二次主动发起价格战,可见行业整体大环境走弱后,竞争也越发激烈。

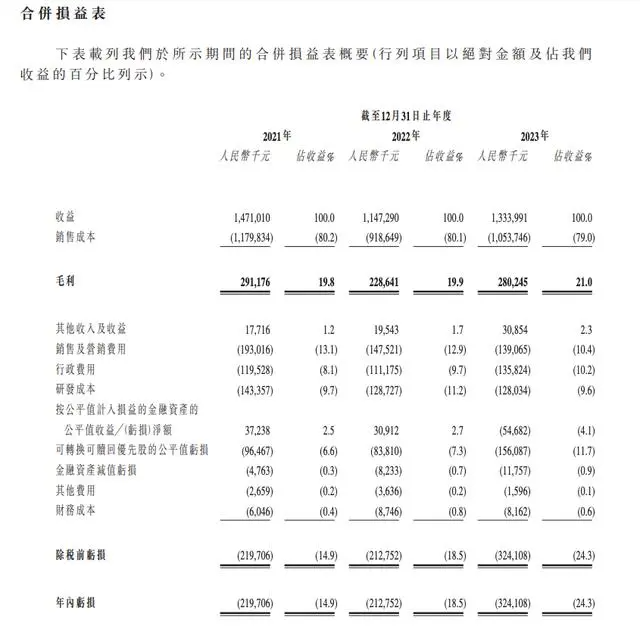

而财报显示,2021年-2023年,七牛云的收入分别为14.71亿元、11.47亿、13.34亿元;年内亏损分别为2.2亿元、2.12亿元及3.24亿元。报告期内,收入增长停滞不前并伴随亏损持续扩大,也明显是受到行业环境的影响。

七牛云也提示风险称,由于市场竞争激烈,公司业务和经营业绩都可能受到损害。此外,由于市场需求不断变化,公司产品性能是否能够满足客户变化的需求,以及扩大客群战略的效果都将对业务产生重大影响。

值得注意的是,截至2023年12月31日止三个年度,七牛云来自最大客户的收益分别占其该期间收益的11.3%、8.1%及11.8%。同期,七牛云来自五大客户的收益分别占其于截至2023年12月31日止三个年度收益的22.7%、25.5%及34.3%。