骏鼎达启动申购:IPO市值约22亿元,比亚迪为其第一大客户

导读:3月11日,深圳市骏鼎达新材料股份有限公司(下称“骏鼎达”,SZ:301538)启动申购,将在深圳证券交易所创业板上市。本次上市,骏鼎达的发行价55.82元/股,发行市盈率20.26倍,发行新股1000万股。

3月11日,深圳市骏鼎达新材料股份有限公司(下称“骏鼎达”,SZ:301538)启动申购,将在深圳证券交易所创业板上市。本次上市,骏鼎达的发行价55.82元/股,发行市盈率20.26倍,发行新股1000万股。

据此计算,骏鼎达的IPO募资总额约为5.58亿元,市值约为22亿元。扣除发行费用(不含税)后,该公司的募资净额约4.84亿元。此前,骏鼎达曾于2016年6月新三板挂牌,证券代码为“837635”,于2017年12月27日终止。

据招股书介绍,骏鼎达的主营业务为高分子改性保护材料的设计、研发、生产与销售,主要产品包括功能性保护套管和功能性单丝等,广泛应用于汽车、工程机械、轨道交通、通讯电子等多元领域。

天眼查信息显示,骏鼎达成立2004年9月,前身为深圳市骏鼎达科技有限公司。目前,该公司的注册资本为3000万元,法定代表人为杨凤凯,主要股东包括杨凤凯、杨巧云、深创投、龙贤等。

骏鼎达在招股书中表示,该公司已陆续进入多家境内外汽车、工程机械、轨道交通、通讯电子等行业中知名终端主机厂的供应链,直接客户包括安波福、住友电工、比亚迪、盖茨工业、时代电气、泰科电子等。

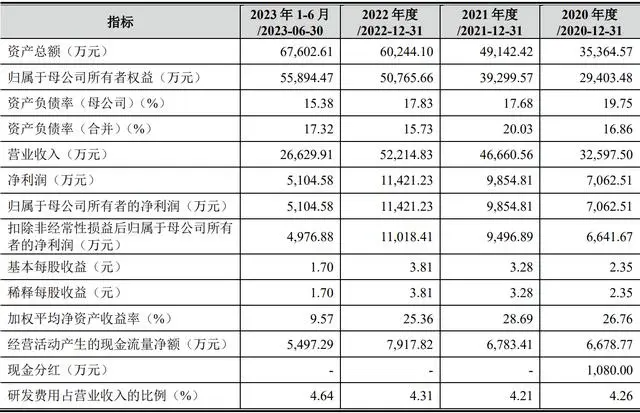

2020年、2021年、2022年和2023年上半年,骏鼎达的收入分别为3.26亿元、4.67亿元、5.22亿元和2.66亿元,净利润分别为7062.51万元、9848.18万元、1.14亿元和5104.58万元,扣非后净利润分别为6641.67万元、9490.27万元、1.10亿元和4976.88万元。

贝多财经了解到,骏鼎达的收入主要由功能性保护套管贡献。报告期内,该公司来自功能性保护套管的收入分别为2.58亿元、3.69亿元、4.26亿元和2.14亿元,占主营业务收入的比例分别为79.07%、79.22%、81.79%和80.44%。

据介绍,骏鼎达的产品最终应用于上汽通用、东风本田、广汽本田、东风日产、长安汽车、长城汽车、比亚迪、蔚来汽车、小鹏汽车、理想汽车、特斯拉、广汽埃安等汽车厂商,卡特彼勒、三一重工等工程机械厂商等。

其中,比亚迪于2022年成为了骏鼎达的单一大股东,并在2023年上半年进一步稳固。报告期内,骏鼎达的前五大客户占比分别为16.88%、16.29%、20.42%和24.14%。其中,比亚迪于2022年、2023年上半年的贡献占比分别为7.41%和11.47%。

骏鼎达在招股书称,该公司新进入前五大的客户均为报告期初即存在的客户,合作关系长期稳定。其中,比亚迪于2009年就与骏鼎达进行了合作。另外,2022年新增为前五大客户的沪光股份于2019年与该公司开始合作。

另据最新招股书披露,骏鼎达2023年实现营业收入约为6.44亿元,同比增长23.28%,归属净利润1.40亿元,同比增长22.61%,扣非后净利润1.34亿元,同比增长21.58%。截至2023年末,该公司的资产总额约为8.25亿元,同比增长36.93%。

同时,骏鼎达预计其2024年第一季度的收入约为1.45亿元至1.70亿元,同比变动幅度为21.72%至42.71%;归母净利润2600万元至3400万元,同比变动幅度为20.16%至57.13%;扣非后净利润2450万元至3250万元,同变动16.96%至55.15%。

本次上市前,杨凤凯和杨巧云分别直接持有骏鼎达41.07%和39.17%的股份,两人合计持有该公司80.24%的股份。其中,杨凤凯为骏鼎达董事长和总经理,杨巧云为该公司董事和副总经理。

据招股书介绍,杨凤凯和杨巧云为夫妻关系并签署了一致行动协议。因此,二人为该公司的控股股东和共同实际控制人。特别说明的是,杨凤凯和杨巧云均为1981年9月出生,杨凤凯为中专学历,杨巧云则为本科学历。

此外,深创投直接持股持股1.39%,通过红土智能持股6.94%。同时,新余博海持股8.66%,新余骏博持股1.73%,龙贤持股1.04%。