渤海证券1.67亿股股权被七折拍卖,漫长上市路遥遥无期

导读:还处在上市进程中的渤海证券股份有限公司(以下简称,渤海证券)近期并不太平。其1.67亿股股权将被进行司法拍卖,起拍价仅相当于评估价的七折左右。最新消息是,1月30日上午,由于无人出价,本场拍卖已流拍。

一时之间,外界的目光无疑聚焦到了这位IPO之路长跑的选手身上。渤海证券上市进程是否将受到连累,进展能否顺利,成为外界关注的话题。

01

起拍价4.23亿元,1.67亿股股权打七折

根据阿里司法拍卖网站的竞买公告介绍,北京市第三中级人民法院于2024年1月29日10时至2024年1月30日10时止进行公开拍卖活动。拍卖标的:天津市浩物嘉德汽车贸易有限公司持有的渤海证券股份有限公司1.67亿股股权。本次拍卖为第一次拍卖,价格6.04亿元,起拍价4.23亿元,相当于七折起拍。

而有关此次司法拍卖的详细情况,或许能从渤海证券递交上交所的招股书窥视一二。

渤海证券在其递交的招股书中提到,截至招股书签署日,浩物嘉德直接持有公司股份1.67亿股,天物机电直接持有公司股份1.67亿股,青海合一直接持有公司股份1亿股,上述股份被法院冻结,案件处于强制执行阶段;正荣集团直接持有公司股份2.5亿股被法院冻结。如果主债务人未能偿还债务或上述股东未能使用其他资产履行还款义务的,上述股份存在被法院强制执行的风险。

据招股书显示,渤海证券的股东中,天津市国资委通过14家企业控制公司63.28%的股权,其控制的股权中占渤海证券发行前总股本的20.85%已质押,未质押部分股份数量占渤海证券发行前总股本的42.43%。浩物嘉德和天物机电合计持有渤海证券4.16%的股份,同时,浩物嘉德和天物机电的实际控制人也是天津市国资委。

渤海证券表示,上述股份存在被法院强制执行的风险,如果上述股份被法院强制执行,天津市国资委持有公司的股份比例将变为59.12%,但仍高于50%,不会影响天津市国资委对公司的控制权。

有关案件的详细情况,更详细来看,根据中国裁判文书网显示,2021年2月,原告江苏银行(7.300, 0.01, 0.14%)北京分行与被告浩物嘉德质押合同纠纷一案在北京市第三中级人民法院立案。2021年9月,原告江苏银行北京分行与天物机电质押合同纠纷一审在北京市第三中级人民法院立案。

2021年9月,法院就案件做出判决。与浩物嘉德质押合同纠纷一案,法院判令,冻结浩物嘉德持有的渤海证券1.67亿股股份,冻结期为3年。与天物机电质押合同纠纷一案,法院判令,就天物机电质押的×证券股份有限公司1.67亿股权折价或者拍卖、变卖所得价款优先受偿。

此番股权被七折拍卖,外界关注度较高的无疑是此次是否会成为渤海证券上市过程的“拦路虎”。香颂资本执行董事沈萌向《港湾商业观察》表示,如果拍卖导致股东变更,那么IPO将重新根据新的股东结构,得到新的股东签字,才能继续进行。

02

业绩稳定性靠行情,三大业务收益率明显下滑

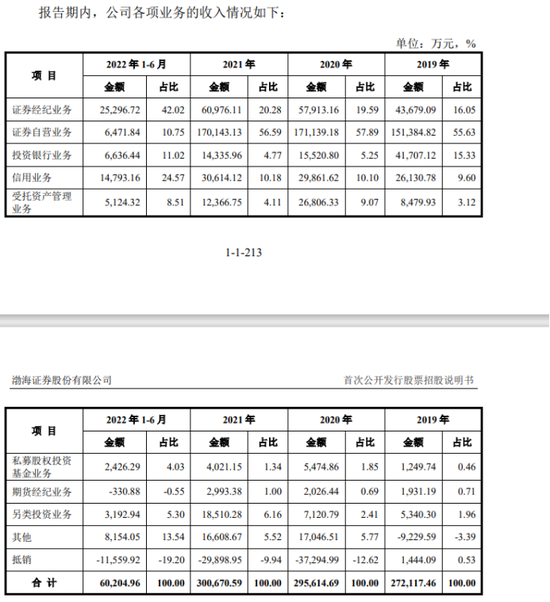

渤海证券成立于2001年,根据业务类型,渤海证券的业务主要包括证券经纪业务、证券自营业务、投资银行业务、信用业务、受托资产管理业务、私募股权投资基金业务、证券研究业务、期货经纪业务和另类投资业务。

2021年12月28日,渤海证券递表上交所主板,其最新招股书停留在2023年3月1日。

从2019年-2021年以及2022年1-6月(以下简称,报告期内),渤海证券实现收入分别为27.21亿元、29.56亿元、30.07亿元和6.02亿元,当期净利润分别为9.40亿元、11.06亿元、18.00亿元和1.96亿元,扣非后归母净利润分别为9.37亿元、10.12亿元、14.41亿元和1.92亿元。

由于主营业务与证券市场行情的关联度较高,在2022年上半年,渤海证券的营收及净利润分别同比下滑56.57%、66.16%。对于波动的原因,渤海证券表示,主要受国内疫情反复、俄乌地缘冲突等因素影响。

具体业务方面,经纪业务是渤海证券的核心基础业务。报告期内,该业务分部收入分别为4.37亿元、5.79亿元、6.10亿元和2.53亿元,占公司营业收入的比例分别为16.05%、19.59%、20.28%和42.02%。

其次为自营业务,报告期内,该业务分部实现收入分别为15.14亿元、17.11亿元、17.01亿元和6471.84万元,分别占当期营业收入的55.63%、57.89%、56.59%和10.75%。通过计算得知,在2019年-2021年三年时间,渤海证券的经纪业务和自营业务合计贡献收入占当年总收入的七成以上。

渤海证券在招股书中披露,证券经纪业务收入主要取决于客户证券交易量和交易佣金率水平,主要面临交易量波动和交易佣金率变化的风险。

不过需要指出的是,报告期内,证券自营业务的平均收益率分别为4.70%、4.42%、4.51%和0.17%;固定收益类投资交易业务的平均收益率分别为3.82%、2.69%、1.33%和0.59%;权益类投资交易业务平均收益率分别为11.56%、22.10%、31.81%和-4.82%。

2022年上半年,上述三大业务的平均收益率均较上一年度末期出现了明显下滑。

03

被评为B类,大股东股权质押风险

根据证券公司分类监管规定,中国证监会将证券公司分为A(AAA、AA、A)、B(BBB、BB、B)、C(CCC、CC、C)、D、E等5大类11个级别。2019年-2021年,渤海证券的监管评级分别为A类A级、A类A级和B类BBB级。

渤海证券表示,公司可能存在监管评级在未来年度下降的风险。监管评级的下降将导致公司提高风险资本准备比率和证券投资者保护基金的缴纳比例,公司新业务资格的申请也可能因此受到相应限制或者公司现有部分业务资格被取消,从而限制公司的业务发展并对公司经营收入及利润水平产生不利影响。

2022年12月9日,在证券业协会公布《2022年证券公司投行业务质量评价结果》,渤海证券评为C类投行。2023年12月30日,根据中国证券业协会公布的2023年证券公司投行业务质量评价结果显示,渤海证券等67家为B类。

截至招股书签署日,泰达国际直接持有渤海证券21.67亿股,占本次发行前总股本的26.96%,是公司的控股股东,其已质押6.11亿股,占本次发行前总股本的7.61%;泰达股份(3.420, -0.15, -4.20%)直接持有公司股份 10.51亿股,占本次发行前总股本的13.07%,是公司的第二大股东,其已质押 6.87亿股,占本次发行前总股本的8.55%;合计质押股份占本次发行前总股本的16.16%。

渤海证券表示,如泰达国际或泰达股份无法偿还到期债务,将可能导致公司股权结构发生变化。

此外,合规层面,2023年6月29日,天津证监局向渤海证券及相关业务人员姚磊出具警示函。天津证监局公告显示,渤海证券存在以下违规行为:一是公司发布证券研究报告业务有关制度不完善;二是公司研究报告质量控制审核把关不严。

从2016年启动上市辅导,时隔六年后的2021年预披露招股书。2022年5月,上交所下发反馈意见。2023年渤海证券的IPO重新受理,已走过八年IPO之路的渤海证券,在股权拍卖风波的影响下,其上市之旅是否又会增添曲折?