嘀嗒出行五闯港交所:业务单一毛利率走低 急于上市为早期投资者解套?

导读:时隔七个月,嘀嗒出行再次尝试敲开资本市场的大门。

据披露易数据显示,3月19日,嘀嗒出行向港交所递交招股说明书,申请主板上市,依旧由中金公司(32.210, 0.17, 0.53%)、海通国际和野村国际担任联席保荐人。而仅在一个月前,中国证监会网站刚刚公布了关于嘀嗒出行境外发行上市备案通知书,文件显示公司计划发行不超过1.94亿股普通股。

事实上,继2020年8月、2021年4月、2023年2月和2023年8月先后四次IPO折戟后,这已经是嘀嗒出行第五次冲击上市了。一直以来面临的业务单一、“天花板”过低、盈利能力恶化等问题无解,早期投资者急于退出,港股市场流动性疲软,嘀嗒出行还能讲出什么新故事?

重度依赖顺风车业务 毛利率三连降近9%

据最新招股书显示,2023年嘀嗒出行实现总营收8.16亿元,同比增长43.36%;净利润约为3.00亿元,而2022年为净亏损1.88亿元。若剔除以股份为基础的付款开支及优先股的公允价值变动,报告期内经调整净利润净额录得2.25亿元,同比翻了2.66倍。

营收、净利双增看似歌舞升平,但细究各个细分业务却暗藏隐忧。

报告期内,公司提供顺风车平台服务实现收入7.74亿元,同比增长50.32%;提供广告及其他服务实现收入2974.5万元,同比下降14.42%;提供智慧出租车服务仅实现收入1132.8万元,同比大幅减少41.67%。值得一提的是,广告及其他服务业务已连续两年负增长,而智慧出租车业务不断缩水的状态已有三年。

三大主营业务中有两个持续下滑,嘀嗒出行对顺风车业务的依赖度进一步加深。结合此前招股书披露的数据分析,2017-2022年期间,顺风车业务收入对总营收的贡献比例分别为56.60%、66.30%、91.90%、89.20%、89.00%和90.5%,整体呈上升趋势。2023年,该项指标又一次同比增长4.5个百分点至95%。

业务结构单一的弊端非常明显。一方面,顺风车业务市场规模不大,缺乏明显增长点。据弗若斯特沙利文研究统计,2022年国内汽车客运市场交易总额约为5141亿元,顺风车市场交易总额仅占比约3.72%。预计2027年,国内汽车客运市场交易总额将达到11276万元,顺风车交易总额将占比7.71%。

换而言之,即使5年内以35.39%的复合增长率狂奔,在出行市场这块价值万亿的“大蛋糕”中,顺风车细分赛道也分割不到10%。叠加安全合规等潜在隐患,顺风车市场的渗透率预期并不乐观,2022-2027年只预估增长0.5%。

更令人担忧的是,嘀嗒出行的龙头地位已经不保。

按顺风车搭乘次数计算,2019年嘀嗒出行的市场份额占有率约为66.5%,位列顺风车市场第一,与第二名相差逾41%。然而到了2022年,公司的市场占有率滑落至32.5%,与第三名差距仅为13.2%。反超成为第一名的公司A,成立于2016年,总部位于上海,为用户提供共享单车、代步车、电池更换及顺风车服务,或为本地出行平台哈啰。

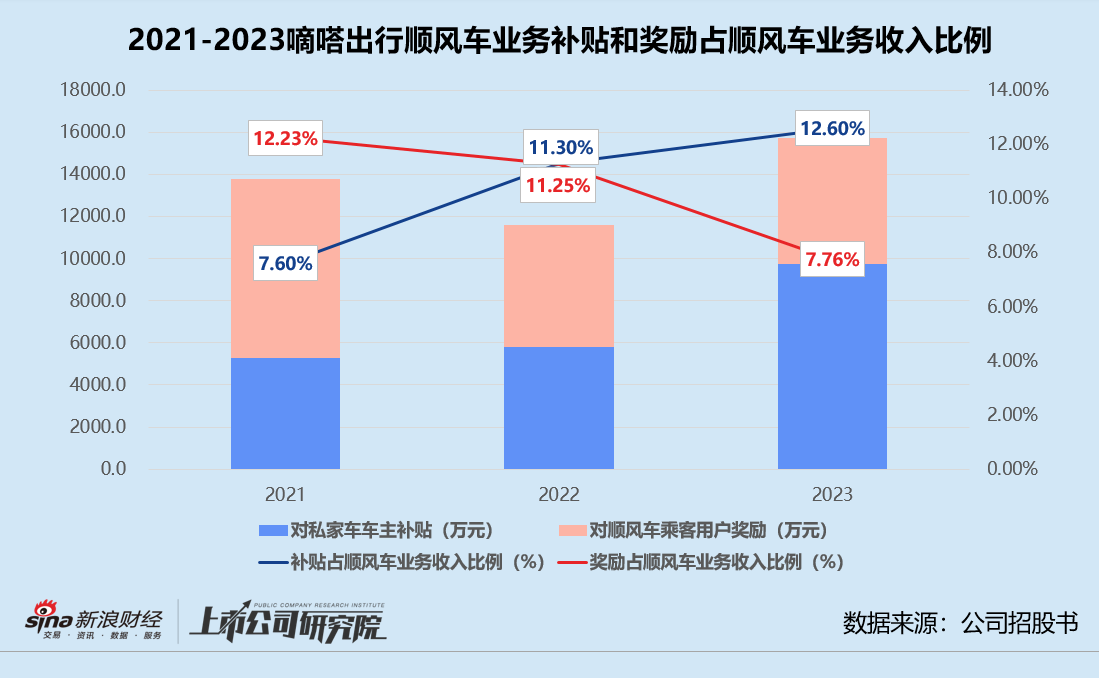

另一方面,顺风车业务需要大量补贴和奖励维系司机及用户。据招股书显示,2023年嘀嗒出行向私家车车主提供的补贴约9724.2万元,较2022年增长了67.66%,约为2021年同指标的1.84倍;对顺风车乘客的用户奖励约6004.6万元,同比小幅增长3.62%。两项支出合计约占顺风车业务收入的20.32%,其中对私家车车主的补贴占比由2021年的7.6%提升至12.6%。

补贴和奖励拉动收入增长的同时,不可避免地侵蚀了顺风车业务的利润空间。自2020年起,提供顺风车平台服务的毛利率一路从87.30%降至2023年的75.90%,拖累嘀嗒出行整体毛利率从2020年的82.69%三连降至74.27%,降幅接近9%。

长远来看,嘀嗒出行靠“烧钱”培养市场的计划短期内还会继续。招股书显示,此番上市募集资金的主要目的之一是扩大用户群并加强营销及推广,通过优惠券吸引乘客以及奖励推荐或搭载乘客的私家车车主等措施排在首位。

资金充足仍上市募资 李斌持股超24%着急退出?

就嘀嗒出行的资产现状而言,公司账面上其实并不缺钱。

截至2023年12月31日,嘀嗒出行的银行结余及现金约为6.86亿元,按公允价值计入损益的金融资产约为3.53亿元。据招股书显示,该金融资产指的是公司在信誉良好的持牌商业银行购买的短期理财产品,具有较高的流动性,无固定期限并可随时提取。

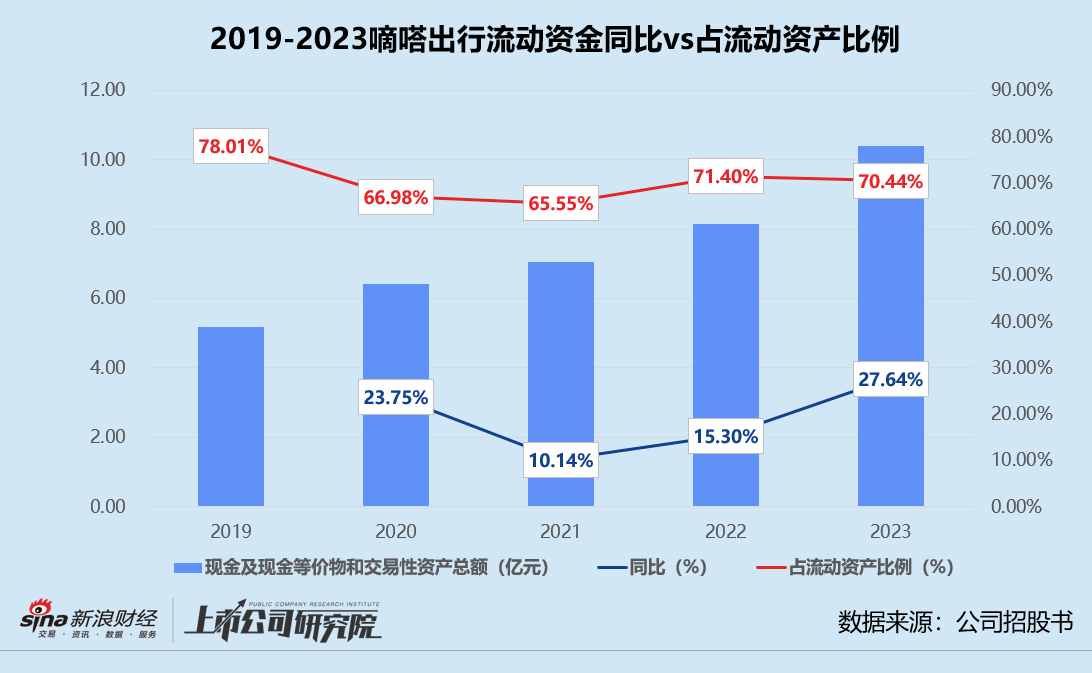

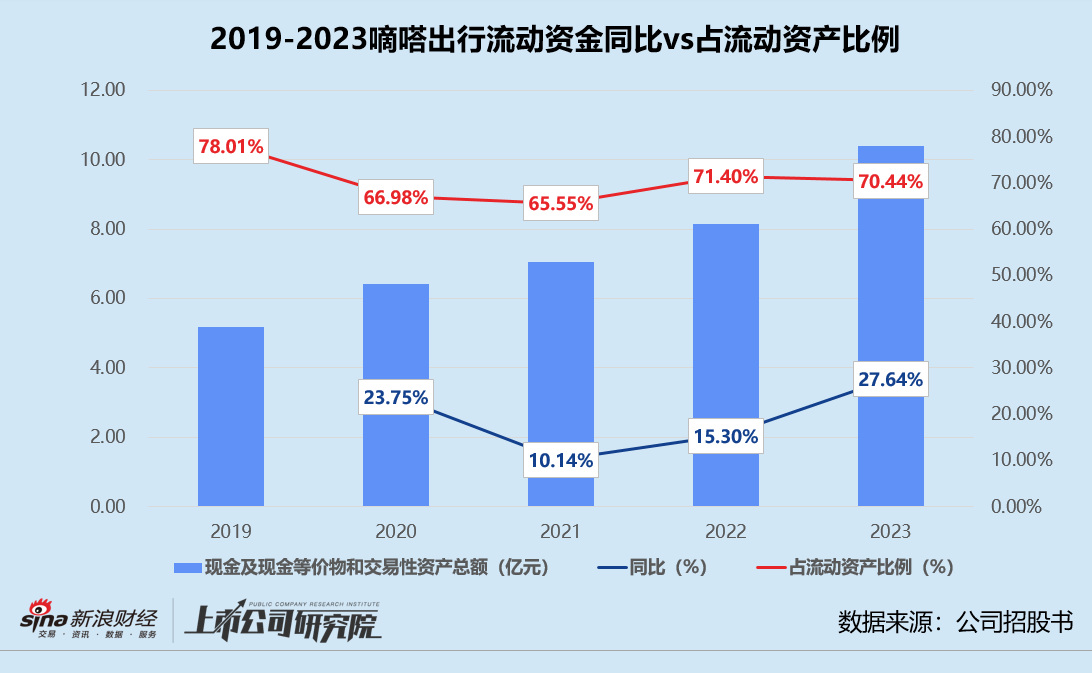

这意味着,嘀嗒出行可即刻变现的流动资金高达10.39亿元,占流动资产超70%,占总资产约66%。2019-2022年,公司的现金及现金等价物和交易性金融资产总额分别为5.18亿元、6.41亿元、7.06亿元、8.14亿元,常年保持双位数增长。

与此同时,嘀嗒出行没有背负高额有息负债,流动负债中80%以上为可转换可赎回优先股。从2019年开始,公司经营活动产生的现金流均为净流入。银行账户长期“趴着”数亿资金、“自造血”能力稳定、没有紧迫的债务问题,嘀嗒出行却在短短三年内,马不停蹄地五次筹备上市,焦虑之意溢于言表。

早期投资者的退出压力,或是嘀嗒出行如此急于上市的重要原因之一。

据招股书显示,嘀嗒出行的最大外部投资方为新能源电动车品牌蔚来的创始人、董事长、CEO李斌。他通过蔚来资本旗下人民币基金蔚来资本基金I的关联出资实体Leap Profit Investment Limited、美元基金Eve One的关联出资实体Smart Canvas Investment Limited和Star Celestial Holdings Limited合计持有嘀嗒出行22.04%的股份。此外,李斌的个人家族信托NBNW Investment Limited持股2.11%。

蔚来资本和李斌家族信托于2017年的D-1轮和2018年的E-1轮期间入股,依照招股书披露的每股对价成本推算,共计斥资2亿美元。据SEC和天眼查公开信息显示,蔚来资本基金I的管理人湖北长江蔚来新能源车产业发展基金合伙企业(有限合伙)成立于2016年,美元基金Eve One则成立于2018年,两只基金目前已陆续进入退出清算期,出资方LP赎回在即。

而2023年港股市场表现低迷,IPO数量和募资金额分别同比减少19%、56%,破发率达51%;恒生指数全年累计跌去13.8%,市值蒸发4.6万亿港元,以年度计连续四年下跌。迟迟未能上市的嘀嗒出行,也受此影响估值有所减少。招股书显示,2023年公司因优先股的公允价值变动确认收益2.09亿元,而2022年为确认亏损2.34亿元。

2024年2月,嘀嗒出行与优先股投资者签订补充协议,约定公司向联交所提交招股书后,优先股的赎回权将终止行使。若公司没有提前撤回申请或被联交所拒绝,该协议将维持到2025年1月1日,留给嘀嗒出行说服投资者的时间已经不多了。