招商银行释放寒意,“零售之王”也哑火了

导读:3月25日晚间,招商银行(32.200, 0.02, 0.06%)(600036.SH)发布2023年年报显示,去年招商银行完成营业收入3391.2亿元,同比减少1.6%,实现归母净利润1466亿元,同比增长6.2%。截至2023年末,招商银行资产总额突破11万亿元,较年初增长8.77%。

这是2010年以来招商银行营收首次出现同比下滑,在银行息差持续下行的大环境下,招商银行的净利息收入与非利息净收入双双下滑,其核心业务零售业务也遭受了一定的冲击。

在各大股份行纷纷向零售业务加码的环境下,招商银行的零售业务优势正在逐渐缩小。其中,非息收入整体呈现滑坡态势,其向轻型银行转型的重要抓手“大财富管理”也频繁暴露风险,收入远不及预期。

事实上,招商银行的压力从2022年就开始显露,营收、净利润的同比增长率分别下降35%和70.94%。2023年,其营收、净利润增速再次下滑,也不免让人对招商银行的续航能力产生担忧,在资产突破11万亿后也遇到瓶颈了?

存贷两端双双遇阻

为了抵御息差下行所影响的利息收入下滑,招商银行同样也采用了“以量补价”的战术。财报显示,截至2023年末,招商银行零售客户总数达1.97亿户,较上年末增长7.07%;公司客户总数达282.06万户,较上年末增长11.66%。对比2022年来看,从增速上二者都有了一定的提高。

虽然招商银行的用户数对比2022年有了大幅增长,但是贷款规模的增长却放缓不少。截至2023年末,招商银行贷款和垫款总额为65088.65亿元,同比增长7.56%,而2022年增长率则为8.64%。

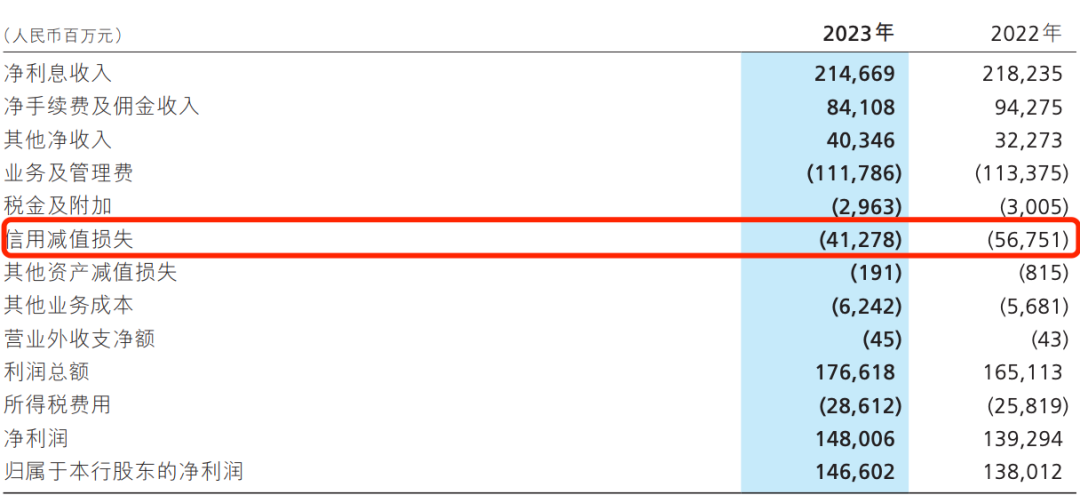

贷款规模的放缓加上息差下行的因素,也导致招商银行2023年实现净利息收入2146.69亿元,同比下降1.63%。不仅是净利息收入下降,2023年,招商银行的非利息净收入也在下滑。2023年全年,招商银行实现非利息净收入1244.54亿元,同比下降1.65%。

而在净利息收入和非利息净收入双双下跌的前提下,招商银行还能实现净利润6.2%的同比增长,大多依赖于2023年大幅的拨备调节。

资料显示,2023年,招商银行的拨备前利润为2180.87亿元,同比下降2.06%。但本年招商银行的计提减值准备金额为414.69亿元,对比2022年的575.66亿元少计提160亿元,因此净利润间接增厚,才实现了净利润的增长。

从存款方面看,截至2023年末,招行存款总额81554.38亿元,同比增长8.22%,但是对比2022年18.73%的增长也有不小的降幅。并且还出现了高端客户的户均贡献下降的“隐忧”。

截至2023年末,招商银行零售客户1.97亿户(含借记卡和信用卡客户),较上年末增长7.07%,其中,金葵花及以上客户(月日均总资产在50万元及以上的零售客户)464.06万户,较上年末增长12.00%。金葵花及以上客户总资产余额108197.44亿元,较上年末增长9.66%。

但是从户均资产来看,2022年,招商银行金葵花及以上客户户均资产为238.13万元,同比已经出现下降趋势。2023年,金葵花及以上客户户均资产再度降至233.15万元,连续两年呈现下降状态。

值得一提的是,在年报中,招商银行罕见的没有披露私人银行(月日均总资产在1000万元及以上的零售客户)的资产规模,但从金葵花及以上客户的表现上看,私人银行的状况恐怕也不容乐观。

大财富管理哑火

2014年,招商银行提出了“一体两翼”战略,明确依托零售业务基础向“轻型银行”转型。这一策略在当时也得到了验证,让招商银行稳坐“零售之王”的宝座。

随着各大银行逐渐对零售业务的推进,招商银行的零售业务也出现了不小的冲击。2020年招商银行提出“大财富管理”理念,进一步向轻型银行转型。不过,从去年开始,招商银行大财富管理的压力也开始显现。

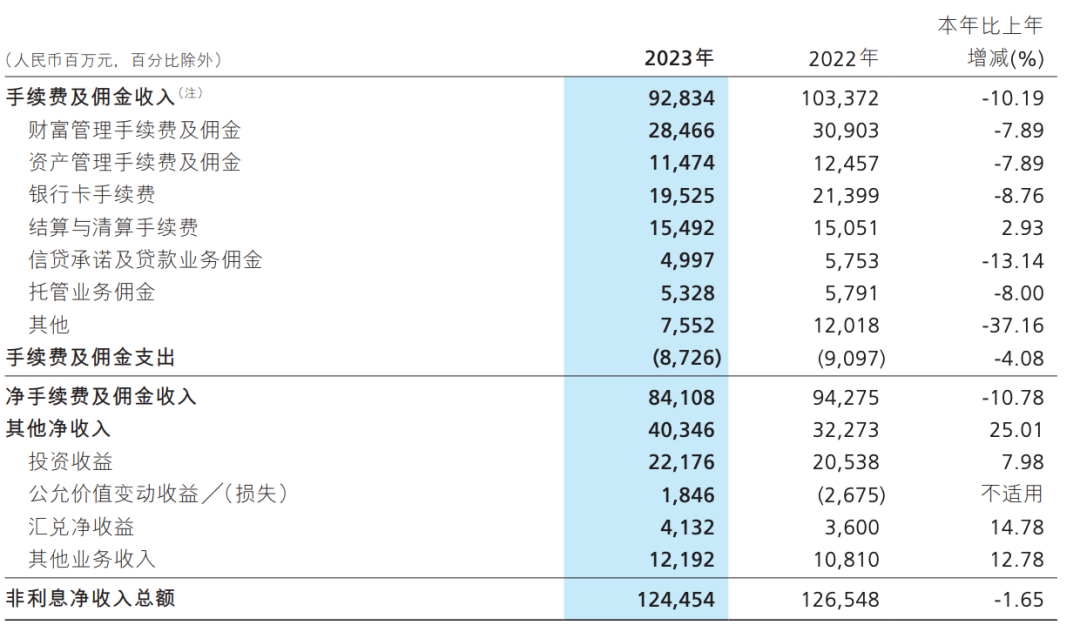

招商银行2022年年报显示,招商银行2022年全年非利息净收入1265.48亿元,同比下降0.62%。这也是招商银行自转型以来首次出现非利息收入同比下滑。2023年,招商银行非利息净收入再次下降1.65%,降至1244.54亿元,在营业收入中占比36.70%。

在招商银行2023年非利息净收入中,净手续费及佣金收入841.08亿元,在非利息净收入中占比最高,达到67.58%。该部分收入对比2022年同比下降10.78%。其中,大财富管理收入452.68亿元,同比下降7.90%。

不仅仅是财富管理手续费及佣金同比下降,2023年,招商银行手续费及佣金项目中,除了因电子支付收入增长,以至于结算与清算手续费同比有了2.93%的微增外,其余项目全部出现同比下跌的情况。

2022年,招商银行财富管理手续费及佣金收入309.03亿元,同比下降14.28%。2023年,其财富管理手续费及佣金收入再度恶化,其中,仅保险代理收入实现了9.33%的增长,理财、基金、信托、证券的代理收入比起2022年系数下降,最高降幅达到21.52%。

房地产不良率破5%

2023年,招商银行继续加大了对不良资产处置力度,共处置不良贷款约549.3亿元,其中常规核销约304.4亿元,不良资产证券化121.2亿元,清收108.3亿元,通过抵债、转让、重组上迁、减免等处置15.36亿元。

截至2023年末,招商银行不良贷款率0.95%,较上年末下降0.01个百分点。但是不良贷款余额不降反增,不良贷款余额615.79亿元,较上年末增加35.75亿元。

从不良贷款的生成上看,多年的零售业务开展和房地产客户风险的进一步释放推高了不良贷款余额上升。

2023年,招商银行新生成不良贷款609.97亿元,其中,信用卡不良生成额387.10亿元,同比增加18.88亿元,占到新生成不良贷款的63.4%;公司贷款不良生成额131.24亿元,同比减少47.14亿元。

虽然招商银行的公司贷款不良生成额同比减少,但公司贷款不良额309.9亿元,较上年末增加10.3亿元。

2021年以来,房地产行业风险持续暴露,房企债务违约也逐渐增多,房地产行业贷款也成为招商银行2023年不良高升的一个主因。

从行业分类看,招商银行手上占总贷款比例前三的是制造业、交运仓储和快递业和房地产业,但房地产不良规模171.8亿元,远超其他行业不良规模,不良贷款率5.26%,比上年末新增18亿元,增加了1.18个百分点。