市值2000亿巨头平安银行的“变”与“不变”

导读:平安银行此番调整可以被视为一种“变法”图强的策略,为更好地适应日趋激烈市场竞争和客户需求的顺势而为,对其未来发展事关重要,也是让自身更具内生韧性的必走之路。

平安银行此番调整可以被视为一种“变法”图强的策略,为更好地适应日趋激烈市场竞争和客户需求的顺势而为,对其未来发展事关重要,也是让自身更具内生韧性的必走之路。

文|每日财报 栗佳

2月29日,平安银行公布了一份“质量回报双提升“的行动方案公告,核心内容是大力提升上市公司的可投性,让广大投资者有实实在在的获得感,才能在资本市场平稳健康发展,从能真正实现稳市场、稳信心的目标。

这一份方案也是新行长冀光恒在执掌平安银行以后对于广大投资者做出的积极承诺。

自去年6月,冀光恒掌舵平安以来,推动了一系列改革措施,包括组织架构改革、高层人士变阵、坐实分行自主经营等举措,一时令市场侧目。

新行长的一系列举动也获得了资本市场的认可,股价从年初低点上涨了16%,其中2月21日更是以涨停的姿态领涨整个银行板块。那么,为什么平安银行能一马当先?

在《每日财报》看来,这既离不开宏观市场近期利好政策的持续赋能,更重要的也在于这艘资产规模超过5万亿的金融航母不断“求变”的改革转型航道,正式驶进深水区。

3年来第二次封板涨停,估值修复可期

时间周期拉长,本次涨停也是平安银行3年来的第二次,距离股价上一次涨停,还得追溯到2022年11月29日。

从宏观市场牌面来看,本次LPR调降25bp,对此前处在低估值银行板块变成了更大的利好。中信建投分析师也认为,“1年期不动+5年期下调”的政策组合,一方面有利于刺激房地产需求侧改善、托底宏观经济;另一方面体现了政策呵护银行息差的态度,市场负面情绪极大打消,利好银行估值,拥抱绩优银行标的。

而平安银行在前期二级市场上的估值显然是被严重低估了,目前来看,即使是从去年12月中到现在,其估值依然相比以前还处于较低位置,但同时也预示着在平安银行拥有极好高息资产天然优势加持下,为了对冲此次LPR下调对净息差的压缩,可能会加大对高息资产的配置,而增配最终指向的目标之一就是让自身得到长期受益。所以当政策面利好不断地推出,那么其自身具备最大的估值弹性,修复回来就会变得非常迅猛。

此外,从去年开始,在国家扩投资提振经济,降息降准的重点经济工作指引下,银行业净息差无形受到一定程度影响,但实体经济复苏下,平安银行的业绩实际并没有受到什么冲击,甚至盈利能力还出现显著加强情况。

同时,之前平安银行都提前预提了很厚的坏账拨备,这其中也隐藏了不少利润,随着经济面的好转,这里面释放出来的资产显然也增厚了利润端。据平安银行2023年三季报,截至去年9月末,实现营业收入1276.34亿元;归属于银行股东的净利润396.35亿元,同比增长8.1%。

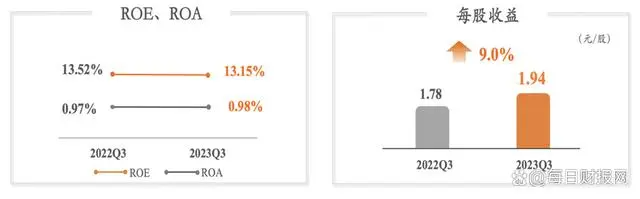

一些衡量盈利能力的关键指标上,平安银行也表现可圈可点。去年前9月,平安银行年化后的平均总资产收益为0.98%,同比增加了0.01个百分点;年化加权平均净资产收益率为13.15%,每股收益1.94元,同比增长了9%。

可见,在政策面和经营业绩利好双频共振下,如今平安银行走出一波大涨的行情,也算是水到渠成。在本月初,平安银行在回复境外投资者问答时就曾表示,公司过去一段时间业绩保持较好增长,未来还积极应对宏观经济环境变化,加强资产质量管控,推动风险防范和化解。接下来,其在二级市场上的表现则更令人期待。

组织架构大“变阵”,助力经营成色再迈新台阶

外部环境确实重要,它为金融市场提供了机遇和挑战,然而,内部因素则更为关键,一个稳固的内部基础是应对外部环境变化、实现持续发展的根本保障。

除行业基本面利好之外,新掌门人党委书记、行长冀光恒亲自对平安银行架构进行大刀阔斧改革,摒弃旧体制,谋求可持续发展,不仅对公司的发展路径有了新的考量,也极大程度上为股价估值向上修复提供了强大助力。

事实上,早在去年11月份,平安银行董事会就审议通过了《关于组织架构调整的议案》,由此“变阵”大幕俨然徐徐拉开。

据悉,此次组织架构的调整,不少内部员工则用“对公13变7,零售15变8”来简单概括。

具体来看,在此次调整之前,平安银行的组织架构分为“大公司”、“大零售”、“大内控”和“大行政”四大模块。而经此调整,在“大公司”板块下则裁撤了6大行业事业部,将原来的地产、绿色金融、基础设施、汽车生态、电子信息与智能制造、医疗健康文化旅游六大行业事业部,合并成为战略客户部。

调整后,其金融模块由公司业务管理部、战略客户部、交易银行部、结算与现金管理部、跨境金融部、投资银行部、机构督导团队构成。

并且在主引擎零售板块中,平安银行撤销了东区、北区、南区3个区域的零售片区销售推动部。同时,将综合金融服务中心整合至综合金融拓展部;将零售风险管理部平移到风险部门。

经此变动,平安银行零售金融模块由综合金融拓展部、零售业务管理部、汽车消费金融中心、信用卡中心、零售信贷部、私行财富部、零售管理服务部、私行财富创新部共同组成。

其实,这一系列变动背后所凸显的价值,我们也能从今年年初举行的平安银行2024年全行工作会议中可窥见一二。

此次会议上,冀光恒就提出了新的十二字战略方针—“零售做强、对公做精、同业做专”,并表示要以架构改革为契机,进一步转变总行工作作风、做实分行自主经营,在银行整体承压环境下,继续保持稳健经营和可持续增长。

由此也不难想象,平安银行此番调整可以被视为一种“变法”图强的策略,为更好地适应日趋激烈市场竞争和客户需求的顺势而为,对其未来发展事关重要,也是让自身更具内生韧性的必走之路。

一方面,通过优化组织架构,可以减少其内部层级和决策流程,让组织架构更精简,使得决策链条更短,效率和执行力得以大幅提升,从而冠能平安银行整体运营效率,更好地应对市场变化,增强竞争优势。

另一方面,压缩分级、赋能分行做强也是金融企业改革的重要方向,可以让平安银行更加集中和有效地管理总部与分行机构金融风险,提高风险识别和应对能力,保障银行资产质量和业务稳定。

据悉,平安银行架构调整预计3月份将正式全部落定,而且按照计划,3月中旬,平安银行即将披露2023年全年业绩年报,也着实让业界都保持着高度关注和期待。