莲花健康跨界豪赌算力,胜算几何?

导读:2023年以来,莲花健康试图收购自嗨锅跨界预制菜、进军高端饮用水产业,不久前又高调入局智能算力……短时间内在不同领域做跨界,业界不禁发出一个疑问:莲花健康到底是在寻新增长点还是病急乱投医?

作为曾经的“味精大王”,位于河南项城的莲花健康(曾叫莲花味精),在2020年“死而复生”迎来新的实际控制人——李厚文后,一直在尝试转型与跨界。

2023年以来,莲花健康试图收购自嗨锅跨界预制菜、进军高端饮用水产业,不久前又高调入局智能算力……短时间内在不同领域做跨界,业界不禁发出一个疑问:莲花健康到底是在寻新增长点还是病急乱投医?

停滞的主业:味精行业天花板渐进

要回答这个问题,我们首先要回答莲花健康为什么如此急迫的要转型。

2023年前三季度,莲花健康实现营业收入16.14亿元,同比增加22.77%;归母净利润为0.95亿元,同比增加93.80%。

这样的业绩表现,是莲花健康近年来难得的高光时刻。不过,这并不能代表莲花健康的过去及未来。

从重整成功的2020年以来,莲花健康2020年营收是负增长,2021年归母净利润大降,2022年营收再次出现负增长。不稳定,才是莲花健康的常态。

从营收构成看,2023年前三季度,味精等氨基酸调味品收入占主营业务收入的75.8%,鸡精等复合调味品占12.1%,料酒等液态调味品占0.2%,面粉和面制品占4.7%,包装水占3.4%,有机肥和水溶肥占1.2%,其他占2.5%。

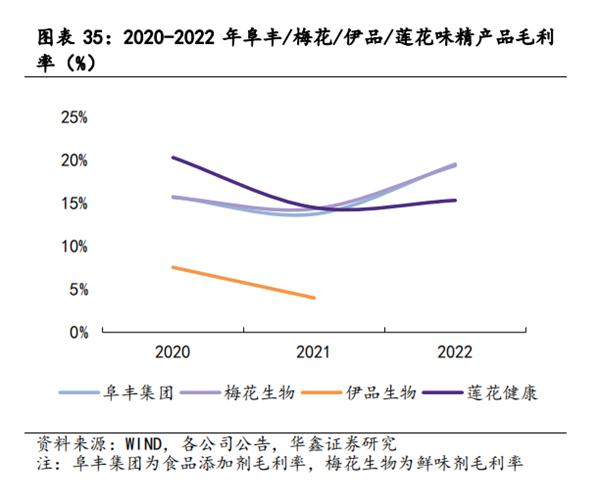

可以看出,味精仍然是莲花健康最核心的业务。但味精行业的天花板已经出现。据欧睿国际测算,中国市场味精消费量从2013年的114.6万吨,降至2018年的89万吨,2023年中国市场味精消费量约77万吨。并且莲花健康的味精业务的毛利率也是连续下滑。

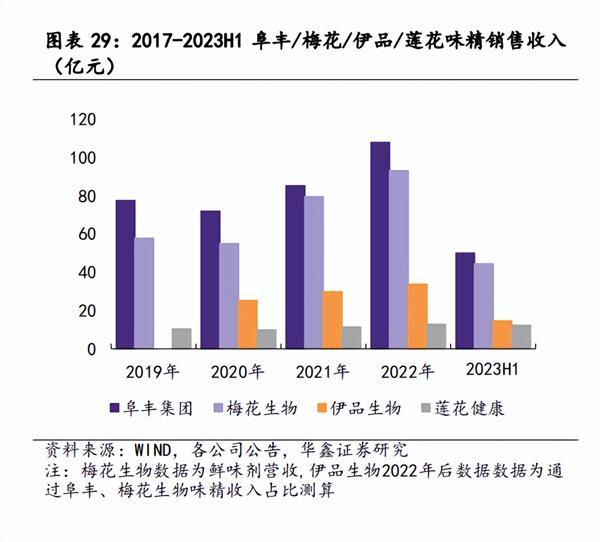

更令市场担忧的是,在味精市场,莲花健康早已丢了曾经的规模和市占率优势。在味精市场,兴业证券2023年6月研报显示,味精企业越来越少,而行业集中度越来越高。阜丰集团已是全球第一大味精生产商。

从产能来看,据华经产业研究院数据,2022年,阜丰集团、梅花生物、伊品生物味精产能分别达到133万吨、105万吨左右、42万吨,合计约占中国味精总产能的89%。

年报显示,2022年,莲花健康的味精产量仅12万吨。算下来,占比尚不足5%。

与此同时在近年崛起的复合调味品强势挤压之下,味精的生存空间越来越窄,大有被取代的趋势。

因此,以味精产品为主的莲花健康,转型和打造第二增长曲线其实势在必行。

转型频频受挫:实际成果寥寥

在李厚文接手莲花健康后,为迎合当下的健康风潮,不断增加大健康产业增加投入,力图实现业务的多元化和长远可持续发展。

2023年8月份,莲花健康再次公布了其对“自嗨锅”母公司杭州金羚羊不低于20%股权的收购情况。8月27日,莲花健康公告表示,尽管公司与交易对方及标的公司主要股东进行了沟通磋商,进行了尽职调查、审计、评估等工作,但最终未能达成共识,无法签署正式投资协议。

此次收购曾被外界解读为莲花健康进入预制菜市场的举措。公司在投资者互动平台表示,尽管预制菜产品仍在筹划阶段,但是已成为公司拟探讨的业务方向之一。

不过莲花健康并未因此停止多元化布局。公司在投资者互动平台表示,2023年4月,莲花健康水业公司已经开始运营,进军高端水饮市场,并陆续推出多款高品质产品,包括电解质水系列、矿泉水系列、泉水系列等。

此外,公司还在市场上推出了火锅底料系列、小龙虾调味料系列、酸菜鱼佐料系列、红烧酱汁酱料系列等新型复合调味品。尽管公司多元化发展的步伐明显,但投资者对其业务未来发展的质疑也逐渐浮出水面。

跨界豪赌算力:引来问询函

在饮料食品行业转型频频受挫后,莲花健康决定来一波大的,向当下市场最热门的概念算力市场进军。

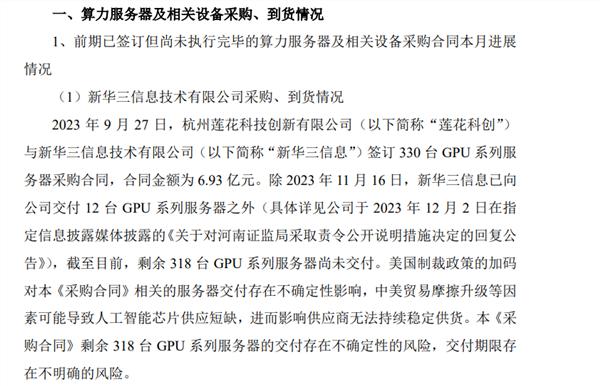

2023年九月莲花健康产业集团股份有限公司(下称,莲花健康)公告称,其全资子公司杭州莲花科技创新有限公司(下称,莲花科技)与新华三集团有限公司控股子公司新华三信息技术有限公司签署《采购合同》,后者向前者交付 330 台英伟达H800 GPU系列算力服务器(每台服务器含8张GPU),本采购合同项下的服务器采购单价为 210 万元,合同总价为6.93亿元。

在2023年10月莲花健康40周年公司庆典上,李厚文还表示,“开辟第二增长曲线,进军智能算力,不是短期要讲的故事,而是长期要做的实事。莲花开辟第二增长曲线,绝不是要削弱主业,恰恰相反,主业的地位会持续加强。未来,莲花调味品和食品主业将与科创业务板块形成‘双轮驱动’”。

口号当然可以很响亮,但是现实却很残酷。从“味精”跨到“算力”,二者之间跨度属实之大,这一举动在市场上引起了不小的波动,甚至是两度引发监管关注。

2023年9月28日,近7亿元的高额采购资金引来了上交所问询函。问询函中提到,莲花健康主营业务为食品与调味品的研发、生产和销售,算力服务器等新业务与公司主营业务不具有协同性,要求进一步补充披露。并且函中提到莲花健康上半年可用流动资金仅约2000万元,而本次采购金额6.93亿元远超可用资金规模,上交所要求莲花健康解释说明是否存在因资金不足导致合同无法履行的风险。

对此,莲花健康回复问询表示,基于算力租赁业务的发展前景和供不应求的市场状况,公司经审慎决定布局智能算力业务,并积极引入行业实力战略合作伙伴,开展智能计算中心项目合作。而且,莲花健康还提到,算力租赁业务处于卖方市场,面临广阔的市场需求,现阶段采购的算力资源所面临的消化压力较小,该业务具备较为相对可观的投资回报。

2023年11月29日,莲花健康收到《河南证监局行政监管措施决定书》。《决定书》中提到莲花健康存在多项违规行为,包括通过非法定信息披露渠道发布重要信息;相关信息披露不准确、不完整、不及时;开展算力业务未履行相应审议程序;内幕信息知情人登记不规范等违规行为。对此,莲花健康于12月2日发布回复《决定书》的公告。该公告承认,算力采购的确存在交付风险。

(图片来源:莲花健康公告)

实际上,对于莲花健康遇到的算力交付难题应该可以说是预料之中的事。2023年10月,美国商务部宣布对“先进计算芯片和半导体制造设备”进行出口管制,禁止对中国企业销售H800/A800等先进AI芯片。

捉襟见肘的财力:跨界胜算不大

众所周知,无论是AI大模型还是算力都需要前期巨大的资本投入,那么莲花健康的家底能支撑吗?

截至2023年上半年,莲花健康账面货币资金为13.8亿元,其中5.9亿元为募集资金,受限资金7.7亿元,可用流动资金仅约2000万元。拟投入算力租赁业务的资金占到账面现金的50%,采购金额远超可用资金规模。

对于资金问题,莲花健康称采购资金除了实缴的5020万元之外,还会通过金融机构授信、融资租赁来解决资金问题。根据公司采购安排,2023 年首批采购金额约2亿元,2024 年采购金额约4.9 亿元。按照2022 年对外借款2 亿元,2023 年对外借款5 亿元,融资利率 5%进行简单测算,2024年资产负债率将达到60%,当年利息费用将达到3250万元。而2021年全年莲花健康归母净利润仅为4616.72万元,短期内将对净利润造成不小的压力。

还需注意的是,莲花健康表示,合同中对服务器交付期限和双方履约期限未明确约定,对双方不按合同约定履行采购、交付义务的违约责任也未作约定,履约保障措施存在不足。

其一,莲花科创筹措资金能否到位也存在一定风险。该公司指出,莲花科创与浙江稠州金融租赁有限公司签订3亿元合作意向书,但尚未签订正式合同,融资具有不确定性。同时,浙江稠州商业银行对莲花紫星授信5亿元,银行内部已审核通过,但尚未签订正式合同,公司能否按期获得资金具有不确定性。

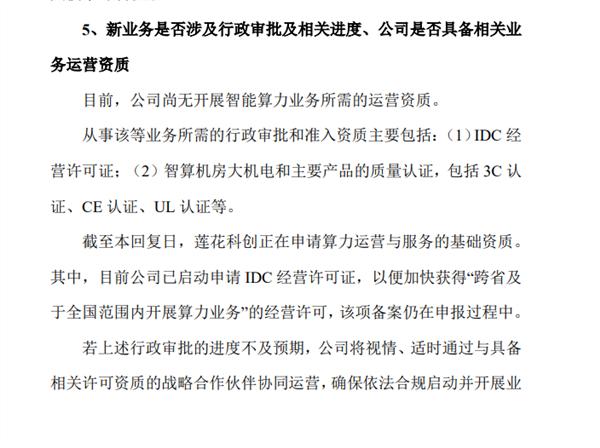

其二,当前莲花健康不具备技术专利积累与开展智能算力业务所需的运营资质。据悉,开展智能算力业务需要IDC经营许可证及3C认证、CE认证、UL认证等智算机房大机电和主要产品的质量认证,但莲花科创正在申请算力运营与服务的基础资质,审批进度无法确定。

(图片来源:莲花健康公告)

综上来看,莲花健康的算力野心并没有能力的支撑。

结语:企业不能只想着讲故事

最后在资本市场上确实有极少数上市公司热衷于蹭概念,讲故事,毕竟比起踏踏实实的做好主营业务,比起在管理和技术研发上下功夫,讲故事看上去就显得投入小,收益高了。

但没有业绩支撑的故事只是海市蜃楼,空中楼阁,甚至有时候还会变成吓人的鬼故事。

如果企业不注重在经营业绩上下功夫,而是整天想着靠资本运作一夜做大做强、靠跨界发展实现里外通吃,其结果往往是“赔了夫人又折兵”。

因此莲花健康与其把捉襟见肘的资金投在与自己不相关的算力上,不如好好的投在食品领域,切实打造自己的第二增长曲线,毕竟跨一米栏总要比百米栏来的容易。