新能源高频赛道三季报透视:“强者恒强”效应显著 行业翘楚跨越式增长

导读:业绩才是试金石。A股三季报成绩单缤纷多彩,但新能源赛道继续成为吸睛“高频词”,营收利润增速提升,实现较快增长,行业“强者恒强”效应尤为显著。

2023年前三季度,面对行业内外不确定因素纷扰, 对于关注上市公司业绩表现的投资者而言,三季报犹如全年成绩单指路明灯,其重要性不言而喻。

宏观面来看,三季度行业政策持续加强“双碳主题”,聚焦促进汽车消费、新能源汽车下乡。得益于政策稳健有力,市场需求不断释放,尤其是在企业战略转型提速浪潮下,关键技术迭代效果更加凸显,驱动业绩向上生长。

据乘用车市场信息联席会,今年前三季度新能源乘用车销量为984万辆,同比增长42%。其中,9月销量达133万辆,同比增长27%。同期,我国新能源乘用车占比世界新能源车份额为61%,其中三季度占比达到65%。

在经济复苏、行业景气度提高的大背景下,新能源整车和锂电池细分赛道交出了怎样的答卷?

七成新能源整车业绩飘红 翘楚比亚迪跨越式增长

让我们拨云见日,一览三季报数据亮点。

今年三季度,经济回暖,市场需求继续释放,带动企业活力恢复。作为今年焦点赛道之一,新能源产业链赚钱效应逐步提升,尤其是新能源整车营收继续夯实,龙头企业营收飘红,现金流情况明显改善,释放出诸多积极信号。

观察上市新能源整车2023年前三季度表现,得益于行业景气度提升,整体业绩同比稳健增长,交出业绩新答卷。

盈利方面来看,《投资者网》统计,16家已披露今年三季报的新能源车企中,12家公司实现归母净利润同比增长,占比超过七成,龙头车企比亚迪净实现净利润213.67亿元,同比增长130%,成为最赚钱的车企。

细分来看,商用车企三季报营收显著提升,宇通客车、福田汽车、一汽解放、江淮汽车、金龙汽车实现净利润三位数增长,分别为703.09%、227.49%、163.21%、123.47%、122.81%。

从业绩规模看,作为新能源整车行业的引领者,比亚迪前三季度实现营收4222.75亿元,同比增长57.75%;净利润213.67亿元,同比增长129.47%。而今年第三季度业绩更是惊艳,超过104亿元,同比增长82.16%。

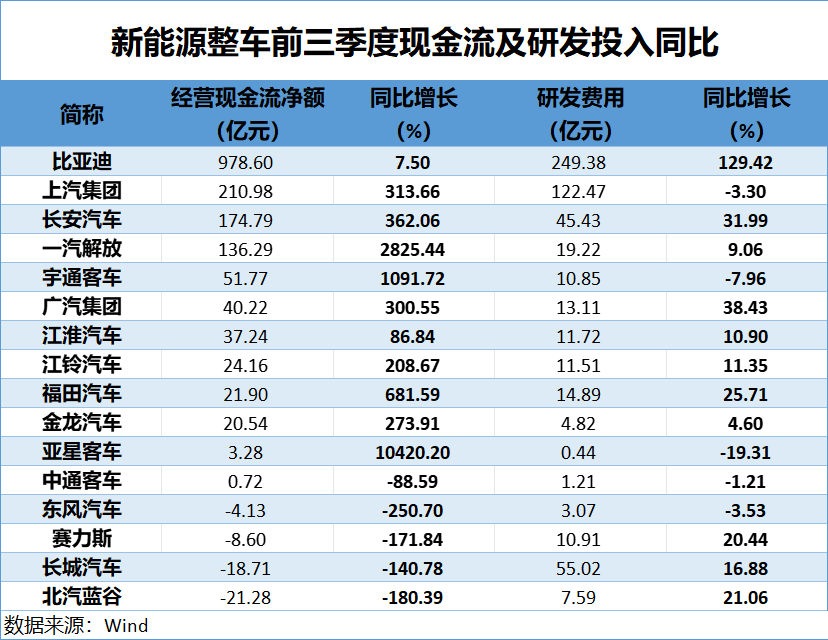

再看研发费用,研发作为新能源整车核心竞争力,比亚迪的研发投入同样令人瞩目,据比亚迪财报,今年前三季度,公司研发费用高达249.38亿元,同比增加129.42%。

与过往相比,比亚迪盈利能力显著提升,今年第三季度毛利率达到22.12%,为近三年首次单季度毛利率超过20%,较第二季度提升3.4个百分点。今年前三季度公司毛利率达19.79%,较去年同期提升3.9个百分点。

针对同期业绩增长的主要原因,比亚迪称,尽管三季度行业竞争加剧延续,但公司凭借不断提升的品牌力、持续扩大的规模优势和强大的产业链成本控制能力,公司盈利持续向好,展现了强大的韧性。

作为我国客车的龙头企业,宇通客车以净利增长超七倍的速度,摘得新能源整车三季报增幅桂冠。今年前三季度,公司营收189.5亿元,同比增长44.51%;归母净利润10.51亿元,同比增长703.09%。

此外,宇通客车现金流改善明显,盈利能力增强。今年前三季度经营活动产生现金流量净额为51.77亿元,同比增长超10倍。

《投资者网》注意到,在一组亮眼数据的背后,不仅依赖稳健的护城河,更是企业战略不断赋能融合,研发创新,深度洞察消费需求,带动整体业绩持续走强。

对于新能源车高速增长的主要原因,行业分析认为,一是国家近年来大力推动新能源汽车产业的发展,使得我国成为全球最大的新能源汽车生产国和消费市场。二是我国汽车企业不断提升产品质量和技术水平,使得中国汽车在国际市场上的竞争力不断提高,也为业绩增长提供了有力支撑。

锂电上市公司业绩“缤纷” “宁王”净利超300亿

三季报是检验上市公司业绩成色的重要窗口,更是洞悉行业变化的一个缩影。

根据高工产业研究院(GGII)三季度调研数据,2023年前三季度我国锂电池出货量605GWh,同比增长34%,已接近2022年全年水平。其中,动力电池出货量445GWh,同比增长35%;储能锂电池出货量127GWh,同比增长44%。

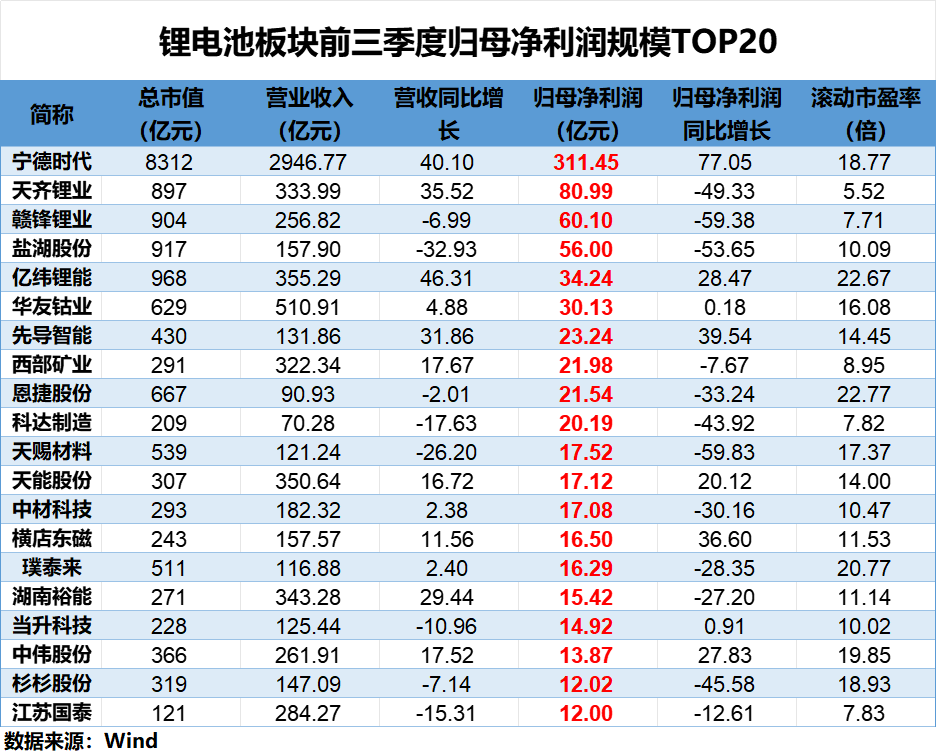

Wind数据显示,在2023年三季报锂电池概念上市公司净利润Top20榜单中,归母净利润超过50亿元的企业有4家,为宁德时代、天齐锂业、赣锋锂业、盐湖股份,利润分别为311.45亿元、80.99亿元、60.10亿元、56.00亿元。在行业业绩普遍面临市场价格等因素挑战的大背景下,宁德时代前三季度实现营收2946.77亿元,同比增长40.10%;归母净利润311.45亿元,同比增长77.05%。

具体来看,在净利润增幅方面,今年前三季度,宁德时代、先导智能、横店东磁、亿纬锂能、中伟股份、天能股份、当升科技,以及华友钴业实现了净利润同比增长,分别为77.05%、39.54%、36.60%、28.47%、27.83%、20.12%、0.91%和0.18%。

作为全球动力电池的行业翘楚,宁德时代三季报业绩继续保持稳定增长。数据显示,2023年前三季度,宁德时代实现营收2946.8亿元,同比增长40.1%;归母净利润311.5亿元,同比增长77.1%;研发投入148.8亿元,同比增长40.7%。

同期,宁德时代综合毛利率21.9%,盈利能力保持稳定;经营性现金流强劲,达到527亿元;现金储备充裕,期末货币资金达2338亿元。

对于公司营收增长的主要原因,宁德时代表示,主要是由于公司业务规模增长。

从研发数据来看,今年前三季度宁德时代研发投入为148.76亿元,同比增长40.65%,宁德时代方面表示持续加大研发投入,研发项目增多及研发团队扩大,支出较上期增加。

对于业绩增长的原因,宁德时代表示,随着国内外新能源行业快速发展,动力电池及储能产业的市场持续增长。公司不断推出行业领先的产品解决方案,加大市场开拓力度,加之前期布局的产能释放,产销量明显提升,推动公司全球市场地位持续领先的同时,也实现了盈利规模的快速增长。

值得一提的是,作为国内领先的新能源装备制造和服务商,先导智能业绩同样亮眼,前三季度营收超131.86亿元,同比增长31.86%;归母净利润23.24亿元,同比增长39.54%,公司公告称,前三季度营业收入变化主要由于新增订单增加。

此外,锂电池平台头部企业,亿纬锂能前三季度实现营业收入355.29亿元,同比增长46.31%;归母净利润34.24亿元,同比增长28.47%。基本每股收益为1.67元。

《投资者网》注意到,在今年前三季锂电池企业净利润规模TOP20榜单上,净利润同比下降的企业多达12家, 业绩变脸现象较为普遍,尤其是国内锂电头部企业出现利润大幅下滑。

数据显示,今年前三季度,天齐锂业实现营收333.99亿元,同比增长35.52%; 归母净利润80.99亿元,同比减少49.33%。

对此,天齐锂业表示,归属于上市公司股东的净利润的变动有四方面原因:一是公司锂化工产品销售均价下降,导致相关毛利下降;二是锂精矿售价上涨导致控股子公司文菲尔德净利润增加,少数股东损益增加;3是参股公司SES于2022年在纽交所上市,报告期内无此事项,同比投资收益减少约12亿元;四是QM的业绩预期将出现同比下降,因此公司确认的对该联营公司的投资收益同比下降。

同属行业龙头的赣锋锂业,今年前三季度实现营收256.8亿元,同比下降6.99%; 归母净利润同比下滑59.38%,与公司上半年稳健的业绩表现形成鲜明对比。

在三季报中,对业绩下滑的主要原因,赣锋锂业称,是由于报告期公司锂化合物产品销量和主要锂产品的销售均价均较上年同期下降。

市场分析认为,企业利润直线下滑背后的主要原因是碳酸锂市场价格的低迷所致,这直接影响了赣锋锂业及整个行业的业绩表现。自去年11月以来,碳酸锂价格从高点持续下跌,今年10月初更是跌至年内新低,波及了整个锂电行业,其他众多锂电上下游厂商的业绩也同样受到影响。

新能源赛道投资机会在哪里?

在当下行业变幻莫测的节奏中,投资者如何把握未来趋势变化,发现好的投资机会?

对于行业成长和目标实现,中汽协预计,随着国家稳定经济增长的政策效应不断累积显现,加之地方购车补贴、促销活动等措施延续以及年底翘尾效应,今年四季度需求将持续增长,汽车行业有望较好完成全年目标。

《投资者网》梳理机构观点发现,对于行业赛道前景和机会,中金研报认为,新能源车发展的大趋势并未改变,或将仍然是未来增速较快的行业之一,后市核心驱动力将由补贴转向产品力和油电平价,展望2024年,预计全球新能源车销量有望同比实现接近30%增长,叠加单车带电量提升,动力电池销量有望同比实现35%+增长。

从市场角度考量,中信证券认为,新能源汽车高速成长,长期趋势明确,海外景气向上,全球产业加速共融。当前补贴退坡,市场担忧行业盈利水平下降,且下游增速下行。新能源汽车正处于从1到10的高速成长阶段,行业转向市场化、全球化。

建议从两条主线寻找投资机会。主线一:新能源汽车全球化背景下,中游寻找具备全球竞争力的供应链优质企业:1)电池及关键原材料:宁德时代、欣旺达、鹏辉能源、国轩高科、璞泰来、恩捷股份、星源材质、新宙邦、天赐材料、当升科技、杉杉股份;2)新能源热管理:三花智控,银轮股份;3)特斯拉供应链:三花智控、拓普集团、宏发股份、旭升股份。主线二:下游看具备“爆款”车型能力的整车企业。

面对市场不确定因素的扰动,新能源赛道产业链如何穿越周期,迎接2024新年的曙光?近日,华泰证券给出了自己观点:国内市场在优质供给驱动下,新能源车渗透率有望保持提升,尤其是A级车等主力市场有望成为主要增量来源。

今年受产能过剩困扰,锂电池产业链普遍面临价格与盈利能力下滑问题,短期看盈利能力或仍将承压,但激烈竞争长期看有助产能出清、优化格局,明年部分环节盈利能力或有望见底,建议等待行业盈利能力拐点,建议关注:1)综合竞争优势明确、盈利能力相对稳定的电池龙头;2)锂电业务盈利能力触底,具备高成长性新业务的标的;3)复合箔材、磷酸锰铁锂、快充等新技术方向。