含权债基继续走强,头部产品单周涨1%,债市中长期研判再现分歧?

导读:上周,人民币汇率走强,但短期资金面的情况依然偏紧,故外界对于债市未来中长期的判断再次出现分歧。有业内分析认为,反弹空间或有限,需要关注短端品种的配置机会。

资金面仍有一定压力

过去一周(9.11-9.17),人民币汇率出现了上涨,Wind统计显示,以美元兑离岸人民币指标来看,上周跌1.14%。一般来说,汇率的升值也被看做无风险利率中长期看涨的因素,但就当前市场来看,仍需谨慎看待。

从原因来分析,多数观点指出,过去一周汇率表现强势的原因主要有两点:一是国内表态积极,央行释放稳汇率信号;二是美联储加息节奏似有放缓。但当前汇率超调面对的海外美联储加息压力并未显著降低。

需要指出的是,当前美国面临的通胀压力仍然较大,而经济持续展现韧性。市场对于11月和12月是否还会再加息仍有较大分歧,在这一利空未落地前,汇率短期仍面临较大调整压力。这也就解释了为什么债市在当前依然承压。

事实上,考虑债市的强弱,如果结合内外经济形势变化来看,国内的经济复苏和国外的利率扰动是重要的影响因素,可以说是复苏进程的加快会致使企业融资需求减缓,利率的下跌会使得美元资金流出进而促成本币的贬值,两者都是债市利空的因素。

浙商证券的研报就分析指出,复盘2015年以来汇率贬值周期时资金利率的表现,可以发现当汇率出现超调风险时,资金面偏紧的概率会大幅提高。和前几轮央行政策工具使用表现不同的是,本轮周期的汇率高点已经突破了以往几轮的最高水平,且央行的稳汇率政策工具使用力度也相对更大,因此稳汇率背景下资金面或仍偏紧。

同时,投资和消费整体走强,8月商品房销售面积、地产投资、新开工面积等数据,当月同比出现改善,国内复苏加快,导致债市对基本面修复敏感度提升,债市仍有可能继续出现调整的情况。就当前债市的发展来看,已经有不少资金开始流出,特别是一些基金正在减仓甚至是因持有人的赎回而发生大比例减仓。

债基再现大额赎回,含权债基走强

从具体的基金申赎情况来看,上周又出现不少债基大额赎回的情况。当然,从整体的债基收益来看,并没有发生太大的波动,但纯债基金周内收益收窄,含权债基展现出高弹性也是客观事实。

9月14日,3只债基接连发布提高基金份额净值精度的公告。

中银基金公告表示,中银中债1-3年期国开行债券指数基金B类份额2023年9月13日发生大额赎回,为确保基金份额持有人利益不因份额净值的小数点保留精度受到重大影响,决定自9月13日起提高基金B类份额净值精度。

此外,红塔红土瑞鑫纯债基金C类份额、鹏扬利沣短债债券基金D类份额均因大额赎回提高净值精度。据不完全统计,9月以来,已有13只债券基金或偏债混合基金发布提升净值精度公告,均是因发生大额赎回导致。

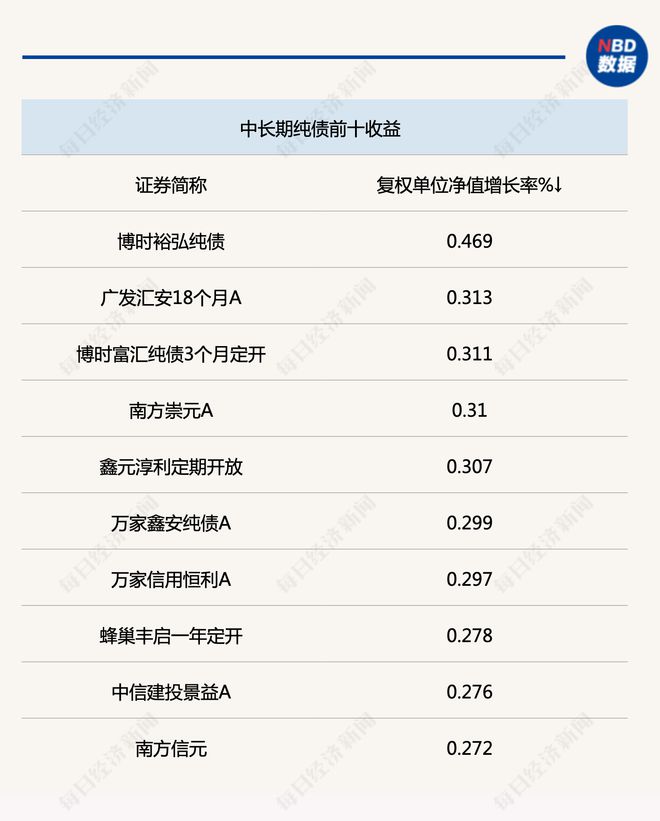

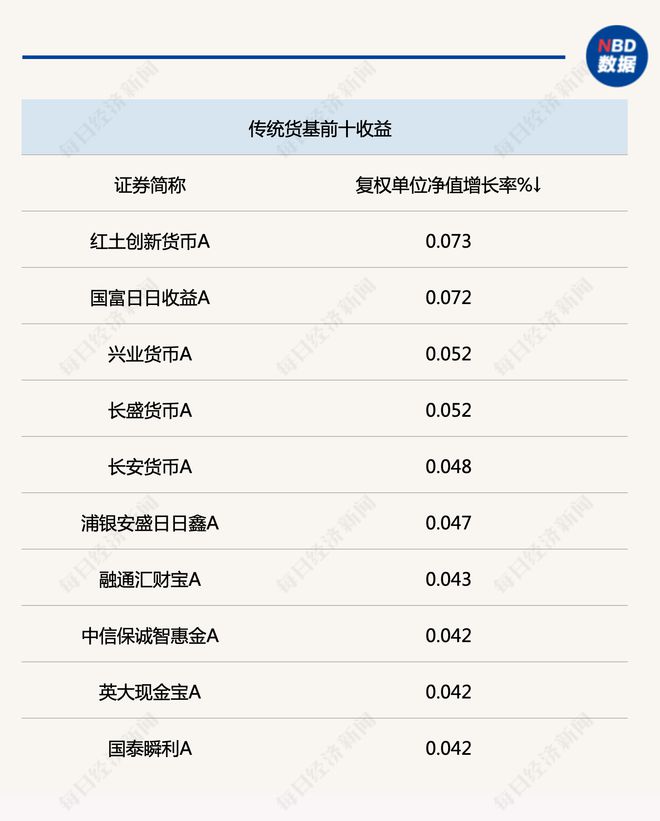

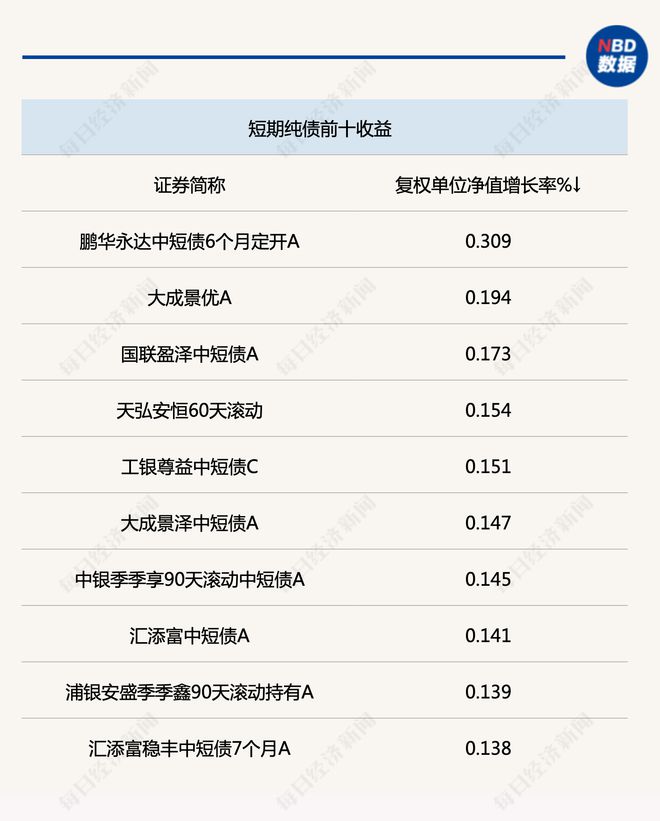

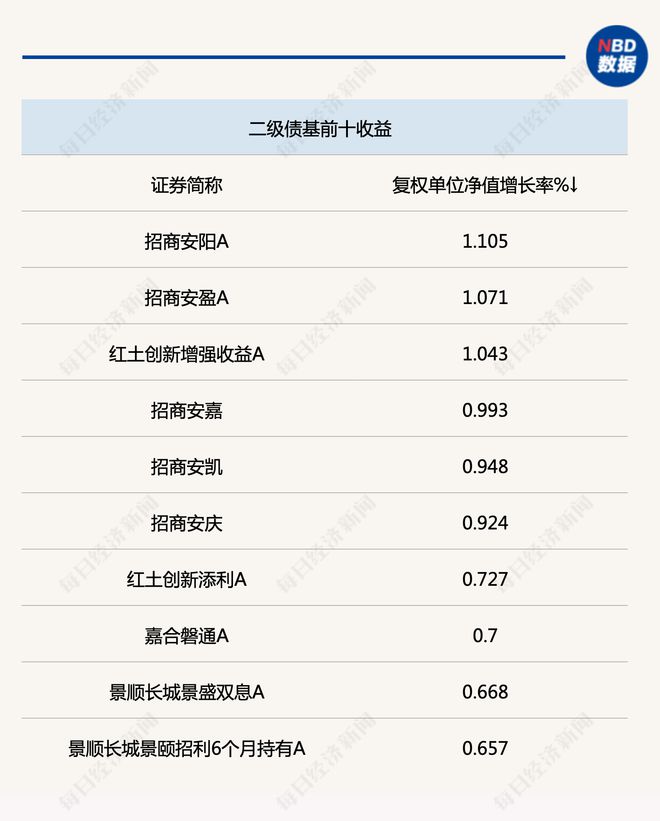

另据Wind统计,上周各类型债券型基金当中,含权债基依然是赚钱效应较好的一类,头部产品单周涨幅超1%。这与近期部分权益资产超跌有关,资金带动其进行估值修复的同时也会增厚此类含权债基的收益水平。

可见,债市依然出现一些消极情绪在扰动资金的流向,至少从基金的态度上,已有部分选择离场。不过,对于当前债市资金离场会否重演去年四季度的极端行情,有分析认为影响有限。此外,随着银行间流动性边际宽松,此轮赎回潮已在上周得到了明显缓解,央行年内二次降准也将进一步提振债市市场情绪。

可见,债市依然出现一些消极情绪在扰动资金的流向,至少从基金的态度上,已有部分选择离场。不过,对于当前债市资金离场会否重演去年四季度的极端行情,有分析认为影响有限。此外,随着银行间流动性边际宽松,此轮赎回潮已在上周得到了明显缓解,央行年内二次降准也将进一步提振债市市场情绪。

诺安基金分析指出,当前债券利率点位较低且临近年末,机构行为上,对继续交易利率下行动力不足,对于边际变化较为敏感,向上弹性大于向下弹性,且受限于资金面价格较高,赔率空间未打开。当前资金面价格较高虽然有基本面改善的因素,但短期的发行供给高峰仍然是主要因素,目前央行保持资金面合理充裕的导向并无变化,随着发行供给高峰在9月下旬趋缓,资金面压力有望得到缓解,可以持相对积极态度。