服务7亿人,赚了4.36万亿!最新大数据来了

导读:站在中国基金业25周年的历史新起点,公募基金行业还将在助力资本市场改革,服务实体经济,服务国家战略,满足老百姓投资需求,以及服务多层次养老体系建设等方面续写新功,承担更多的历史责任与使命。

中国基金报记者 李树超

从1998年3月起步,我国公募基金行业在过去25年经历了波澜壮阔的发展历程。

25年来,中国基金业取得了积极的发展成果:所有公募基金的历史利润(总盈利)累计4.36万亿元,累计分红4.08万亿元;基金规模实现跨越式大发展,最新规模达27.25万亿元,距离27.65万亿元的银行理财规模仅一步之遥;近20年跑出37只“10倍基”,一代代优秀基金经理完成了投资的“接力赛”。

站在中国基金业25周年的历史新起点,公募基金行业还将在助力资本市场改革,服务实体经济,服务国家战略,满足老百姓投资需求,以及服务多层次养老体系建设等方面续写新功,承担更多的历史责任与使命。

总盈利4.36万亿 分红4.08万亿

公募基金成为服务居民财富管理

和普惠金融的代表

25年来,中国公募基金行业已经成为中国资管市场的主力军。

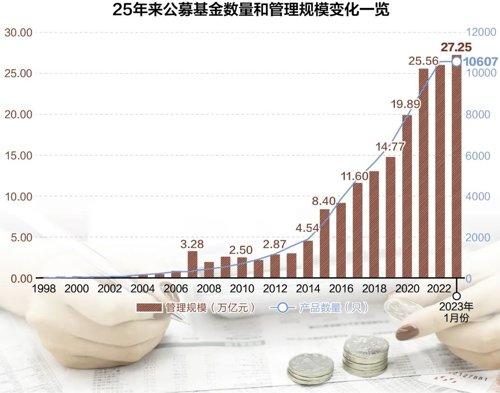

中国证券投资基金业协会数据显示,截至2023年1月末,我国共有公募基金管理人156家,管理的基金产品数量突破万只,达到1.06万只;管理总规模27.25万亿元,也达到了历史较高水平。而中国基民数量早在2021年底就突破了7.2亿人。

银行业理财登记托管机构数据显示,截至2022年底,全国银行机构和理财公司共管理3.47万只理财产品,存续规模27.65万亿元。国内公募基金规模距离超越银行理财只有一步之遥。

过去25年,我国公募基金创造了长期突出的投资回报。天相投顾统计数据显示,截至2022年底,中国基金业所有公募基金的历史利润(总盈利)累计4.36万亿元;截至2022年中报,公募累计分红4.08万亿元,成为服务居民财富管理和普惠金融的代表。

谈及公募基金行业过去25年取得的成绩,华夏基金总经理李一梅表示,一方面,中国公募基金行业的发展根植于中国经济崛起,与中国资本市场相伴相生,休戚与共。中国公募基金行业的发展是中国经济、中国资本市场发展的一个缩影,彰显了党和国家推进国家经济、资本市场健康发展的决心和意志。另一方面,公募基金能够取得如今的发展成就,离不开制度支持、环境培育和行业努力。

“公募基金行业始终走在金融业改革发展的前沿,自成立之初就坚持立法先行、规范有序的发展之路,充分借鉴国际最佳实践,以专业的投研能力树立了金融标杆,提升了资产管理行业的制度水准。”李一梅称。

嘉实基金总经理经雷表示,一方面,伴随中国资本市场不断发展,发生了很多积极变化,公募行业充分享受到了改革红利;另一方面,监管精准有效的相关规范指导,同时精心呵护公募基金行业的健康发展,使得行业在高速发展的同时,始终处在健康、平稳的状态中。

景顺长城基金副总经理陈文宇表示,公募基金的财富创造效应离不开我国实体经济的高速发展以及日趋完善的资本市场制度建设。过去25年,我国经济经历了改革开放以来的高速增长,进入了新的发展阶段,从要素驱动、投资驱动逐渐转向创新驱动的发展模式,A股市场整体规模跃居全球第二,资本市场发展步伐不断加速,市场制度建设持续完善,投资生态及市场结构也发生了明显变化。公募基金作为专业的机构投资者,在行业生态不断完善的过程中,也得到了快速发展,成为了大资管行业的重要力量。

“公募基金25周年的发展成绩令人欣慰!”银河证券基金研究中心总经理胡立峰称,25年来公募基金行业给投资者和社会创造了正面价值,也成为资产管理较为持续稳定发展的领域。

基金规模跨越式大发展

向30万亿发起冲锋

从公募基金管理规模历史变化看,在基金业发展的第一个十年,公募基金规模在2007年1月首次突破1万亿元;在第二个十年,基金总规模在2017年6月首次突破10万亿元关口;在第三个十年,2021年1月份基金总规模突破20万亿元。

截至2023年1月底,公募基金管理规模达到27.25万亿元,向30万亿元发起冲锋,并将挑战银行理财的体量。

胡立峰认为,近年来公募基金行业大发展主要有两大原因:第一,公募基金行业自身制度优势,行业发展态势不错,规模实现快速增长;第二,资产管理行业中非公募基金领域在收缩,腾出来的空间也给了公募基金。

在李一梅看来,近些年公募基金行业迎来跨越式发展,是供给端和需求端共振的结果。从供给端看,中国公募基金行业的快速发展是在中国经济、中国资本市场大发展的背景下实现的,资本市场的发展赋予了公募基金更加丰富和高质量的投资标的和投资工具。同时,资本市场不断深化改革、顶层制度设计不断完善,监管加强规范引导,为公募基金行业创造了更加成熟、法治、完善的行业生态环境。

从需求端看,中国经济持续健康发展,居民财富总量快速增加,资产配置结构持续转移,居民财富管理需求持续增长,给公募基金等资管机构的发展提供了长坡厚雪。特别是资管新规以来,刚兑被打破,波动成为常态,以公募基金为代表的净值型产品具备净值管理、信息透明等多重优势,获得投资者青睐。同时,公募基金依托治理体系、渠道建设、投研能力与产品创新等优势,也把握住了快速成长的机遇。

经雷总结道,基金业跨越式发展的背后有多重因素:政策端不断完善,精心呵护公募基金行业的健康发展;行业层面,资管新规打破刚兑,公募基金专业理财优势日益彰显;客户层面,居民理财意识也在不断提升,对资产保值增值的多元化理财需求也日益增长。

陈文宇也认为,近年来公募基金快速发展,主要有三大驱动因素:一是资管新规逐渐落地,打破刚兑、理财产品净值化,推动资管行业转型发展与公平竞争,公募基金迎来发展黄金时代;二是在“房住不炒”的大背景下,居民理财逐步从房地产开始转向专业的基金产品;三是随着居民人均可支配收入及投资者对价值投资理念认知的逐步提升,居民资产管理需求也在不断提高。

近20年跑出37只“10倍基”

长期投资优势凸显

投资业绩方面,截至2023年2月末,中国公募基金业近20年跑出37只“10倍基”,华夏大盘精选成立以来大涨34倍,嘉实增长、景顺长城内需增长业绩增长都在20倍左右,公募基金以深度研究为根基,为长期投资者创造了显著的超额收益。

王亚伟、邵健、陈戈、王鹏辉、刘彦春、董承非、谢治宇、朱少醒……一代代优秀的基金经理的投资接力,为投资者创造了长期优异回报,彰显了主动管理的价值。

“长期绩优基金是公募基金专业投资能力的体现,公募基金用投资业绩证明,‘价值投资、长期投资’的投资方式能够为投资人带来相对较好的投资回报。”李一梅表示。

李一梅认为,自诞生之日起,公募基金就是资本市场长期投资、理性投资的坚定践行者,在资本市场运行中发挥重要作用,主动管理、长期投资和价值投资的理念也使得公募基金能够更好地分享到了资本市场成长红利。

具体来看,李一梅分析,首先,公募基金通过建立均衡配置、长期投资为主线的产品矩阵,建立长周期考核机制,提高投资能力,力争为客户提供长期持续的回报,赢得客户的长期信任。

其次,公募基金积极发展基金投顾服务,加强投资者教育和陪伴,帮助投资者树立长期投资意识,引导长期投资行为,切实增强投资人获得感,让投资人对公募基金长期投资理念进一步认同。

最后,公募基金更好地执行长期投资、价值投资策略,将普通投资者的“短钱”转化为“长钱”,这将有利于降低市场波动率,从而更有效地发挥市场价值发现功能,推动资本市场迈向成熟理性;同时,公募基金为优质上市公司提供了更稳定的发展资金,完成资金到资本的转换,助力中国经济结构转型。

经雷也认为,数十只“10倍基”的涌现,也充分印证了公募基金长期投资的魅力,见证了投资不疾而速、慢即是快的力量。

据经雷观察,目前我国基金投资者无论是理财观念还是投资行为,都朝着长期化、专业化方向发展。首先,投资者日趋重视权益基金,配置比例越来越高,到2021年底,个人投资者持有权益类基金总规模已超过5万亿元;其次,随着风险意识提高,多数投资者已逐步由追涨杀跌的高频交易,过渡到坚守长期主义的低频交易;最后,随着投资者趋于理性,资产配置的观念逐步建立起来,持有多种产品类型的投资者比例逐步增长。

“市场牛熊兴替,短期的爆发力固然精彩,但最终比拼的是长期的忍耐力和持久力。”陈文宇称,相信基本面投资、价值投资和长期投资的力量,公募基金坚持做“难而正确的事情”,把研究做深做细,着眼于长远,用长期表现克服短期波动,才能在长跑中取胜,这也是多只老基金能够取得长期优秀业绩的主要原因。

继往开来

高质量发展新时代承担新使命

站在新的起点,多位公募基金人士表示,公募基金要牢记责任和使命,未来还将在助力资本市场改革、服务实体经济、服务多层次养老体系建设等方面再建新功,继续发挥专业机构投资者作用,并将在业务多元化和国际化等方面继续探索。

李一梅表示,当前,我国经济正处在迈向高质量发展的关键阶段,资产管理作为金融重要领域之一,要牢记责任担当,不忘初心使命,以更高阶的能力、更积极的作为,推动行业向更高层次发展。

她说,公募基金行业肩负着服务实体经济、建设多层次资本市场、提高居民财富管理水平的重任。面对时代机遇和挑战,我们要不断加强自身建设,积极投身到支持实体经济发展之中,助力金融“脱虚入实”,助力经济转型升级,向高质量发展持续迈进,做好实体经济直接融资提供者、广大居民财富管理者、资本市场稳健投资者和金融体系活力竞争者,不负所托,为信任奉献回报,以专业成就梦想。

经雷也表示,作为二级市场的专业投资机构,公募基金在服务实体经济发展、服务居民财富增长中均扮演着重要角色。首先,公募基金已成为A股市场价值投资的标杆、稳定资本市场的重要力量,同时推动中国金融市场由间接融资向直接融资过渡;其次,公募基金不断丰富产品结构,为广大投资人提供专业、透明的理财工具,通过不同产品类型满足居民的差异化理财需求。

他认为,公募基金要充分发挥好机构投资者的专业作用,坚持长期主义,关注战略新兴产业,助力直接融资。嘉实基金一直将服务实体经济作为发展使命,坚持“研究即投资,投资须研究”的投研理念,引导社会资金流向科技、制造等具有长期成长空间且符合国家长期发展的产业领域。

同时,得益于注册制改革的平稳推进,中国特色现代资本市场层次持续丰富,这拓展了公募服务实体经济的途径。公募基金积极参加创新产品,通过科创板、创业板、北交所等渠道,助力科技创新企业直接融资,精准引导资本向国家战略科技创新行业聚焦。

陈文宇表示,公募基金除了应继续发挥市场压舱石作用、为投资者实现长期财富保值增值、推动普惠金融发展以外,更肩负着重大的责任和使命。首先,党的二十大报告提出,要加快实施创新驱动发展战略,实现高水平科技自立自强,公募基金应牢牢把握国家长期发展战略方向,主动引导市场资金配置到国家科技创新最需要的地方,带动相关领域投融资活跃度的提升,助力行业高质量发展;其次,除了关注投资标的的投资回报,也需综合考虑被投企业在社会责任方面的综合贡献,包括环境保护、企业治理、社会重要议题的参与等;最后,在配置思路和投资理念上重视政策引导,积极主动选择受益于国家重点支持和发展领域的企业,为引导资本正确投向和服务国家战略积极贡献力量。

“公募基金未来可期,但也需要追求高质量发展,在具备良好的基础上,进一步夯实内功,立足长期理念与专业理念,可以承担更大责任与使命。”胡立峰称。

基础性制度建设为中国基金业大发展

奠定坚实根基

中国基金报记者 李树超

在中国基金业取得巨大发展成就的背后,基础性制度建设起到了基础保障的作用,并为公募行业的大发展奠定了坚实的根基。

从1997年11月14日发布的《基金管理暂行办法》,公募基金制度规范开始了早期探索,到2003年10月28日颁布《基金法》,进入制度规范阶段。

2013年6月,修订后的《证券投资基金法》正式施行。作为基金行业的根本大法,新《基金法》遵循“放松管制,加强监管”的原则,为公募基金提升管理能力、拓展创新空间、打造竞争优势提供了法律指引。

此后,公募基金持续优化机构、产品、人员准入制度,放开直至取消外资持股比例限制,修订基金托管、销售、高管及从业人员办法等,这些都让公募市场参与主体更趋多元化,持续激发行业活力,推动行业不断扩容。

2013年新基金法正式施行后,迎来了公募基金规模快速发展,2017年6月首次突破10万亿元关口,跨越式迈进“10万+”时代。

2018年4月发布的“资管新规”,开启了统一的大资产管理时代,新规打破刚性兑付,让资产管理回归本源。各类资产机构同台竞技,公募基金凭借突出的资产管理能力,迅速得到投资者的认同,规模实现爆发式增长。

在新的发展形势下,2022年4月,证监会发布《关于加快推进公募基金行业高质量发展的意见》。《意见》提出,支持公募行业差异化发展、壮大公募基金管理人队伍、提高中长期资金占比等,列举了事关公募基金行业长远发展和高质量发展的详细举措,明确了公募基金业高质量发展总原则,为公募基金与客户价值同提升、共进步指明了方向。

多项基金行业基础制度改革,促进了公募产品创新发展,前瞻性做好全行业风险防控,大力发展机构投资者,多项中长期资金引入工作取得了突破性进展。

资管新规后,资管行业以公募基金业为标杆,基金行业也抓住机遇,进入了加速发展时期,截至2023年1月末,公募基金管理总规模也从2016年底的不足10万亿元迈入27万亿体量,权益类基金占比不断攀升,中长期资金占比抬升,公募基金行业的高质量发展渐入佳境。

2023年2月,全面注册制正式实施,统一了各大市场发行制度,夯实了直接融资体系的制度基石,提升投融资效率,进一步完善了实业和金融业的互动机制,形成投融资两端良性互动生态,也让“科技-产业-金融”的良性循环更加顺畅,这些都将为公募基金继续发展提供沃土。

“中国资本市场坚持市场化、法治化、国际化方向,持续推进基础制度建设,深化改革开放,为公募基金行业大发展奠定了坚实基础,也为公募基金行稳致远提供了保障。”李一梅称,在基础制度日益完善的环境下,公募基金将焕发新活力,打开高质量发展新空间。

经雷也表示,回顾这些年来,中国资本市场坚持市场化、法治化、国际化方向,持续推进基础制度建设,为行业长足发展奠定了坚实的基础,有利于完善公募基金行业生态,更加便捷高效地为投资者提供服务,提升投资者获得感,形成规模和口碑的良性循环,助力行业实现长期高质量发展。

陈文宇也认为,公募基金作为资金端和企业端之间的桥梁,其发展壮大离不开基础制度建设。融资端来看,基础制度旨在畅通企业融资渠道,为资本市场提供优质的底层资产。投资端来看,基础制度旨在规范市场秩序,强化机构的专业能力建设,提升基金持有者的获得感和投研体验。

“基础制度建设有四大贡献:组合投资、强制托管、信息披露、逐日估值。这四大基础性制度建设奠定了公募基金行业大发展的基础。”胡立峰也称。