确定了!赴科创板上市募资212亿元,华虹半导体缘何引起质疑?

导读:7月23日,华虹半导体(01347 HK)发布公告称,本次科创板上市已完成初步询价,公司将按每股52元(如非特别指出,以下元均指人民币)的价格,发行约4 08亿股人民币股份,预计募资212 03亿元。

近年来,实现两地上市的公司越来越多,其中港股上市公司成功闯关A股市场的就有春立医疗(688236.SH,01858.HK)、时代电气(688187.SH,03898.HK)、君实生物(688180.SH,01877.HK)、中芯国际(688981.SH,00981.HK)等等。

而在不久后,A+H两地上市“大军”中有望迎来新的成员。

7月23日,华虹半导体(01347.HK)发布公告称,本次科创板上市已完成初步询价,公司将按每股52元(如非特别指出,以下元均指人民币)的价格,发行约4.08亿股人民币股份,预计募资212.03亿元。

其实比较早之前就传出该公司将要在科创板上市的消息,投资者对此也有心理准备。只不过,华虹半导体最新披露的一些情况仍引起了许多投资者的高度关注。

国产半导体代工龙头赴A,2022年业绩刚创新高

华虹半导体是全球领先的特色工艺纯晶圆代工企业,专注于非易失性存储器、功率器件、模拟及电源管理和逻辑及射频等“8英寸+12英寸”特色工艺技术的持续创新,目前公司生产的芯片已被广泛应用于不同市场(包括电子消费品、通讯、计算机、工业及汽车)的各种产品中。

截至2022年底,该公司拥有三座8英寸晶圆厂和一座12英寸晶圆厂,近三年折合8英寸年产能分别为248.52万片、326.04万片、386.27万片,年均复合增长率为24.67%。在2022年内,12英寸工厂以6.5万片的月产能高位运营。公司计划在2023年内陆续释放其月产能至9.5万片;同时将适时启动12英寸新产线建设,持续提升制造产能和技术升级。

值得一提的是,作为国产半导体代工龙头之一,华虹半导体取得了相当不错的业绩表现。

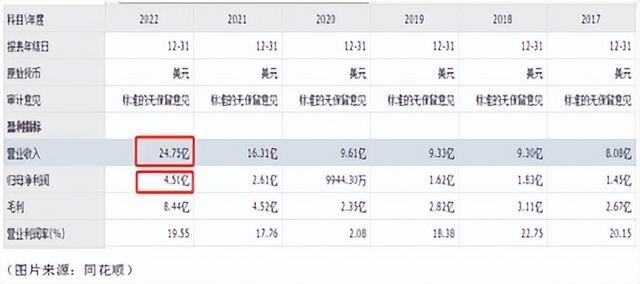

数据显示,该公司近些年的营收一直在增长,而归母净利润在2019年、2020年出现起伏,但自2021年开始恢复增长,于2022年同比大增72.07%至4.5亿美元,再度创下新高,主要受益于公司在汽车、工控、数据中心及新能源发电与新型能源应用等领域的积极拓展和快速增长。

而在2023年一季度,该公司再度录得营收、归母净利双增长,其中归母净利润同比增长47.9%至1.52亿美元。

众所周知,这几年国产半导体行业主打一个“自主可控”,华虹半导体作为国内首屈一指的代工龙头,且业绩连创新高,即便放在A股市场中也算得上是稀缺的优质标的,应该是比较受欢迎的类型。

募资额居科创板第三位,市场传出一些质疑声

不过,从市场反馈来看,华虹半导体此次赴A其实也引起了一些质疑。

7月23日的公告显示,该公司预计将募得资金212.03亿元,这个募资额放在A股历史上也算是数得着的“大项目”了。

Wind数据显示,不考虑汇率的变化,仅从首发募资额的规模来看,华虹半导体的212.03亿元可以把中国银行(601988.SH)挤走,独占第25名;仅就科创板而言,212.03亿元的募资规模可以排在该板块第三位,仅次于此前中芯国际的532.3亿元和百济神州的221.6亿元。

另外,212.03亿元的募资规模还让华虹半导体超越另一家晶圆代工商中芯集成(688469.SH),一举成了今年年初至今A股市场募资最多的企业。

而在此次的IPO中,共有30名投资者参与了战略配售,初始战略配售发行数量为2.04亿股,占本次发行数量的50%,涉及多家知名机构,包括大基金二期、国新投资、国企结构调整基金二期、上汽集团、澜起科技、沪硅产业等。

以上募资额高、知名机构参与战投其实算不上特别大的槽点,关键在于华虹半导体此次募投项目预计使用募集资金180亿元,因此这次的A股IPO是一个超募状态。

之所以如此,与其较高的发行价有关。具体而言,华虹半导体此次的发行价是52元/股,发行约4.08亿股人民币股份。

公告披露,这个发行价对应的此次发行后发行人2022年度归母净资产市净率为2.19倍,低于同行业可比公司的同期平均市净率;对应发行人2022年扣除非经常性损益前后孰低的摊薄后市盈率为34.71倍,高于同行业可比公司的同期平均市盈率,低于中证指数有限公司发布的发行人所处行业最近一个月平均静态市盈率。

华虹半导体的意思用一句话可以形容,那就是“我们这次上市给的估值可不算贵。”对比上表,相较于台积电(TSM.US)、中芯国际等一些同行,2022年度归母净资产市净率确实要低于一些。

不过,有一点需要关注,华虹半导体7月20日的港股收盘价仅为25.55港元/股,7月24日收盘价为24.8港元/股。

对比下来,即使不考虑人民币兑港币的汇率,A股的发行价也差不多相当于港股价格的两倍。

究竟是A股发行价太高了,亦或是港股股价被低估,只能说是见仁见智了。

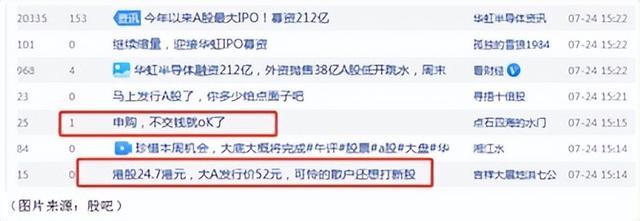

有一些网友认为,在A股IPO中,定价机构给的报价过高,甚至超出了上市公司自己的预期。

毕竟这两者之间的差距如此之大,如果相较于A股发行价,港股股价被大幅低估,那么其港股应该大涨,毕竟同一家公司的股权,按理说大家都会去抢售价低的,自然会导致价格被抬上去,直至两个市场的价格接近,而实际上7月24日华虹半导体的港股还下跌了1.98%,且成交量有一些放大。

实际上,机构给出过高发行价这个问题已经被A股投资者吐槽过很多次,甚至想出了申购但不付款这一招来“报复”机构。

结语

除了华虹半导体本身存在的一些容易被质疑的点外,另一个投资者集中吐槽的点在于A股的走势比较疲软,跑输多国的资本市场,而在这种情况下仍坚持大量发行新股,尤其是华虹半导体这样的“吸血大户”。

以至于有投资者吐槽称,A股是融资市场,不是投资市场。

据悉,普华永道于2022年初发布了《2021年IPO市场表现回顾及前景展望》。报告显示,2021年A股IPO势头强劲,共有493只新股上市,融资金额高达5478亿元人民币,同比分别增长25%和17%,均创下历史新高。

2022年12月5日,普华永道又发布了《2022年中国内地和香港IPO市场表现及前景展望》。报告显示,2022年,A股IPO数量与融资额远超全球其他资本市场,预计全年有近400只新股,较2021年有所减少,但全年IPO融资额预计将超5600亿元,比去年的5478亿元增加约3%,再创新纪录。

另外,上海证券交易所、深圳证券交易所的IPO融资额也将夺下全球第一和第二位的位置。

二级市场最核心的作用就是给企业融资,以上当然应该算是市场取得的成绩。只不过,连带IPO融资、再融资、减持、配股在内,常年从A股市场“抽血”的较多,但是“补血”的又相对较少,市场走势常年不温不火,近段时间行情更是稍显疲软。

此时,华虹半导体这样的“大块头”来到市场一下子就要抽走两百多亿,后续市场会如何走?华虹半导体会不会破发?这些确实值得投资者高度关注。