年内首批!莱斯信息IPO过会,有何亮点?

导读:科创板上市委2023年第1次审议会议于1月3日召开,莱斯信息科创板IPO过会,公司本次拟募资10 17亿元,保荐机构为中信证券。审议结果显示,莱斯信息成为今年过会的首批企业,也是科创板在2023年过会的第一家企业。

科创板上市委2023年第1次审议会议于1月3日召开,莱斯信息科创板IPO过会,公司本次拟募资10.17亿元,保荐机构为中信证券。审议结果显示,莱斯信息成为今年过会的首批企业,也是科创板在2023年过会的第一家企业。

莱斯信息成立于1988年,公司作为民用指挥信息系统整体解决方案提供商,主要面向民航空中交通管理、城市道路交通管理以及城市治理等行业的信息化需求,提供以指挥控制技术为核心的指挥信息系统整体解决方案和系列产品。

在民航空中交通管理领域,莱斯信息在空管自动化系统、空管场面管理系统、空管模拟训练系统领域均具有较为领先的市场地位。

从募资用途来看,莱斯信息本次拟募资10.17亿元,其中3亿元拟用于补充流动资金,剩余资金将主要用于投建新一代智慧民航平台项目、智慧交通管控平台项目、公共信用大数据支撑和服务平台项目、研发中心建设项目,分别拟投入资金3.15亿元、1.57亿元、0.71亿元、1.74亿元。

从股权结构来看,电科莱斯直接持有莱斯信息80.42%股份,系发行人控股股东;中国电科持有电科莱斯100%股权,系发行人实际控制人。

此外,中国建投、航天资金基金、中电基金分别持有莱斯信息15.50%、2.45%、0.45%的股份。

从客户情况来看,莱斯信息2019年、2020年、2021年、2022年1-6月前五大客户合计销售收入占营收比例分别为32.23%、44.21%、20.54%、40.79%,客户集中度并不高。

具体来看,莱斯信息近年大客户主要为中国民用航空华东地区空中交通管理局、成都经开园区、衡水市公安交通警察支队、芯瑞达、中国电科、雄安集团、南瑞集团等,其中,公司2019年至2022年1-6月的第一大客户均为中国民用航空华东地区空中交管局,销售占比分别为16.40%、21.17%、6.52%、14.22%。

此外,中国电科为莱斯信息的实控人,在2019年至2022年1-6月均位居公司的前五大客户行列,存在关联交易。

招股书表示,中国电科业务覆盖电子信息产业链的各个环节,在行业内具有较为突出的竞争优势,因而中国电科内部分莱斯信息的上游单位成为公司的供应商。

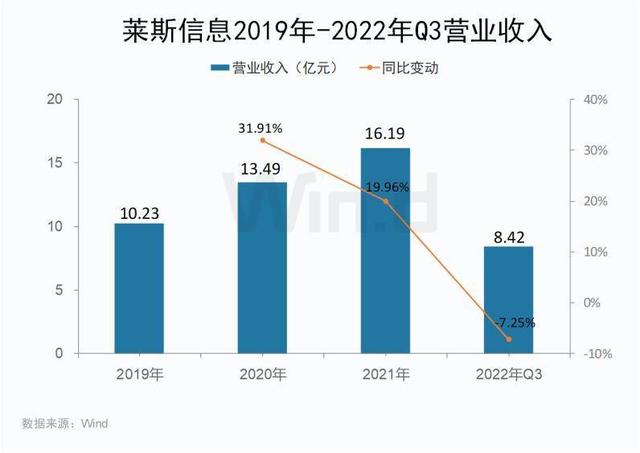

从业绩表现来看,莱斯信息2019年、2020年、2021年、2022年1-9月营业收入分别为10.23亿元、13.49亿元、16.19亿元、8.42亿元。归母净利润分别为0.36亿元、0.96亿元、0.97亿元、0.01亿元。

扬子晚报/紫牛新闻记者 范晓林