IPO并不是“一撤了之”!今年7家券商因IPO而“挨拳头”

导读:IPO并不是“一撤了之”。证监会曾在公告中表示,对“带病闯关”的,将严肃处理,决不允许一撤了之。

文/观察者网 邹煦晨

市场期盼有成长潜力的企业上市,企业持股者们更是为上市热血沸腾。君不见,不少知名企业IPO“战役”胜利所带来的滚滚财富,成功地把企业家推上了富豪榜的宝座。

在此背景下,不乏企业欲滥竽充数,想着大不了“一撤了之”。

但IPO并不是“一撤了之”。证监会曾在公告中表示,对“带病闯关”的,将严肃处理,决不允许一撤了之。

近日,上交所对福贝宠物和聚威新材予以监管警示。值得一提的是,福贝宠物和聚威新材早已终止IPO,终止日期分别为2023年6月和2023年4月。与它们一起受到监管警示的还有其IPO的保荐代表人,即广发证券的蒋文凯和孟晓翔,一创投行的关伟、尹志勇、刘涛涛。

聚威新材的保荐机构一创投行也被上交所予以监管警示。

另外,观察者网初步统计,今年7家券商因IPO而被监管层采取相应的措施。

并不是“一撤了之”

聚威新材主要从事改性塑料材料的研发、生产和销售。产品主要应用于汽车领域,比如汽车线束、汽车门锁系统部件、导槽或连接器等。

2022年6月,聚威新材获科创板IPO受理。之后于2023年1月10日IPO上会,得到的结果为暂缓审议。彼时上市委要求需进一步落实的事项包括,聚威新材进一步说明毛利率高于同行业公司的原因及合理性。保荐人说明收入核查的主要过程和结论,就上述事项一并发表明确核查意见。

数月后,聚威新材于2023年4月选择了撤退。

聚威新材IPO历程摘要,数据来源:上交所

不过,IPO并不是“一撤了之”。上交所近日对聚威新材、其保荐机构和保荐代表人予以监管警示。相关文件显示,经查明,在发行上市申请过程中,聚威新材存在违规行为。其中现场督导发现3大问题。

①现场督导发现,产量数据表中记载为生产活动的批次号与不良品和废品出入库记录中记载为研发活动的批次号存在较多重合,涉及的不良品和废品出库数量约为1943万吨,重合批次下材料领用的最终去向不明确。

②现场督导发现,聚威新材部分员工存在同时负责研发和生产工作的情况,除其中两名员工的薪酬在研发费用和生产成本之间分配,其余相关岗位人员薪酬均计入了研发费用,涉及金额约696.42万元,但聚威新材未能提供支撑工时记录准确性的原始资料,未能建立有效的内部控制。

③现场督导发现,一是聚威新材在申报稿及审核问询回复中披露的产量系根据各产品期初、期末的申报会计师审定结存数量和销售数量倒轧而出,聚威新材披露的产量数据准确性缺乏证据支撑;二是督导组针对报告期内聚威新材生产情况通过抽选样本的方式进行细节测试,发现样本异常率超55%。

福贝宠物的主营业务则是宠物食品的研发、生产与销售,现阶段主营产品主要包括犬粮、猫粮等宠物干粮类主粮。

尽管福贝宠物于2023年6月终止IPO,选择撤退。但上交所依旧于近日给福贝宠物及其保荐代表人监管警示。相关文件显示,福贝宠物的审核问询回复内容与事实情况不符。经专项核查发现,对赌自始无效协议约定“本协议自各方签字盖章之日起生效”,相关投资机构签署并交回协议文本的时间,均晚于2021年12月31日,且福贝宠物无法提供签订协议时间在2021年12月31日前的客观证据。福贝宠物与相关投资机构签订对赌自始无效协议的实际时间应在2021年12月31日之后。

另外,上交所今年并不只有这两例。比如,集创北方2023年3月终止IPO,但2023年7月,集创北方依旧收到了上交所的监管警示。原因是,未能保证发行上市申请文件和信息披露的真实、准确、完整,未能切实履行对中介机构尽职调查的配合义务。

7家券商“挨拳头”

深交所今年也有案例。

比如,杭州蓝然虽然早于2022年12月终止创业板IPO,但2023年5月深交所对其采取书面警示的自律监管措施。原因是杭州蓝然未充分披露收入确认时点的具体依据、工程项目存在多次验收并调整收入确认时点的情形,且未向中介机构提供完整项目材料,存在刻意隐瞒的情形。此外,杭州蓝然未如实披露研发费用核算不准确、财务内控不规范的情形。

穗晶光电与杭州蓝然情况类似的,并且穗晶光电终止IPO的时间更早,为2021年11月。但哪怕是撤退一年后,穗晶光电在2023年1月仍被深交所采取书面警示。原因是穗晶光电未能保证发行上市申请文件和信息披露的真实、准确、完整,对积压品销售收入以及毛利率、研发费用、成本核算等多个方面的信息披露不准确,未在招股说明书中充分揭示因违反质量保证条款导致的违约风险。此外,穗晶光电还存在未积极配合现场检查工作,未按要求及时提供相关内部制度等重要信息的情形。

证监会方面同样也有今年的案例。

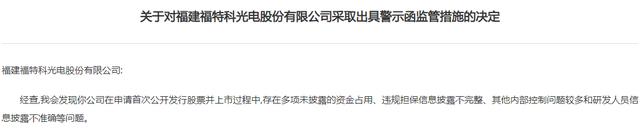

比如,福特科2023年3月终止IPO。但2023年7月,证监会对福特科采取出具警示函的监督管理措施。经查,证监会发现福特科在申请首次公开发行股票并上市过程中,存在多项未披露的资金占用、违规担保信息披露不完整、其他内部控制问题较多和研发人员信息披露不准确等问题。

警示函摘要,数据来源:证监会

凯金新能则是在全面注册制前终止主板IPO,东方财富显示其终止日期为2022年10月。2023年6月26日,证监会对凯金新能采取出具警示函。原因是凯金新能在IPO期间,存在未充分说明原员工陈某某银行账户收到公司客户、供应商或其关联方多笔大额资金转入,部分记账凭证的记账、审核岗位由同一人担任等不相容岗位未分离的情形。

又比如,中天智装2022年3月便终止IPO,但2023年1月依旧被证监会出具警示函。

经初步统计,前文这些案例涉及的保荐机构,包括一创投行、华泰联合证券、民生证券、金圆统一证券等均被监管采取措施。

除上述案例涉及的保荐机构外,海通证券、长江证券、中信证券等均因IPO项目而被监管采取措施。不过相关监管措施发生在企业终止IPO前,或者企业终止IPO发生在监管层现场督导后。

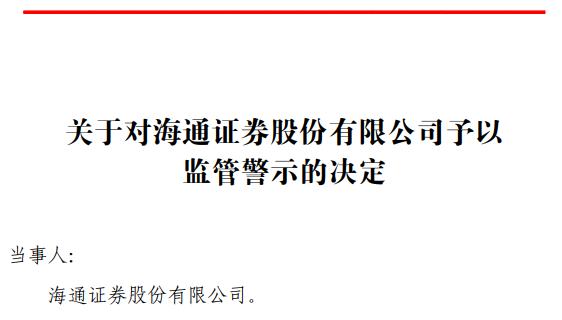

其中海通证券比较显眼。2023年6月15日,上交所对海通证券予以监管警示。原因是上交所在发行上市审核及执业质量现场督导工作中发现,海通证券作为惠强新材、明峰医疗、治臻股份申请首发上市项目的保荐人,存在对重要审核问询问题选择性漏答,对发行人的收入确认、存货、采购成本、资金流水和研发费用等核查不到位等违规情形。

监管警示摘要,数据来源:上交所

观察者网初步查询,惠强新材、明峰医疗、治臻股份等3家公司均已终止IPO,终止IPO的日期分别为2023年4月、2022年12月、2022年12月。

值得一提的是,监管层不但注意到了情况,也采取了一定的措施。比如,深交所早在今年2月发布《关于进一步督促会员提升保荐业务执业质量的通知》,对注册制下IPO保荐业务执业质量较低,内控风险较大的保荐机构,实施现场督导、专项自查的差异化监管安排。具体来说,保荐机构保代人均保荐项目数排前二十,且项目撤否率超过60%,深交所将对其保荐的IPO项目按50%以上的比例抽取实施现场督导。

根据深交所的监管安排,首次纳入保荐业务执业质量检查认定的计算范围的时间区间为2023年2月17日至2023年8月16日。是否会有新的一批券商进入现场督导的名单,很快将见真章。

截至2023年8月8日,东方财富显示,深交所今年撤否企业共计85家,相较去年同期的113家有所下降。

另外截至2023年8月8日,观察者网根据深交所数据初步统计,2023年2月17日起,撤否企业共计64家。其中招商证券撤否企业数量最多,为7家;民生证券撤否企业为6家;国金证券、国信证券、中信证券等3家券商的撤否企业均为5家。

撤否企业摘要,数据来源:观察者网初步统计深交所数据