2023年IPO被否:客户成立次日就签千万大单,诺康达业绩真实性存疑

导读:今年5月被暂缓审议后,诺康达于7月二次上会,其业绩增长合理性问题再次遭问询,彼时上市委认为,诺康达未能充分说明业绩大幅波动的原因及合理性、与部分客户交易的商业合理性。最终,诺康达未获通过。

作者|彭晨雨

2019年7月,北京诺康达医药科技股份有限公司(下称“诺康达”)主动撤回材料,放弃了科创板IPO,这距其提交申报材料仅三个多月。2022年6月,诺康达转战创业板,并于2023年5月18日首发上会,但遭暂缓审议,成为年内A股第10家上会被暂缓审议的IPO企业。两个月后,即今年7月,诺康达二次上会,最终未获通过。

招股书显示,诺康达是一家以制剂技术为核心,以药学研究为主、临床研究为辅的综合研发服务CRO(临床试验服务)企业。

时代商学院研究发现,近年来,诺康达业绩表现起伏较大,撤回科创板IPO申报的当年,即2019年,其营收与净利均出现大幅下滑;而2020—2022年,其业绩却大幅增长,遭上市委质疑收入真实性及业务稳定性。

此外,在客户并未取得药品上市许可批件的情况下,诺康达却向其转让制剂技术并获得收入,商业合理性被上市委考问。

今年5月被暂缓审议后,诺康达于7月二次上会,其业绩增长合理性问题再次遭问询,彼时上市委认为,诺康达未能充分说明业绩大幅波动的原因及合理性、与部分客户交易的商业合理性。最终,诺康达未获通过。

净利如坐“过山车”,业绩真实性受关注

招股书显示,诺康达成立于2013年,主营业务是以药学研究为主的医药研发外包服务。其中,药学研究主要包括仿制药开发、一致性评价、创新药(1类新药、改良型新药)、医疗器械及特医食品的研发等。

从基本面来看,诺康达的业绩表现如同坐“过山车”,其业绩真实性存疑。

根据前次科创板申报材料,2016—2018年,诺康达的营业收入分别为0.22亿元、0.75亿元、1.85亿元;归母净利润分别为601.69万元、3504.28万元、7757.77万元。

根据本次创业板申报材料,2019—2022年,诺康达的营业收入分别为1.52亿元、1.47亿元、2.14亿元、2.76亿元;归母净利润分别为2560.50万元、2250.10万元、5922.11万元、8414.23万元。

前次科创板招股书的报告期(2016—2018年)内,2017—2018年,诺康达的营业收入同比增长率分别高达240.91%、146.67%;同期归母净利润同比增长率分别高达482.40%、121.38%。

本次创业板招股书(上会稿)的报告期(2020—2022年)内,2021—2022年,诺康达的营业收入同比增长率分别为45.58%、28.97%;同期归母净利润同比增长率分别为163.19%、42.08%。

整体来看,2016年至2018年,诺康达的业绩实现显著增长;但2019年撤回材料后,该公司当年营业收入、归母净利润分别仅为1.52亿元、0.26亿元,同比下滑17.98%、66.99%;而2020年至2022年,诺康达的业绩却又高速增长。

有趣的是,如果只单独看科创板招股书或创业板招股书(上会稿),各自对应的报告期内诺康达的业绩十分亮眼,均呈大幅增长态势。

在今年5月的审议会议上,上市委要求诺康达结合客户变化、合同履行等情况,说明前次撤回申报材料后业绩先大幅下降、后大幅上升的原因及合理性,是否存在调节利润或业绩虚假问题。

与此同时,上市委还要求诺康达结合与客户的合作关系、里程碑成果的可验证性、研发周期、同行业可比公司情况等,说明收入大幅增长的原因及合理性,是否存在调节收入或收入不真实的问题。

7月二次上会时,诺康达再次被问及收入增长合理性问题,最终被否。

今年3月,也有创业板IPO企业因业绩大幅波动问题在上会被问询,最终该公司未获通过。

湖北汇富纳米材料股份有限公司(下称“汇富纳米”)曾于2023年3月22日上会被否。根据申报材料,2019年至2022年上半年,汇富纳米的主营业务收入分别为2.5亿元、1.81亿元、3.23亿元、1.57亿元,归母净利润分别为257.55万元、241.65万元、6075.17万元、3503.17万元。其中,2021年第四季度的营业收入为1.2亿元,同比增长105.15%。

与诺康达相似的是,汇富纳米的营收与归母净利润在报告期内出现大幅波动。

对此,上市委也要求汇富纳米结合行业周期、同行业可比公司情况、收入季节性分布等,说明2021年第四季度营业收入增长的原因及合理性,是否存在调节收入的情形;结合原材料及产品价格走势、同行业可比公司情况等,说明报告期内业绩波动的原因及合理性。

市场占有率不足1.2%,业务可持续性与稳定性存疑

营业收入与归母净利润的大幅震荡,也引发了监管机构对于诺康达业务可持续性与稳定性的关注。

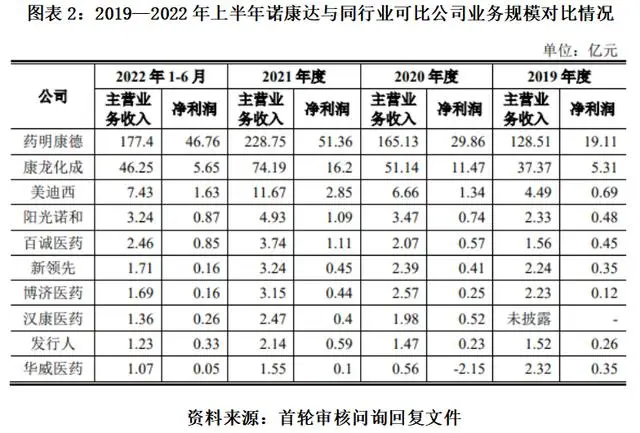

诺康达在招股书中表示,其总体业务规模远小于以药明康德(603259.SH)、康龙化成(300759.SZ)为代表的少数全面综合型CRO公司,与阳光诺和(688621.SH)、百诚医药(301096.SZ)和美迪西(688202.SH)等相比仍然较小,与天津市汉康医药生物技术有限公司、南京华威医药科技集团有限公司等相当,在行业竞争日益加剧的背景下,公司抵御市场风险能力有限。

诺康达在首轮问询函回复文件中亦表示,我国CRO行业企业较多,市场化程度较高,除药明康德、康龙化成少数行业龙头企业外,其他多数CRO公司的规模和市场占有率相对较小。

第二轮问询函回复文件显示,根据Frost & Sullivan的市场规模数据进行测算,2022年,诺康达在中国药学研究CRO市场(采用临床前市场数据)的占有率仅约为1.17%,在中国临床试验阶段CRO市场(生物等效性数据)的占有率仅约为0.81%。

此外,诺康达的主要业务收入来自于仿制药开发。2020—2022年,该公司仿制药开发业务的营收分别为7761.71万元、1.19亿元、1.66亿元,占总营收的比例分别为52.76%、55.83%、60.09%。

近年来,国家大力支持仿制药和新药研发,出台了仿制药一致性评价政策,医药市场规模不断增长,医药研发外包比例也持续上升。诺康达在招股书中提到,正是受益于此,公司近年来业务持续增长。

不过,据招股书,目前,口服固体制剂一致性评价政策已经实施超过5年,注射剂仿制药一致性评价政策亦于2020年5月正式发布。随着仿制药一致性评价从快速发展期进入平稳发展期,仿制药一致性评价业务的增速预计将会放缓。如果未来行业发展趋势放缓,或者医药研发外包比例下降,可能对诺康达业务造成不利影响。

除了市场竞争愈发激烈、行业增速放缓外,诺康达的在手订单也存在被取消的风险。

2020年至2022年,诺康达的在手订单金额分别为5.82亿元、7.88亿元、9.31亿元,其中,执行周期在一年以内的订单金额占比分别为64.99%、37.51%、42.34%,执行周期在一年内的在手订单金额整体呈下降趋势。

招股书显示,医药研发行业具有明显的高风险、高投入和长周期的特点,诺康达所从事的合同执行周期跨度普遍较长,故转化为收入亦需一定的周期。同时,受在手订单执行过程中可能发生取消的影响,诺康达在手订单存在部分无法转化为收入的风险。

诺康达在招股书中也坦言,在经营过程中,若行业政策、产业景气度、市场竞争格局、客户需求等出现不利变动,公司在业务规模较小的情况下,业务经营和持续盈利能力会遭受不利影响。

在审议会议上,上市委要求诺康达结合行业政策、一致性评价收入下降趋势、合同终止风险等情况,说明公司业务的持续性与稳定性。

客户未取得注册证书,商业合理性遭问询

除业绩真实性、业务稳定性问题外,诺康达与部分MAH客户交易的商业合理性也是遭暂缓审议及被否的重要原因。

MAH指拥有药品技术的药品研发机构、科研人员、药品生产企业等主体,通过提出药品上市许可申请并获得药品上市许可批件,且对药品质量在其整个生命周期内承担主要责任的制度。根据MAH客户的经营模式及资质监管要求,该类企业在与药品生产企业一同申请或持有药品注册批件时,应当取得《药品生产许可证》B证,即所谓的MAH证书。

招股书显示,诺康达依托于自主研发创新的制剂技术平台为各类制药企业、药品研发投资企业等提供药学研究、非临床研究及临床研究等服务,主要包括受托研发服务和自主立项研发服务。其中,2021年至2022年,诺康达的自主立项研发服务收入分别为2198.36万元、2492.99万元。

据招股书,浙江迪欣医药有限公司(简称“迪欣医药”)是诺康达重要的自主立项研发服务客户,2021年,诺康达与其签订《地塞米松眼用植入剂技术转让合同》,合同金额为2800万元。其中,2021年至2022年,诺康达对迪欣医药确认的收入分别为863.53万元、70.93万元。

需要注意的是,据首轮和第二轮问询函回复文件,迪欣医药主要从事药品的批发、配送、销售业务,但并未取得MAH证书。

早在首轮问询时,深交所就要求诺康达说明部分药品研发投资企业客户未持有MAH证书的原因及对其业务开展的影响。对此,诺康达表示与迪欣医药签订的合同属于自主立项项目,以诺康达作为申报主体,未来拟做持证主体变更,迪欣医药暂时不需要证书。

值得一提的是,迪欣医药还未取得MAH证书,但诺康达就已与其签订合同,且在相关技术未完成转让的情况下就已确认了超过九百万元的收入。

除了迪欣医药外,四川兴科蓉药业有限责任公司(简称“兴科蓉药业”)也为诺康达重要的自主立项研发服务客户,2021年至2022年,诺康达与兴科蓉药业处于履行中的合同总额分别为8850万元、1.42亿元,同期分别确认收入1334.83万元、1433.83万元。

同样值得注意的是,兴科蓉药业向诺康达采购的产品与服务金额占兴科蓉药业同类产品与服务采购总额的比例约为100%。

对此,在5月18日上市委会议现场问询中,上市委要求诺康达说明迪欣医药、兴科蓉药业与公司进行相关合作的原因及合理性,是否存在其他利益安排,是否存在提前终止的风险。

除此之外,诺康达还存在部分MAH客户成立不久即向其采购研发服务的情形,其中既包括关联方客户浙江佰奥医药科技有限公司、北京亦嘉新创医疗器械技术研究院有限公司(下称“亦嘉新创”)及江苏博新医药科技有限公司,亦包括非关联方客户南京道群医药研发有限公司、山东玉满坤生物科技有限公司、上海瑞泰来医药有限公司等。

据首轮审核问询函回复文件,2016年以来,成立当年即与诺康达合作的客户共11家。其中,亦嘉新创成立时间为2017年4月27日,首次合作时间为2017年4月28日,且当年签订的合同总金额高达1.05亿元。换句话说,亦嘉新创成立一天后就成为了诺康达的大客户。

具体来看,2017年4月28日,亦嘉新创与诺康达签订《技术开发(委托)合同》,将其8个仿制药品种的技术开发委托给诺康达,合同金额为2990.00万元;2017年5月、2017年11月,亦嘉新创与诺康达合计新签订合同16项,涉及17个仿制药开发和2个一致性评价研究项目,合同金额合计为7510.00万元,上述合同总金额为1.05亿元。

招股书显示,亦嘉新创设立时,由诺康达时任监事(兼商务部主管)左保燕配偶的母亲朱殿芝短暂过渡作为名义持股人、陈鹏(诺康达实控人)代垫启动资金50万元。

在第二轮问询中,深交所要求诺康达说明部分MAH客户成立不久即向公司采购研发服务的原因及合理性;结合前十大MAH客户的经营规模、人员规模、实收资本、财务数据、已取得的药品注册或生产批件、主要项目执行情况、在手订单等情况,说明其采购规模的匹配性、交易的真实性。

对此,诺康达在问询回复文件中称,自2016年起,公司开始存在该类MAH客户,一是药品上市许可持有人制度的产业政策驱动;二是MAH企业通常具有先拟定研发品种并选定CRO机构再设立平台公司的模式特点;三是公司在长期经营过程中积累了一定的合作伙伴及客户资源。

需注意的是,在5月上会被暂缓审议后,诺康达于7月20日二次上会时,MAH客户问题再次被问询。在第二次审议会议中,上市委要求诺康达结合部分MAH客户的项目平台公司特征、部分研发项目拟转让或已终止等情况,说明相关研发项目是否具有真实商业背景和商业合理性,研发项目是否具有较大的不确定性,是否存在项目资金来源于公司利益相关方的情形。

最终,上市委认为诺康达未能充分说明业绩大幅波动的原因及合理性、与部分客户交易的商业合理性,不符合发行条件、上市条件或信息披露要求,决定对其上市申请予以终止审核。

参考文献:

1. 《北京诺康达医药科技股份有限公司首次公开发行股票并在创业板上市招股说明书(上会稿)》.深交所官网

2. 《关于北京诺康达医药科技股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函的回复》.深交所官网

3. 《关于北京诺康达医药科技股份有限公司首次公开发行股票并在创业板上市申请文件的第二轮审核问询函的回复》.深交所官网

4. 《深圳证券交易所上市审核委员会2023年第32次审议会议结果公告》.深交所官网

5. 《深圳证券交易所上市审核委员会2023年第55次审议会议结果公告》.深交所官网

6. 《关于终止对北京诺康达医药科技股份有限公司首次公开发行股票并在创业板上市审核的决定》.深交所官网