2023年IPO被否:汇富纳米折戟创业板,深交所严审主业成长性

导读:在监管层坚持“提升上市公司质量,严把IPO入口关”的背景下,如何让IPO企业“行得通”?各板块IPO最新审核标准有何变化?今年上半年10家上会被否企业都存在什么问题?另外16家企业被暂缓审议又是哪些原因?一企一案,时代商学院通过逐一剖析,以解读企业IPO遇阻背后的深层次原因。

作者|孙一鸣

注册制改革是资本市场改革的“牛鼻子”工程,是一场触及监管底层逻辑的变革、刀刃向内的变革、牵动资本市场全局的变革,有力加快建设中国特色现代资本市场,有效完善社会主义市场经济体制,大幅提升资本市场服务实体经济高质量发展的能力和水平。

从设立科创板并试点注册制,到创业板改革并试点注册制,到北交所试点注册制,再到全面实行股票发行注册制改革,4年多的时间,A股注册制从“试验田”走向“全市场”,开启资本市场高质量发展的新征程。

今年上半年,A股迎来全面注册制落地的首个“半年考”。注册制并不意味着放松质量要求。上半年,A股累计发行新股173只,整体节奏同比有所放缓;IPO过会率为84.54%,略低于去年同期的86.69%,其中有10家企业上会被否,16家企业被暂缓审议。

在监管层坚持“提升上市公司质量,严把IPO入口关”的背景下,如何让IPO企业“行得通”?各板块IPO最新审核标准有何变化?今年上半年10家上会被否企业都存在什么问题?另外16家企业被暂缓审议又是哪些原因?一企一案,时代商学院通过逐一剖析,以解读企业IPO遇阻背后的深层次原因。

【导语】

3月22日,湖北汇富纳米材料股份有限公司(以下简称“汇富纳米”)创业板IPO上会未获通过,成为A股年内第六家被否的IPO企业。

招股书显示,汇富纳米是一家国家级专精特新“小巨人”企业,主要从事气相二氧化硅、气相法氧化铝、气相法二氧化钛三大类别纳米粉体材料的研发、生产和销售。其中,2021年,在气相二氧化硅领域,除外资和合资企业外,汇富纳米在国内所有气相二氧化硅内资生产企业中备案产能位居行业第一。

产能规模领先、入选国家级专精特新“小巨人”名单的企业,就一定能拿到创业板上市的“门票”吗?对此,深交所给出了答案,“不见得”。

在上会审议过程中,上市委重点关注汇富纳米的供应商依赖、采购价格公允性、业绩波动及成长性问题,最终该公司未能成功过会。

据时代商学院统计,今年上半年的10家被否企业中,有5家为创业板IPO企业,其中被直接问及成长性问题的有3家,另外2家则被问及创新性和研发费用,总体来看,5家企业均涉及“三创四新”的创业板定位问题。

原材料采购“偏爱”单一供应商,独立持续经营能力存隐忧

招股书显示,汇富纳米的主要产品为气相二氧化硅,产品种类分为亲水型气相二氧化硅和疏水型气相二氧化硅两大系列。而一甲基三氯硅烷是汇富纳米生产气相二氧化硅的主要原材料,该公司主要向兴发集团(600141.SH)的全资子公司湖北兴瑞硅材料有限公司(以下简称“兴瑞硅材料”)采购一甲基三氯硅烷。

值得一提的是,在上会前,汇富纳米原材料供应的稳定性问题就已成为上市委关注的焦点,并在首轮问询函、第二轮问询函、审核中心意见落实函中均遭到问询。

首轮问询函回复文件显示,一甲基三氯硅烷的市场供应量主要决定于有机硅单体装置的开工情况。目前国内市场主要有12家有机硅单体企业产出一甲基三氯硅烷,其中有9家企业采取自建装置或外部配套方式进行处置,对外稳定销售;剩余3家虽然也可产出一甲基三氯硅烷对外销售,但供应量较小,它们分别为唐山三友硅业有限责任公司(下称“唐山三友”)、云南能投硅材科技发展有限公司(下称“云南能投”)、山东金岭集团有限公司产出一甲基三氯硅烷可对外销售。

2019—2022年上半年(下称“报告期”),由于市场上流通的一甲基三氯硅烷供应量不大,缺乏充分的流动性,在一甲基三氯硅烷采购方面,汇富纳米与兴发集团、唐山三友、云南能投签订了《合作框架协议》。

上述文件还显示,报告期各期,汇富纳米分别向兴瑞硅材料采购一甲基三氯硅烷1.45万吨、1.81万吨、2.4万吨、7630.54吨,占当期该公司一甲基三氯硅烷采购总额的比例分别为58.87%、75.40%、83.52%、63.17%。由于在原材料一甲基三氯硅烷的采购上高度依赖兴瑞硅材料,报告期内,汇富纳米对兴瑞硅材料的采购金额占汇富纳米各期采购总额的比例在30%左右。

需注意的是,据招股书和问询函回复文件,汇富纳米与兴瑞硅材料等供应商签订了《合作框架协议》等相关协议,但上述协议约定,因客观情况下的一甲基三氯硅烷短供(如停产大修、技改等不可抗力因素),供应商无需承担任何违约责任,同时原材料供应数量计量以供应商为准,供应商违约金为每季度市场运费均价。在相关协议中,双方未约定具体原材料采购价格及定价具体标准,但汇富纳米认为上述协议对供应商具有实质约束力。

对此,在首轮问询函中,上市委就要求汇富纳米结合报告期内一甲基三氯硅烷产出主体开工情况、开工影响因素、市场供销情况、唐山三友等三家企业短期是否会对一甲基三氯硅烷自建装置或外部配套、唐山三友等三家企业一甲基三氯硅烷的主要销售客户、汇富纳米短期对原材料预计需求量(考虑募投项目)等因素,充分提示原材料供应不足的风险及原材料供应不足对公司持续经营能力的不利影响;结合合作协议主要内容,进一步说明相关协议对相关供应商持续供应原材料是否具有实质约束力。

在第二轮问询函中,上市委再次要求汇富纳米说明供应商违约金仅为每季度市场运费均价的合理性,是否能够实质约束供应商积极履约,结合相关协议条款及报告期内供应商断供情况等因素,进一步提示原材料断供风险。

在审核中心意见落实函中,汇富纳米仍被要求说明其保障原材料供应稳定、减少对兴发集团依赖的具体措施及其有效性,公司原材料采购稳定性方面是否存在重大风险,并完善相关风险提示。

直至上会的现场问询,上市委继续考问汇富纳米对供应商的依赖问题,要求其结合市场供应、募投项目产能、供应商开拓、采购协议约定及执行情况等,说明公司一甲基三氯硅烷的供应是否具有稳定性,生产经营是否对兴瑞硅材料存在重大依赖,是否具有直接面向市场独立持续经营的能力。

时代商学院认为,注册制实施以来,在上会企业案例中,单一客户或供应商依赖往往不直接构成IPO审核障碍,而汇富纳米的供应商依赖问题却屡屡被上市委追问乃至成为被否的重要原因,或与该公司在报告期内的盈利能力较差有关。

招股书显示,2019—2021年,汇富纳米的归母净利润分别为257.55万元、241.65万元、6075.17万元。2021年,该公司的归母净利润同比暴增24.14倍。

可以看出,作为一家产品结构单一的化工企业,汇富纳米在2019年和2020年连续两年净利润不足300万元。在盈利水平较低的情况下,该公司主要原材料又较为依赖单一供应商,独立持续经营能力令人担忧。

采购价格差异大,交易公允性存疑

关联方及关联交易一直是IPO审核的重中之重,而兴瑞硅材料与汇富纳米关系匪浅,引起上市委的关注。

招股书及天眼查显示,兴瑞硅材料成立于2008年,控股股东为兴发集团。左桂华于2008年1月至2014年3月担任兴瑞硅材料监事;2014年3月至2023年1月担任兴瑞硅材料董事;同时,2014年7月至2019年12月,左桂华也担任兴瑞硅材料财务负责人。

不过,左桂华在兴瑞硅材料任职期间,于2018年1月至2019年12月还担任过汇富纳米的董事。

另外,汇富纳米的实际控制人王跃林自2018年起受聘担任兴发集团首席科学家,目前聘期为至2023年12月31日止,报告期内其累计收到津贴71.58万元(税后)。汇富纳米的第二大股东孔鑫明(持有汇富纳米28.45%的股份)控制的浙江金帆达生化股份有限公司持有兴发集团14.61%的股权(截至2022年3月31日)。

据招股书,2019年,兴瑞硅材料为汇富纳米的关联方。按照《深圳证券交易所创业板股票上市规则》的要求,2020年兴瑞硅材料视同关联方。

据招股书,2019—2022年上半年,兴发集团均为汇富纳米的第一大供应商,汇富纳米向其采购的金额分别为2668.31万元、2825.06万元、7013.66万元、2530.37万元,呈逐年上升态势。

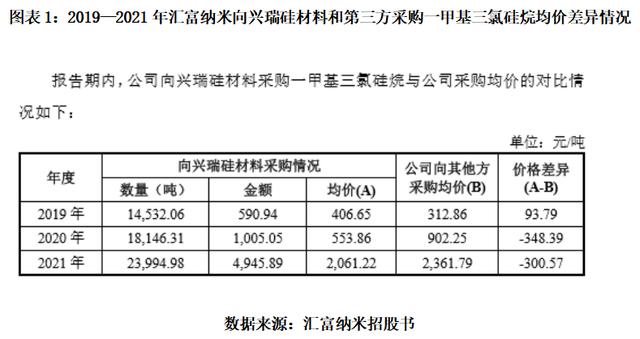

其中,2019—2021年,汇富纳米向兴发集团子公司兴瑞硅材料采购一甲基三氯硅烷的均价分别为406.65元/吨、553.86元/吨、2061.22元/吨,同期汇富纳米向其他第三方采购一甲基三氯硅烷的均价分别为312.86元/吨、902.25元/吨、2361.79元/吨,采购均价差异比例分别为29.98%、-38.61%、-12.73%,相差较大。

另外,据首轮问询函回复文件,2019—2022年上半年,兴瑞硅材料向汇富纳米销售一甲基三氯硅烷的价格与同期向第三方的销售价格(不含运费)差异比例分别为-38.72%、-29.15%、-21.52%、-22.25%,兴瑞硅材料向汇富纳米销售一甲基三氯硅烷的价格明显低于第三方。

对此,上市委在第二轮问询函中要求汇富纳米结合运费等因素,进一步说明关联方供应商兴瑞硅材料在其他客户需自行支付运费情况下,汇富纳米采购价格仍大幅低于兴瑞硅材料其他客户采购一甲基三氯硅烷价格的合理性,汇富纳米是否存在通过降低原材料采购价格进行利益输送的情形。

前文提及,报告期内,汇富纳米向兴瑞硅材料采购一甲基三氯硅烷的比例不仅超过50%,而且2021年的采购占比还高达83.52%,其对兴瑞硅材料的依赖性不断加强。

结合汇富纳米净利润从2019年、2020年均不足300万元飙升至2021年的6000万元,以及2021年其向兴瑞硅材料采购的价格跟向其他第三方采购的价格差异比例最高接近-40%的情况来看,汇富纳米盈利水平大增或与其向兴瑞硅材料低价采购原材料有关。

在上会现场问询环节,上市委要求汇富纳米结合一甲基三氯硅烷市场价格、同行业可比公司同种模式下采购情况等,说明2020年、2021年该公司对兴瑞硅材料采购价格低于其他供应商的原因及合理性;说明该公司向兴瑞硅材料采购价格是否公允,采购价格差异对该公司经营业绩的影响;说明该公司与兴瑞硅材料之间是否存在利益输送或其他利益安排,是否存在实质上的关联关系。

根据《关于终止对湖北汇富纳米材料股份有限公司首次公开发行股票并在创业板上市审核的决定》,上市委审议认为,汇富纳米主要原材料高度依赖单一供应商,未能充分说明采购价格的公允性,未能充分说明是否具有直接面向市场独立持续经营的能力。综上,汇富纳米不符合《首次公开发行股票注册管理办法》第二十条、《深圳证券交易所股票发行上市审核规则》第十八条的规定。

可以看出,注册制之下,监管层更加关注IPO企业发展的内生动力和经营质量,尤其是企业是否具备独立持续经营能力。

营收一度下滑近三成,主业成长性遭质疑

除了独立持续经营能力存疑外,汇富纳米的主营业务成长性也引来上市委的质疑。

招股书显示,2019—2022年上半年,汇富纳米的主营业务收入分别为2.50亿元、1.81亿元、3.23亿元、1.56亿元,归母净利润分别为257.55万元、241.65万元、6075.17万元、3503.17万元。

其中,2019—2021年各年第四季度,该公司的主营业务收入分别为5980.58万元、5841.25万元、1.20亿元,2021年第四季度的主营业务收入同比增长105.15%。

可以看出,2020年,汇富纳米的主营业务收入一度同比下滑27.75%,跌幅接近三成,但2021年主营业务收入又快速提升并创新高,业绩波动较大。

在招股书中,汇富纳米将金三江(301059.SZ)、远翔新材(301300.SZ)列为同行业可比公司。2020—2021年,金三江的营业收入同比增长率分别为-1.36%、3.67%,远翔新材的同比增长率分别为16.07%、26.08%,业绩相对稳定。

对此,在上会现场问询环节,上市委要求汇富纳米结合行业周期、同行业可比公司情况、收入季节性分布等,说明2021年第四季度营业收入增长的原因及合理性,是否存在调节收入的情形;结合原材料及产品价格走势、同行业可比公司情况等,说明报告期内业绩波动的原因及合理性;结合技术水平、市场需求、在手订单等,说明该公司主营业务是否具有成长性。

2022年12月30日,深交所修订了《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》(下称《暂行规定》),细化创业板“三创四新”评价标准,围绕创新性和成长性两个维度,从研发投入复合增长率、研发投入金额、营业收入复合增长率等方面,设置了符合创业板定位实际需要的具体量化指标。

《暂行规定》推出后,今年上半年,10家被否的IPO企业中,有5家为创业板IPO企业,其中被直接问及成长性问题的有3家,另外2家被问及创新性和研发费用,均涉及“三创四新”的创业板定位问题。

由此可见,缺乏成长性和创新性,已成为不少IPO公司登陆创业板的“拦路虎”。

【参考文献】

1. 《深圳证券交易所创业板股票上市规则》.深交所

2. 《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》.深交所

3. 《湖北汇富纳米材料股份有限公司首次公开发行股票并在创业板上市招股说明书》.深交所

4. 《关于终止对湖北汇富纳米材料股份有限公司首次公开发行股票并在创业板上市审核的决定》.深交所

5. 《关于湖北汇富纳米材料股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函的回复》.深交所

6. 《关于湖北汇富纳米材料股份有限公司首次公开发行股票并在创业板上市申请文件的第二轮审核问询函的回复》.深交所