上交所:对IPO药企销售推广,投行应重点关注商业贿赂等事项

导读:上交所表示,医疗企业销售费用占营业收入比例往往较高,销售推广活动的真实性、合规性颇受市场关注,销售推广费往往存在名目复杂、类别多样、可能用于隐性支出等问题,一直是审核关注的重点。

记者 | 冯赛琪

8月1日,界面新闻记者从投行人士处获悉,近日上交所向各券商投行发布了《上交所发行上市审核动态》(第四期)。

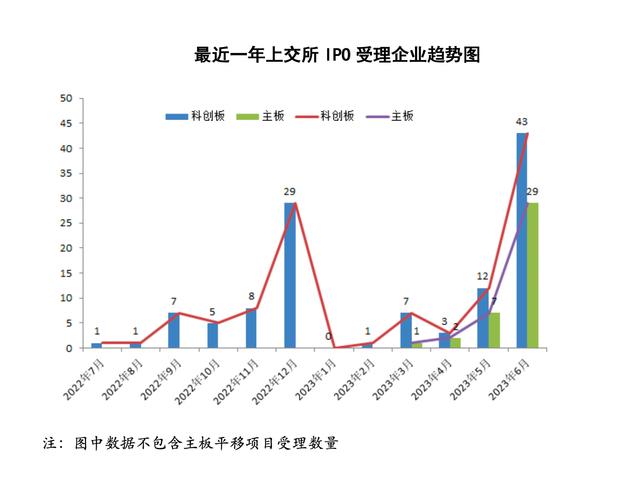

截至2023年6月底,科创板累计受理934家企业的发行上市申请,上市委审议通过611家,注册生效561家,上市541家,终止审核210家。主板累计受理156家平移企业和39家新申报企业的发行上市申请,上市委审议通过26家,注册生效10家,上市7家,终止审核5家。

三家券商因IPO申报项目问题被罚

自律监管实施方面,2023年6月,上交所针对5家IPO申报项目中发行人信息披露质量问题、中介机构执业质量问题出具通报批评1次、书面警示4次、口头警示3次、工作函5次,涉及3家发行人、3家保荐人、2家会计师事务所、1家律师事务所、1家持有发行人5%以上股份的股东及其实际控制人、10名保荐代表人、4名签字会计师、2名签字律师及1名发行人实际控制人。

并通报了两起监管案例。

其中一起案例中,保荐人未充分核查经销收入真实性、公允性,未充分核查呆滞料相关内控制度有效性,未完整识别与还原体外代垫成本费用。上交所对发行人及其实际控制人、保荐人、会计师事务所及相关签字人员出具书面警示。

据上交所通报,该保荐人未充分核查经销收入的真实性、公允性;保荐人项目组在知悉发行人报告期前存在呆滞料虚假销售等内控缺陷重大事项的情况下,未在保荐工作报告中进行相应记录,亦未就该事项与质控、内核部门沟通,直至收到举报信核查函后才进行补充说明。

另外,保荐人在知悉实际控制人报告期前存在利用个人卡为发行人代垫成本费用的情况下,未对报告期内代垫的成本费用进行完整识别与还原,导致发行人在审期间多次调账,影响申报报表的准确性。

发行承销监管方面,6月上交所针对1单IPO项目中,主承销商行使超额配售选择权相关违规问题,对1家证券公司采取口头警示监管措施。针对2单IPO项目中新股定价内控制度履行情况、上市初期破发情况等,对2家证券公司出具问询函。

保荐券商应重点关注IPO医药企业行贿风险

在这期审核动态中,上交所回应了三个中介机构关心的问题,分别针对再融资募投项目相关问题的披露与核查要求、医疗企业开展销售推广活动关注问题、申报前六个月资本公积转增股本的时间认定等。

上交所表示,医疗企业销售费用占营业收入比例往往较高,销售推广活动的真实性、合规性颇受市场关注,销售推广费往往存在名目复杂、类别多样、可能用于隐性支出等问题,一直是审核关注的重点。

并指出,中介机构对发行人的销售推广活动应重点关注四事项。

一是各类推广活动开展的合法合规性。其一,推广服务商是否具有合法的经营资质,医药代表是否按照《医药代表备案管理办法(试行)》在国家药品监督管理局指定备案平台进行备案; 其二,发行人、控股股东及实际控制人等是否通过推广活动进行商业贿赂或变相利益输送。若发行人、控股股东及实际控制人涉嫌商业贿赂被调查或被处罚的,中介机构应核查相关问题的成因、分析影响,并主动报告最新进展及经核查的结论依据。

二是各类推广活动所涉各项费用的真实性和完整性。 三是各类推广活动相关内控制度的有效性。四是经销商、推广服务商同发行人及其关联方的关联关系及交易公允性。关注经销商或推广服务商与发行人及其主要关联方或前员工是否存在关联关系,关联交易定价是否公允,是否与发行人及其主要关联方存在异常资金往来、利益输送等情形。

针对再融资募投项目,如本次募投与前募产品相似或仍投向前次募投项目的,上交所指出,要充分说明两次募投项目、公司现有业务的联系和差异,在技术路径、性能指标、应用领域等方面的比较情况,本次募投项目建设是否具有必要性和紧迫性,是否存在重复建设情形。

二是充分说明前次募集资金变更投向、使用进度缓慢、募投项目延期的原因及合理性,相关因素是否属于在申请前次募集资金时可以合理预计,募投项目延期或变更是否履行了法定审议程序,在前募项目未建设完毕的情况下,再次申请进行融资建设的必要性及合理性。三是明确说明前次募投项目相关承诺的履行情况。四是充分分析产能规划的合理性和产能消化措施。

另外,上交所回应,发行人申报前六个月内资本公积转增股本的,“申报前”时间节点的认定,应以发行 人在上交所发行上市审核业务系统中提交申报文件的时间为准。