66岁李东生,干出第6家上市公司

导读:7月28日,深交所上市审核委员会2023年第58次审议会议召开,审议结果显示,通力科技股份有限公司(以下简称“通力股份”)首发符合发行条件、上市条件和信息披露要求,成为今年过会的第196家企业。

政策变革下,1984年曾被称为“中国企业家的元年”。

这一年,王石用自己卖玉米赚到的第一桶金在深圳创办了万科的前身,张瑞敏当上了青岛电冰箱总厂(海尔集团前身)的厂长,柳传志和中科院10名研究人员在中关村成立了联想集团的前身,任正非则因为发明我国第一台空气压力天平登上了当年人民日报的头版新闻。

39年过去,上述几位商界风云人物都已不再奋斗于一线——73岁的王石一边挑战各种运动一边做公益,74岁的张瑞敏成为了管理学大师,79岁的柳传志操持起了幕后投资,与其同岁的任正非则是华为的精神领袖。

相比之下,同样是“84派”的一员,66岁的TCL创始人李东生不仅依然活跃于一线,而且就在近日迎来自己的第六家上市公司——通力股份。

7月28日,深交所上市审核委员会2023年第58次审议会议召开,审议结果显示,通力科技股份有限公司(以下简称“通力股份”)首发符合发行条件、上市条件和信息披露要求,成为今年过会的第196家企业。

近几年,李东生和TCL资本动作不断,分拆、并购、融资等,刚刚过会的通力股份地位几何,有怎样的成色?对李东生的庞大资本版图来说,又有什么样的意义?

李东生的第六个IPO

通力股份什么来头?

此次上市的通力股份,前身是成立于2000年的通力有限,早期曾为飞利浦、东芝、索尼等消费电子品牌代工DVD产品等,之后其业务随着科技产品的不断迭代而不断更新。

招股书显示,通力股份目前是一家专门从事声学产品和智能产品设计研发、生产制造及销售的ODM平台型企业,服务于全球范围内的多家知名消费电子企业和互联网头部企业,包括三星(及旗下哈曼)、索尼、OPPO、阿里、谷歌、字节跳动等等,具体产品比如音箱、可穿戴设备、AIoT产品和精密组件等等。

阿里的天猫精灵、JBL的头戴式耳机、字节跳动的大力神灯等智能产品都由其代工生产。

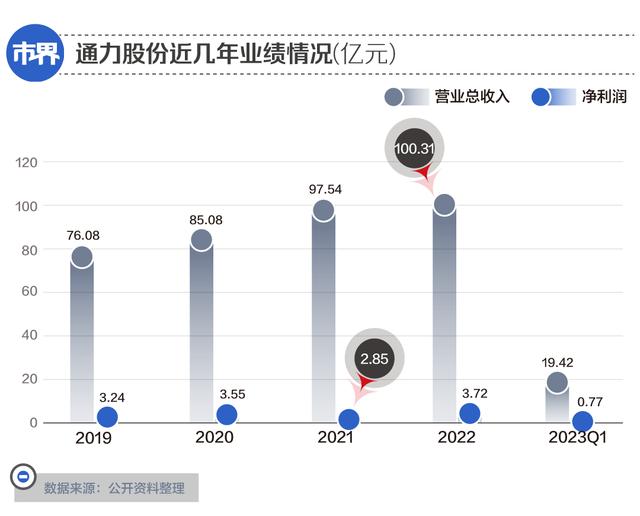

2019年以来,通力股份收入从76.08亿元增至2022年的100.31亿元,净利润一直徘徊在3亿元左右,2023年一季度首次出现营业收入同比减少13.63%的情况,招股书解释主要是受消费电子市场环境所影响,同期其净利润同比大增53.16%,则主要是美元汇率等非经常性损益导致。

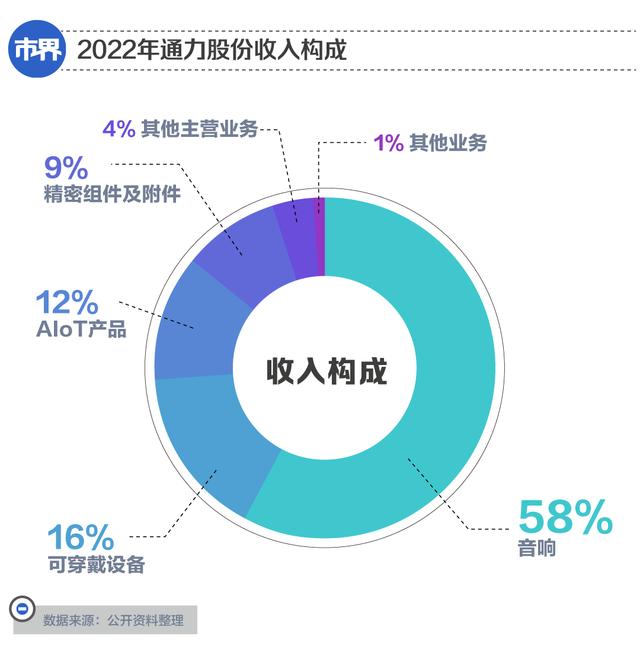

业务构成来看,2022年通力股份总收入100.31亿元中,有58%由音箱业务贡献,另外可穿戴设备、AIoT产品和精密组件及附件分别贡献了16%、12%和9%的营业收入。

整体而言,这类产品的ODM(代工)业务都属于利润率较低的“辛苦活”,2020年到2022年,通力股份毛利率分别为13.85%、13.78%和14.75%,净利率更是只有3.71%、2.92%和4.18%。

值得关注的是,通力股份曾经是港股上市公司通力电子的全资子公司,后者于2013年上市,7年后完成私有化退市,过程中最高在2019年创下73.65亿元的收入和2.41亿元的净利润。

但2013年通力电子在港股上市首日市值只有8.04亿港元,2020年完成退市前夕总市值也只有约32亿港元,退市或与其在港股被低估、融资不畅有关。

不过,摇身一变为赴A股上市的通力股份后,估值也有了些许变化。

如果按照招股书中的最大限度发行股份,通力股份将发行21.4%的股份募集10.15亿元,对应整体估值水平在50亿元左右,相比3年前退市前的市值有一定提升,背后有李东生对通力股份资产排布、业务调整的考量。

通力电子私有化之后,核心资产被陆续装入了通力智能、惠州音视频、香港普力等通力股份的多家子公司,以2019年末总资产为对比,这些子公司让通力股份的总资产扩大了41%,收入扩大74%,利润总额也扩大了40%。

用招股书中的话说,这一系列内部重组,让公司业务范围更加完整,消除了同业竞争,减少了关联交易,更有利于公司的规范运作。从市值角度来看也有利于整体估值的提升。

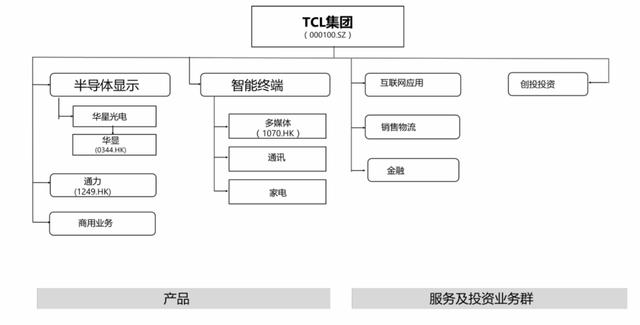

目前李东生管理或实际控制的5家上市公司,为A股上市公司TCL中环,TCL科技、奥马电器,以及在港股上市的TCL电子和华显光电。

其中,TCL中环市值最高,为1176亿元,主营业务是围绕硅材料展开的新能源材料研发和生产,及半导体材料业务;其次是市值806亿元的TCL科技,TCL中环是其控股子公司,此外其主营业务还包括TCL华星为代表的半导体显示业务、以及少量的投资、金融业务。

除此之外,还有市值87亿元的奥马电器、市值100亿港元的TCL电子和市值仅7.2亿港元的华显光电,主营业务分别为冰箱、电视和显示面板。

讲话四平八稳的李东生,给人感觉始终严肃沉稳,但商场上的操盘风格却总是轰轰烈烈、坚定决绝。时隔几年李东生重新推进通力股份上市,对其资本版图而言其实有着一定特殊意义。

李东生的资本局

从1981年广东省惠州市一家叫做TTK的磁带公司开始,TCL的关键词一直在随着产业更替不断变换,李东生也像巨船的掌舵人一般,随着时代浪潮切换TCL的主航线。

1982年李东生从华南理工大学毕业后,进入了刚刚成立一年的TCL,之后带着TCL先后在电话和彩电领域过关斩将。TCL也在20世纪末拥有TCL通讯(已退市)和TCL电子(曾用名多媒体,2018年装入黑色家电业务,正式更名为TCL电子。)两家港股上市公司,分别主营电话业务和彩电业务。

但李东生真正的大动作还是发生在A股。

1997年,TCL集团产权改革时李东生作为核心管理层获得部分股份,2004年TCL集团成为中国第一家集团整体在A股上市的公司。

在此之后,TCL集团不断扩大,业务种类也变得越来越多,这也为后来的资本腾挪埋下伏笔。尤其是2009年,李东生决定进军半导体显示产业。

这一年,TCL集团与深圳国资合作成立深圳市华星光电公司,聚焦电视机上游的液晶面板业务,前者承担10亿元注册资本中的一半。合计总投资245亿元,创下当时深圳市有史以来最大金额的单笔投资。

华星光电逐步进入正轨后,经过历次股权变动,国资陆续退出,华星光电成为了TCL集团最核心的一部分资产和最主要的利润来源。TCL集团也形成了半导体显示、智能终端、新兴业务三大业务群。

2017年TCL集团总收入1117亿元,归母净利润26.64亿元,其中华星光电虽然只贡献了304.75亿元收入,但贡献的归母净利润高达48.62亿元。

▲(TCL集团2017年年报截图,公司业务情况)

不过,集团内部之间却发生了很多因资源划分不均、利益分配困难等问题的争论和矛盾。

首先,华星光电更愿意独立核算,否则按照集团层面KPI拿奖励,会被白电业务和手机业务所拖累。而白电业务和手机业务部门也颇有微词,认为在资源投入方面,华星光电耗费了TCL集团绝大多数的投入。

此外,因为终端业务营收占比超过三分之二,TCL集团市盈率也远低于其他半导体企业,李东生对彼时TCL集团的市值也不甚满意。

于是,为各业务板块谋求独立的上市主体,就成为李东生持续多年的目标。

2018年末,TCL集团宣布了一份让李东生被广泛质疑的重组计划,以47.6亿元为对价,将消费电子、家电等智能终端业务以及相关配套业务一起卖给TCL实体(TCL管理层持股33.3%),剩下以华星光电为核心的半导体业务和金融投资等业务。完成重组后,证券名称也变成了TCL科技。

当时市场上许多声音认为,被打包出售的资产营收有700亿元,并不只这个价,该计划有“贱卖资产”“左手倒右手”的嫌疑,有损众多股东利益。

不过,在一片争议中,李东生表示,“没有想过(重组失败)这个事。我非常负责任的跟大家说,机构投资人没有一个反对的”。

最终,重组确实完成了。2020年,TCL科技又斥巨资从天津国资委手中接过主营半导体硅材料的中环集团100%的股权,继续向上游延伸,也将盈利能力更丰厚的中环与业绩波动显著的华星光电装在一起,共同成为当前TCL科技的两大主要业务。

▲(TCL科技2022年年报截图,公司业务分布)

从结果来看这确实起到了一定“柔和业绩”的作用——2022年华星光电巨亏83.53亿元,主要原因是半导体显示行业景气度下行和产品价格大幅下降,同期TCL中环贡献的70.73亿元净利润,成为TCL科技整体盈利的关键。

此外,李东生要做的是给家电业务和消费电子业务找到归宿。

2021年李东生频频举牌奥马电器。经历奥马电器管理层重重“抵抗”后,TCL系公司最终以48.05%的股份成为奥马电器第一大股东,李东生也成为奥马电器实际控制人。

这无疑是一步险棋,2022年8月,奥马电器公告称,控股股东TCL家电集团因为在收购奥马电器过程中涉嫌违反证券法律法规,被证监会立案调查。

调查结果还没有结果,2022年奥马电器刚刚扭亏为盈,就在2023年5月末公告称,拟通过现金方式购买装有家电业务的TCL实业全资子公司TCL合肥家电100%的股权——即2018年被剥离的主要白电业务。

如今随着通力股份的过会,其消费电子业务也即将再次登陆资本市场,这也象征着李东生近几年一系列资本腾挪获得的一个阶段性成功——其庞大资本版图中的几个业务板块,也都以不同身份再次进入资本市场。

“资产腾挪”效果几何?

李东生不断押注新赛道时,也曾经历了跌宕起伏的外界评价。

比如1995年TCL和创维、康佳、长虹等国产彩电制造商共同发起价格战,扭转国内彩电市场“国弱洋强”的局面时,李东生被誉为民族品牌保卫战的“敢死队长”。

十年之后,TCL因为汤姆逊彩电和阿尔卡特手机两宗跨国并购案陷入20多亿元的巨亏,李东生又被《福布斯》杂志评为“中国上市公司最差老板”之一。

回顾2018年以来李东生的“资产腾挪”,效果几何?

规模最大的TCL科技,市值从重整前长期徘徊在560亿元以下,升至2021年3月最高点1688亿元,但目前回落至800亿元左右。与此对应的是中环2021年并入TCL科技后大涨的收入净利润,以及2022年因为面板业务的巨额亏损又大幅缩水的整体业绩。

只能说为周期性极强的面板业务找一个“业绩缓冲垫”是有用的,但市场也在逐步消化这种绑定能带来的作用边界。

不过,其子公司TCL中环,在2020年10月李东生当选董事长后,2021年和2022年收入和净利润均有大幅增长,创下历史新高,股价也在2022年7月迎来破2000亿元的最高点,目前也处于历史较高位。

白电业务方面,李东生入主奥马电器后,就陆续通过清理金融业务隐患、为奥马电器3亿元历史债务兜底、回归冰箱主业等步骤,让奥马电器走出泥潭,回到盈利的正轨,2021年和2022年扣费归母净利润分别同比增长89.34%和517.42%,后续装入TCL原有白电业务后还将进一步扩大,但市值方面还处于缓慢回升的阶段。

刚刚过会的通力股份又有什么样的成色?

从财务数据来看,通力股份整体而言属于盈利能力较弱的代工类制造业,音箱、可穿戴、AIoT和精密组件等业务都只能贡献8%到18%不等的毛利率。

但较低的毛利率本质上源于通力股份所处代工行业的激烈竞争,招股书也显示,“公司所处行业为充分竞争市场,参与者众多,市场竞争较为激烈”。

在此背景下,同行业公司的营业周期长短,某种程度上也是其在产业链条上话语权的体现,而通力股份在这方面就与同行业数据之间存在一定差距。

招股书显示,因为所处行业下游大客户相对集中,通力股份前五大客户较为集中,2020年到2022年,前五大客户销售收入占总收入比重分别达到75.18%、70.03%和74.38%,其中哈曼(Harman)为最大客户,三个报告期分别贡献32.19%、34.26%和40.39%的收入,三星和索尼分别贡献10%左右收入,另外阿里巴巴、安克创新和字节跳动也曾是通力股份前两年的重要客户。

由于2017年3月三星收购了哈曼,因此如果合并考虑两者的收入,2022年就占到通力股份总收入的49.8%,相当于一家客户就顶半边天,既是“捧在手里的大客户”,也是“悬在头上的达摩克利斯之剑”。

从数据来看,大客户的青睐并非由于通力股份出众的技术水平,而是通力股份用更长的账期换来的——招股书显示,2022年末哈曼和三星应收账款余额合计19.96亿元,占应收账款总额的59.93%,且通力股份给予第一大客户哈曼的信用期达105天,远高于通力股份整体应收账款周转天数79天。

横向对比,通力股份79天的应收账款周转天数显著高于歌尔股份、华勤技术、国光电器和佳禾智能四家同行业公司的平均值66天,对大客户的妥协或是其中关键。

李东生喜欢用“鹰的重生”自诩和激励员工:鹰能活到70岁,但40岁的时候,鹰的喙变得又长又弯,几乎碰到胸脯,爪子开始老化,无法捕捉食物,羽毛也又浓又厚,飞翔起来十分吃力。

此时,鹰要么等死,要么经历150天痛苦地重生。用喙敲击岩石直到喙完全脱落,等待新喙重新长出,用新的喙把爪子上的指甲一根根拔掉,再用新长的指甲把旧的羽毛一根根拔掉。

如今,通力股份再次奔赴A股,更大的意义或许在于,TCL集团能否如鹰一般获得新生。