怡宝IPO临近,瓶装水行业竞争加剧,饮料行业高端化趋势将持续

导读:由于富裕程度提高,中国消费者越来越重视自己的健康和生活质量。瓶装水品类把握住了这一趋势。根据欧睿的数据,该品类在中国软饮料市场的份额已从2008年的21%扩大至2022年的36%,目前已成为中国非酒精饮料市场中最大的细分市场。

李佩盈

由于富裕程度提高,中国消费者越来越重视自己的健康和生活质量。瓶装水品类把握住了这一趋势。根据欧睿的数据,该品类在中国软饮料市场的份额已从2008年的21%扩大至2022年的36%,目前已成为中国非酒精饮料市场中最大的细分市场。2017-2022年,中国瓶装水行业规模每年增长5.5%,达到2260亿元人民币,主要受年均4.7%的销量增幅所驱动。

三大品类主导瓶装水市场版图,包括:无气泡瓶装天然矿物质水(2022年占无气泡瓶装水品类价值的32%)、无气泡瓶装山泉水(19%)以及无气泡瓶装纯净水(49%)。无论是无气泡瓶装天然矿物质水还是无气泡瓶装山泉水均必须来自受保护的地下水源。无气泡瓶装纯净水则通常来自市政自来水。

农夫山泉、百岁山和华润旗下瓶装水品牌怡宝是中国瓶装水行业的领军企业,凭借强大的品牌和广泛的分销网络,这三大品牌有望在各自的细分市场保持领先地位。与此同时,随着这些企业在这个高度分散行业中争夺头把交椅,中国瓶装水市场的份额争夺战料将愈演愈烈。2017-2022年期间,中国瓶装水市场排名第四至第六位的竞争对手达能旗下的脉动、顶益旗下的康师傅和娃哈哈的市场份额下降了一半,同时国内外规模较小的竞争对手持续进军瓶装水市场。

华润怡宝将进行10亿美元的IPO。此举可能会使中国竞争激烈且分散的瓶装水行业的竞争更趋白热化。但农夫山泉、百岁山和怡宝强大的品牌优势以及销售网络有望使它们在各自的细分市场中保持领先地位。

怡宝市值低于农夫山泉

怡宝饮料业务部门的潜在首次公开募股规模约为10亿美元,远低于农夫山泉的600多亿美元市值。

农夫山泉的混合远期市盈率较其12个月均值低约1个标准差。市场对该公司2023年的每股收益的普遍预期较上年上调4.8%至0.853元人民币。

但是,我们对比来看,尽管农夫山泉目前的混合远期市盈率较其12个的平均估值低1个标准差,但该公司50倍的估值倍数是可口可乐(27倍)的近两倍,也远高于百事可乐(32.99倍)。

软饮市场高度分散

高端化趋势将持续

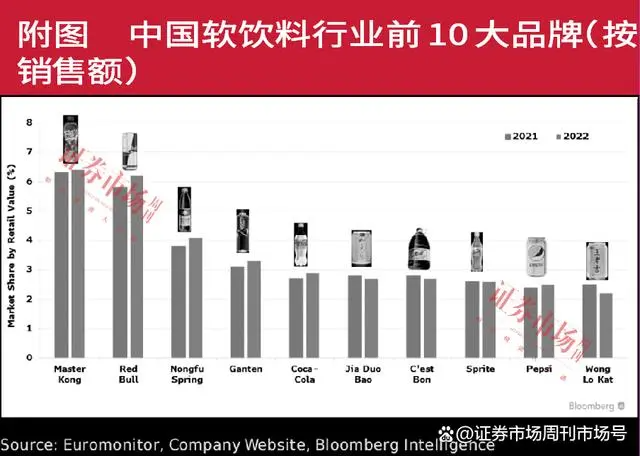

随着消费者在疫情后恢复户外活动,到2025年底,中国软饮料市场的年销售增长率或达中单位数。新品牌的出现将加剧市场竞争,但中国销售额排名前五的软饮料品牌(康师傅、红牛、农夫山泉、百岁山和可口可乐)有望凭借产品创新、广泛的分销网络以及强劲的品牌资产来保持其领先地位。除加多宝、怡宝和王老吉外,中国10大软饮料品牌的市场份额在2021年至2022年均有所上升。2012年3月,康师傅与百事可乐就中国的饮料业务建立合作关系,独家生产、装瓶、包装、分销和销售百事可乐的软饮料。百威亚太则在中国分销红牛。

但是,中国的饮料市场高度分散,按销售额计算,2022年前10大品牌仅占总市场份额的36%。

2022年,中国软饮料市场规模为6210亿元人民币,约占全球市场价值的10%。过去五年,即饮咖啡、能量饮料和碳酸饮料品类的年复合增长率分别高达9%、10%和8%。

根据欧睿的数据,到2025年,碳酸饮料的年销售增长率有望加快至11%,而即饮咖啡和能量饮料的销售可能分别增长4%和9%。瓶装水和即饮茶有望在较高基数的基础上实现中单位数的增长。

考虑到消费者对高端及品牌商品的需求增加,以及企业利用价值更高的产品来推动利润率提升,中国饮料行业的高端化趋势在中期内可能会持续。

作者系彭博行业研究消费品高级分析师。本文已刊发于7月22日《证券市场周刊》