连续吃到科创板、创业板的“闭门羹”,这家CRO怎么了?

导读:7月20日,深交所披露的一则上市审核结果公告引发市场注意:北京诺康达医药科技股份有限公司(下称“诺康达”)不符合发行条件、上市条件或信息披露要求。

7月20日,深交所披露的一则上市审核结果公告引发市场注意:北京诺康达医药科技股份有限公司(下称“诺康达”)不符合发行条件、上市条件或信息披露要求。

这是监管少有的直接否定公司上市申请的动作。此前,交易所一般会以企业或保荐人“自行撤回”的方式终止IPO。交易所直接否决,并不多见。

这并不是诺康达第一次上市失败。此前诺康达申请科创板上市,最终也以失败告终。

诺康达是一家为药企提供代工服务的CRO企业,且主要代工仿制药。前几年国内医药行业的发展迅速,对研发外包需求很大,大批CRO企业成功登陆资本市场,如提供临床服务泰格医药、提供实验猴的昭衍新药等。

仿制药的CRO其实也很重要,仿制药成本更低,国内用药更为普遍,实际拥有更广阔的市场和客户。但这次,深交所否决诺康达的IPO同时,公布了上市委对该公司现场问询的主要问题,这些问题都指向一个方面:营收。

CRO不是包赚不赔的吗?

被科创板、创业板双双拒绝

诺康达也算是“求仁得仁”,科创板失败,创业板也失败,着实是给“光环在身”的CRO行业带来诸多非议。

2019年4月科创板开板不久,成立了6年的诺康达向科创板递交了招股书。诺康达的不算行业“老炮”,但上市时机不错。当年5月,科创板便公布了一轮回复的内容,照这样的速度,在2019年内上市成功也不是什么难事。

谁知,公司和保荐机构在7月份双双撤回申请。诺康达转投深交所创业板,2022年6月递交了招股书,却依然没有成功。

营收是诺康达最大的问题,这家公司可能成为揭开CRO行业面纱的第一家。

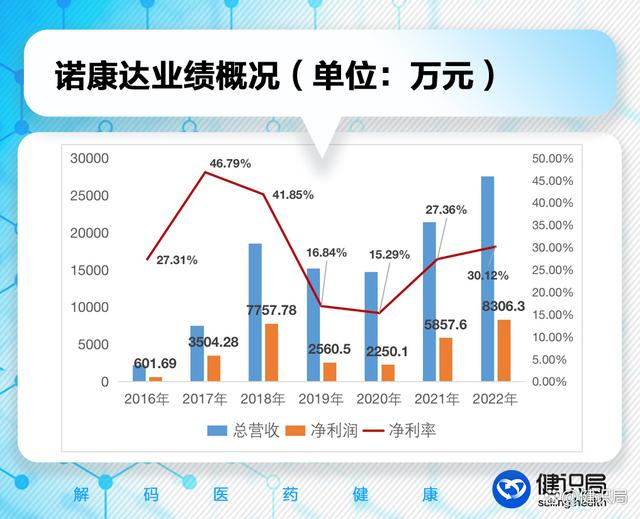

深交所上市委发现,此前公司在科创板披露显示,2016年-2018年的净利润持续上升,而后于2019年-2020年又直线向下,2021年-2022年又有明显增势。深交所怀疑诺康达有为了上市而做业绩的可能。

数据来源:招股说明书

这种怀疑不是凭空而来。2020年4月,科创板上市审核中心曾下发《关于对北京诺康达医药科技股份有限公司予以监管警示的决定》(上证科审(自律监管)〔2020〕2 号),认为诺康达在前次科创板 IPO 申请过程中信披不规范。

具体有多不规范呢?

当年诺康达申报科创板时,披露的前五大客户中有一家叫做北京亦嘉新创科技有限公司的,贡献了诺康达2017年近五分之一的营收。

这个亦嘉新创公司非常可疑,这是一家2017年4月才成立的公司,成立之后立刻向诺康达下了价值2990万元的大单。其实这也没啥关系,新公司总要有业务,但亦嘉新创公司的名誉股东朱殿女士,她是诺康达监事左保燕的婆婆;而且公司实缴资本50万元,还是诺康达实控人陈鹏垫付的。

亦嘉新创可能与诺康达之间有利益输送的关联关系,但诺康达对此只字不提。当时亦嘉新创与诺康达有27项项目合作。科创板上市折戟后,其中20项合作终止。

CRO概念下的贪婪

绝口不提合作公司亦嘉新创,可能正是为了账面营收考虑。

2022年6月,在登陆创业板时,诺康达基本已经处理完了和亦嘉新创的联系。最新的招股书显示,2020年、2021年和2022年,亦嘉新创为诺康达带来的营收分别为81.53万元、377.53万元和66.92万元,在公司总营收中占比不超过3%。

但亦嘉新创并不是唯一与诺康达“关系暧昧”的客户,诺康达的另一客户浙江佰奥存在有类似情况。这就使得诺康达的实际营业收入变得扑朔迷离。

从实际情况来看,诺康达的业务底子并不算差,据该行业人士对健识局表示,综合来看,诺康达可以排在第一梯队尾部,业务还不错。

从市场需求来看,仿制药的研发诉求也在不断扩大。据药智网仿制药一致性评价数据库,2022年通过ANDA(新3类和4类药)以及存量品种的补充申请方式,合计申报仿制药3231个,同比增长15.6%;此外23年Q1合计申请数量1356个,同比增长73.2%。

虽然没有创新药CRO听起来高端,但由于集采的持续开展,仿制药市场其实非常大。医药行业里,齐鲁制药、成都倍特等一批企业正是靠着开发仿制药、参与集采这几年获得了很不错的效益。

诺康达原本可以凭实力登陆资本市场,不过可能是出于做高估值、提高募资金额的考虑,最终竟成为第一个IPO被否的CRO公司。

2019年,诺康达拟上市募资4.37亿元,2022年时募资目标变成7.5亿元。一场疫情后,募资额增长了70%以上。这3年里,CXO经历产业变动,药明系、昭衍新药等大批CRO企业都遭遇各种问题,整个链条都受到影响。有瑕疵的诺康达,自然不那么容易上市了。

更重要的是,对于CRO行业,监管的态度是否已经有了变化?这才是最核心的。