疫苗企业,反倒比Biotech更容易IPO?

导读:6月16日,卓谊生物更新了招股说明书,拟在深交所主板上市。

6月16日,卓谊生物更新了招股说明书,拟在深交所主板上市。

这是一家以狂犬疫苗为核心业务的公司。去年,卓谊生物的狂犬疫苗卖出去了741.99万支,营收达到5.3亿元,98%左右来源于公司冻干人用狂犬病疫苗(Vero 细胞)的销售收入。剩余的部分则来自狂犬疫苗的半成品销售,主要面向境外制剂厂商。

卓谊生物招股书披露,公司计划募集资金10亿元,增加2000万支的狂犬病疫苗(Vero 细胞)的产能。根据测算,即便新建产能能全部满负荷运转,卓谊生物也无法超越行业老大辽宁成大。

单靠一个狂犬疫苗,卓谊生物就打算挑战资本市场,远比很多Biotech公司更有想法。

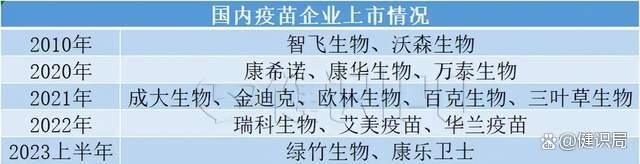

健识局注意到,近两年随着新冠疫苗的普及,疫苗行业企业借势上市的热情高涨。康希诺、万泰生物、艾美生物、华兰疫苗,都是这几年IPO的疫苗企业;今年刚过半,已经有绿竹生物、康乐卫士两家疫苗企业成功上市;卓谊生物、思睦瑞科两家递交IPO申请。

联想到此前一轮IVD企业轰轰烈烈申报IPO,疫苗企业的上市热潮或许也到了该降温的时候。

靠狂犬疫苗上市

中国不是疫苗接种大国,尤其是成人疫苗,大众的接种意识普遍不高。在过去很长一段时间,疫苗属于新鲜又小众的领域,难得出现几个上市公司。

新冠疫情爆发后,“疫苗”似乎成为资本市场上的热门概念,连带着一批疫苗企业开始寻求上市路径。卓谊生物的前身叫长春卫尔赛生物药业有限公司,2005年成立,2018年1月改制更名为长春卓谊生物。

卓谊生物的创始人杨文杰有20余年的狂犬疫苗研发、生产经验。狂犬疫苗是国内接种量最大的成人疫苗,中检院数据显示,2020年,我国狂犬疫苗批签发量达7860.37万支,除新冠疫苗之外批签发量排名第一。

国内几家做狂犬疫苗的企业都已上市或者被上市公司收购,均有资本加持。其中广州诺诚是广药集团旗下企业,吉林迈丰是百克生物全资子公司,宁波荣安很早就被艾美疫苗收购,辽宁依生则是今年赴美上市的。

卓谊生物算是个特例,单独提交IPO申请也不奇怪。

卓谊生物的狂犬疫苗自2017年开始正式投产并上市销售。长春长生疫苗事件后,2018年以来不少疫苗厂商面临停产检查,疫苗的供给相对紧张,库存不断消耗。2020年后广州诺诚、吉林迈丰的批签发又一直没下来;获得批签发的宁波荣安因采购运转短期无法供应,导致广东、山东、四川等多省出现了狂犬疫苗短缺。

2020年,卓谊生物大放异彩,轻松拿下了这块市场空白,5000万元销售费用换来了3亿的收入。

招股书显示,2021年,卓谊生物的狂犬疫苗批签发量快速扩大到1100万支以上,深圳、东莞等地的疾控中心成为了公司的主要客户,达到公司历史销售峰值。

当然,卓谊生物和龙头相比差距还是巨大的。2021年,成大生物的批签发量分别为1034.79万人份。按目前标准接种4针一人份计算,卓谊生物只占辽宁成大的四分之一。

看到市场火爆,2021年,卓谊生物将狂犬疫苗的产线大幅扩能,从625万支上升至1500万支,结果却是产品积压,产能利用率和产销率双双下降,2021年直接下降了20个百分点,2022年才拉回到77.5%的产销率。但产能利用率仍在下降,为64%。

图源:卓谊生物招股说明书

2020年至2022年,公司的净利润从1.26亿元降至8773万元。可以看出来,卓谊生物这一波基本是看天吃饭的行情。

卓谊生物表示,除狂犬病疫苗外,公司还有重组人乳头瘤病毒(双组分)嵌合病毒样颗粒疫苗(昆虫细胞)、佐剂流感病毒疫苗(MDCK 细胞)在研,但均处于临床前研究阶段。换句话说,卓谊生物过于依赖单一品种的风险还将在相当长的一段时间里存在。

走出创新药的步伐?

给卓谊生物画个像:一家靠单一品种单打独斗的疫苗企业,靠偶然机遇上位后,寻求登陆资本市场。

疫苗企业一直是中国资本市场上的另类,因为国内疫苗接受率的原因,大部分疫苗是免疫计划内的免费疫苗,付费疫苗的市场开拓又受到长生生物等一系列事件影响,渠道十分单一。行业玩家基本都是有实力、有背景的企业。像卓谊生物这样的还是比较少见。

从国内企业开发的疫苗品种看,HPV、带状疱疹疫苗、流感、甲乙肝、RSV脑膜炎、肿瘤免疫等领域都有覆盖;技术路线重组、减毒、mRNA等也全面开花。但有一点是:国际疫苗市场基本默沙东、GSK、赛诺菲、辉瑞四家垄断。卓谊生物在招股书中指出,国内多数疫苗生产企业的疫苗产品大都以仿制类疫苗为主。

狂犬疫苗是疫苗中的老品种。但中国猫狗数量常年居高不下,狂犬疫苗长盛不衰,中国成为世界第一大狂犬疫苗接种国。

全球范围来看,新冠疫情前的2019年,前三大疫苗品种分别是13价肺炎疫苗、HPV疫苗、带状疱疹疫苗,其余排名靠前的品种则主要是儿童疫苗。总的来说,成人疫苗的空间其实并不大,对应到资本市场上,上市公司也不多。

另外,中国成人疫苗的接种率低,难以靠一两家企业推动提高。整体上二类苗的接种率依然不是那么乐观。

疫苗接种率低,往好的一面看,意味着有很大的市场空间;不那么好的一面则是企业得用大量的市场推广费用去填。卓谊生物就是这样。2022年公司的销售费用与公司营收的占比,从2020年的17.71%到41.53%,对公司净利润已经是种拖累。

疫苗的销售渠道固定。企业只能依靠疾控中心放量,价格也基本不会出现太大变动。事实证明,2020年卓谊生物的入局,只是搅动了狂犬疫苗的市场格局,总盘并不会有大的变动。排除掉新冠、长春长生疫苗事件等偶发因素,2014-2018年,狂犬疫苗的批签发量大致保持在5000万到8000万支的区间。

现在,这个本就不宽的赛道里,已挤满了玩家。