锦江航运IPO将于14日上会:拟募资21亿元用于购船 熨平行业周期费思量

导读:7月14日,正在闯关上交所主板的上海锦江航运(集团)股份有限公司(以下简称锦江航运)将迎来首发上会,如若成功IPO,其将成为上港集团(SH600018,股价5 25元,市值1222亿元)海上集装箱运输业务上市平台。

7月14日,正在闯关上交所主板的上海锦江航运(集团)股份有限公司(以下简称锦江航运)将迎来首发上会,如若成功IPO,其将成为上港集团(SH600018,股价5.25元,市值1222亿元)海上集装箱运输业务上市平台。

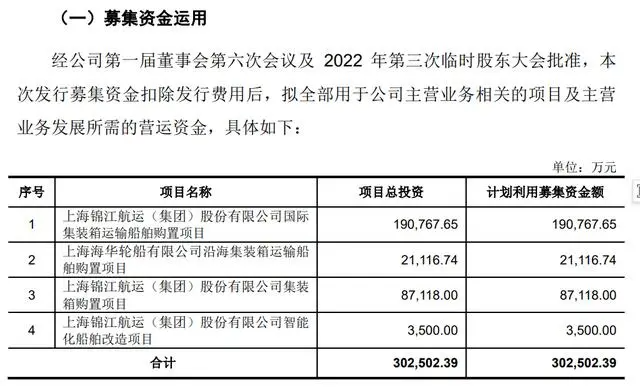

对于集装箱航运企业来说,投入运营的船舶运力决定了供给情况。按照IPO计划,锦江航运拟募集资金30.25亿元,其中19.08亿元、2.11亿元分别用于两个运输船舶购置项目,合计耗资21.19亿元用于购船。

不过《每日经济新闻》记者注意到,2021年全球集装箱航运市场呈现高景气度,市场出现“一箱难求”及运价上涨的火热行情,部分航运企业计划大手笔投入购船或租船。2022年下半年以来,运力短缺问题得到缓解,导致市场运价逐步回落,锦江航运2023年上半年业绩受此影响出现明显下滑。在行业触顶回落的情况下,公司与同行企业新增船舶投入运营后,可能将面临行业运力供给过剩的风险。

2023年上半年净利润预计降四成

锦江航运是一家综合性航运公司,主要从事国际、国内海上集装箱运输业务,多年来持续深耕东北亚、东南亚和国内航线。

2020年-2022年,锦江航运分别实现营业收入34.30亿元、53.72亿元和68.40亿元,扣非归母净利润分别为4.56亿元、11.93亿元和17.67亿元,营业收入与净利润均持续增长,尤其是2021年业绩增幅较大。

图片来源:招股书(上会稿)截图

这主要系2021年国际贸易呈现较高景气度,使得全球集装箱航运市场持续复苏,锦江航运班轮运输服务的运输数量大幅增加;同时全球航线海运运力紧张,集装箱航运的市场价格持续上升,此外锦江航运不断开拓和完善东南亚、美西航线的网络布局,成为公司新的收入增长点。

截至2022年12月31日,锦江航运共经营44艘船舶,包括25艘自有船舶和19艘租赁船舶。2020年-2022年,锦江航运平均总运力分别为2.63万TEU、3.02万TEU、3.72万TEU,随着公司租赁船舶数量的逐年稳步增加,公司平均总运力相应地呈逐年增长趋势。

不过,集装箱航运行业属于典型的周期性行业,2020年-2022年,行业经历了市场运价大幅上升然后逐步回落的阶段。2022年下半年起,随着全球航运周转效率出现回升,运力短缺问题得到缓解,同时叠加全球经济复苏不及预期等因素影响,市场运价逐步回落。

锦江航运经营业绩水平受市场运价的波动影响较大。2023年1-3月,锦江航运营业收入、归母净利润分别同比下滑14.30%、41.25%;公司预计2023年1-6月营业收入同比下滑15.73%-17.57%,归母净利润同比下降41.77%-44.80%,主要是由于集装箱航运市场供需发生变化,致使集装箱运输价格有所下降,在上年同期业绩基数较高的情况下,运输价格下跌导致公司经营业绩同比下降。

锦江航运提示风险称,若航运价格波动、燃油价格上涨等多个负面因素叠加爆发,公司有可能发生上市当年净利润比上年度下降幅度超过50%的情况。

公司业绩是否存在持续下滑风险?锦江航运通过邮件回复《每日经济新闻》记者表示,集装箱航运行业正经历运价迅速上升后向新均衡点回探的周期阶段,但行业仍有较大增长潜力和发展态势,并非处于长期持续下滑趋势中;公司短期内经营业绩存在下滑的风险,系正常的行业周期性波动,并不改变公司的基本面,不影响公司的持续经营能力,公司经营业绩持续下降的风险较小。

同行可比公司大手笔投入购船

在过去两年业绩高速增长的同时,锦江航运也适时提交IPO申请,募集资金大部分用于购买运输船舶以进一步增加运力。按照IPO计划,锦江航运拟募资30.25亿元,其中19.08亿元用于购置6艘1800TEU型集装箱船舶、2艘2400TEU型集装箱船舶,2.11亿元用于购置2艘1000TEU型沿海集装箱船舶。两个船舶购置项目建设进度计划为2年。

图片来源:招股书(上会稿)截图

2021年至2022年上半年,在全球集装箱航运市场持续维持高景气度的背景下,海运运力紧张情形较为突出,运价上升,这让航运公司业绩大幅增长的同时,也开始了购置船舶扩大运力的计划。

锦江航运在招股说明书(上会稿)列举了5家同行业可比公司,其中A股公司3家,分别为中远海控(SH601919,股价9.76元,市值1578亿元)、宁波远洋(SH601022,股价10.45元,市值137亿元)、中谷物流(SH603565,股价10.49元,市值220亿元),而这三家公司近两年均计划大手笔投入购船。

中海远控属于全球性班轮公司,经营规模远高于国内其他班轮公司。2022年10月28日晚,中远海控宣布订造12艘24000TEU甲醇双燃料动力集装箱船,订造船舶总价为28.782亿美元(折合约人民币206.3612亿元)。该批船舶预计将于2026年第三季度开始交付使用。

宁波远洋于2022年12月上市,其募投项目包括投资总额12亿元的集装箱船购置项目、投资总额4亿元的散货船购置项目,拟购置6艘集装箱船舶和2艘5万吨级散货船,项目建设进度计划为2年。

中谷物流于2020年9月上市,其首发募投项目包括投资10.17亿元的集装箱船舶购置项目,计划购置6艘1900TEU集装箱船舶,2020年已实施完成;短短一年后,2021年9月,中谷物流定向增发募资27.48亿元,募投项目包括投资总额39.51亿元(拟投入募集资金15亿元)的集装箱船舶购置项目,计划购置16艘4600TEU的集装箱船舶,船舶预计于2022年至2024年陆续完工并下水。

除了上述可比公司外,中联航运股份有限公司(以下简称中联航运)、乐舱物流股份有限公司(以下简称乐舱物流)均已在2022年向港交所递交上市申请,招股材料也都提出扩大船队规模的计划。

中联航运2022年8月招股文件显示其订购了12艘船舶,截至最后实际可行日期,四艘订购船舶已交付,其余船舶预计将于2023年2月至2024年12月交付。中联航运亦计划购置六艘运力为1900TEU至7000TEU的新造船舶,将于2025年交付。

乐舱物流2023年5月递交的最新上市申请文件显示,截至2022年12月31日,公司已购入四艘二手集装箱船舶,以获取船舶运营相关资源及能力。2022年6月,乐舱物流签订合同订购两艘运力皆为14700TEU的一手超大型集装箱船舶,该等船舶预计将于2025年左右交付。

由此可见,未来2-3年内,同行业可比公司及其他同行会有较多船舶投入运营,行业运力将大幅度提高。如果集装箱航运行业继续2023年上半年的下行周期,或将对航运企业造成较大的竞争压力。

招股说明书(上会稿)也对此提示风险称,2021年度,受运价上涨的影响,新造船舶订单数量有一定幅度的增长,该部分新增运力将在未来投入航运市场;若运力供应出现过剩的情况,市场运价将可能出现下行风险,进而对公司的经营业绩造成不利影响。

对于运力过剩的相关风险,锦江航运回复记者表示,公司的班轮运输服务专注于亚洲市场,亚洲区域相关航线收入合计占比90%,亚洲区域的集装箱货运总量长期保持较为稳定的增速,近二十年增速高于全球平均水平;近年来,随着国际产业转移的趋势和“一带一路”倡议等国家战略的推进,中国-东南亚集装箱运输市场出现快速增长的趋势,具有广阔的市场前景。

与关联企业存在客户、供应商重叠

目前,上港集团直接和间接持有锦江航运100%股权,锦江航运若成功上市,将成为上港集团海上集装箱运输业务上市平台。

锦江航运认为,上港集团主要从事港口相关业务,主营业务分为集装箱板块、散杂货板块、港口物流板块和港口服务板块,公司主要从事国际、国内海上集装箱运输业务,截至招股说明书(上会稿)签署日,双方主营业务定位存在本质区别,不存在同业竞争。

按照锦江航运所述,上港集团下属的上海集海航运有限公司(以下简称上海集海)、江苏集海航运有限公司(以下简称江苏集海)实际主营业务为内河集装箱运输,与海运在经营区域、船舶运输资质等方面皆不同;上海港复兴船务有限公司(以下简称复兴船务)、上港集团物流有限公司(以下简称上港物流)等企业经营范围虽然包括国际船舶运输、国内沿海普通货船运输,与锦江航运主营业务相似,但并未实际开展航运业务,因此上述企业与公司不构成同业竞争。

然而,2020年-2022年,锦江航运与上海集海、江苏集海、复兴船务、上港物流等5家关联企业存在客户重叠,与上海集海、江苏集海等6家关联企业存在供应商重叠。

锦江航运表示,重叠客户主要从事航运代理业务,公司向其提供集装箱班轮运输服务。之所以与上海集海、江苏集海形成客户重叠,是因为其内河集装箱运输业务下游客户主要为货物运输代理,部分客户亦会根据其货主需求向锦江航运采购集装箱运输服务;而上港物流主营业务为国际运输代理业务,部分货物运输代理存在直接向锦江航运采购运输服务的情形,因此与公司形成部分客户重叠。

重叠供应商主要包括燃油供应商、码头装卸服务提供商及货物运输代理。上海集海、江苏集海在开展业务过程中存在向码头相关公司采购装卸服务的情形,与公司部分码头装卸服务提供商重叠;上港物流上游供应商主要为船公司或货物运输代理,锦江航运经营过程中存在向部分船公司采购支线运输服务、向货物运输代理采购代理服务的情形,故导致供应商重叠。

锦江航运称,相关重叠客户和供应商系航运产业链上的正常商业现象,相关交易均基于自身业务发展需求,重叠客户和供应商具有商业合理性。