极兔速递“流血”冲上市:3年巨亏超260亿 与第一大客户暗生龃龉

导读:中国区“流血”不止、东南亚区遭大客户背刺,内忧外患之下极兔的焦虑清晰可见。登陆二级市场融资或能解一时之急,但能否稳定地可持续发展,极兔还需要更多时间证明。

作者:新消费主张

入华仅3年,极兔已狂奔至资本大门前。

6月16日,国际快递物流企业极兔速递环球有限公司(下文简称:极兔)正式向港交所递交主板上市申请,计划公开募集5-10亿美元。资金将用于拓展物流网络、升级基础设施、开拓新市场及扩大服务范围,摩根士丹利、美银证券、中金公司为联席保荐人。

8毛发全国、上演“蛇吞象” 造血能力堪忧估值缩水35%

天下武功,唯快不破。

据招股书和天眼查公开信息显示,2020年3月极兔才通过借壳上海龙邦速递,取得全国快递业务经营许可资质和快递网络。而2022年其国内包裹总量已增长至120亿件,位列头部快递运营商第6名,市场份额约为10.9%。相较之下,“三通一达”(申通、圆通、中通和韵达)苦心经营20余年,也不过刚刚实现同等量级。

化身“鲶鱼”搅动竞争格局稳定的快递行业,极兔并没有什么特别的秘诀:要在服务同质化严重的一片红海中杀出重围,唯有靠简单粗暴的低价策略。

业务初期为了打开市场,极兔曾将单票价格压至2元,电商订单的收件价格甚至低至每单1.5元,整体约为市场均价的30%-50%。2021年价格战愈演愈烈,极兔在义乌一度喊出“8毛发全国”。虽然后来邮政管理局出手遏制,公司被勒令停业整顿。但经此一役,极兔的日均单量迅速提升,基本稳定在2000-2200万单之间。

除了击穿心智的超低价,极兔的另一个攻城略地“杀手锏”便是并购。

2021年10月,极兔以68亿元对价收购百世集团旗下的百世快递中国区业务,将超2万家末端网点、身经百战的团队以及阿里系电商接口收入囊中,日均单量突破4000万单。此番冲击上市前1个月,极兔再斥资11.83亿元顺利拿下丰网速运,吞并了顺丰控股在下沉市场布局的上千家加盟站点,日均单量有望超越申通、韵达,追赶圆通、中通,跻身第一梯队。

一路高歌猛进的背后,离不开一级市场的慷慨助力。

招股书显示,极兔此前7轮融资的总金额超55亿美元,腾讯投资、淡马锡、红杉中国、高瓴资本等明星机构皆为座上宾。2021年末C1轮融资完成之际,公司投后估值高达197.7亿美元,折合人民币约1300亿元,约为圆通、申通和韵达当前市值之和的1.4倍,直逼顺丰控股和中通快递。

然而,高举高打烧钱补贴、频频上演“蛇吞象”,极兔的规模效应却不甚明显。

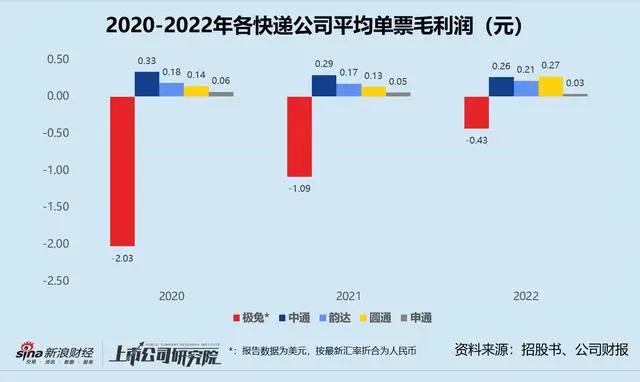

2020-2022年,极兔在国内市场的平均单票收入分别为0.23美元、0.26美元和0.34美元,平均单票成本分别为0.51美元、0.41美元和0.40美元。若按照现阶段汇率粗略推算,2022年公司平均每单亏损折合人民币0.43元。反观同报告期的“三通一达”,不但全员实现盈利,2022年韵达和圆通降本增效成果显著,单票毛利同比分别提高23.53%、107.69%。

赔本赚吆喝、贴钱换市场,极兔难以摆脱连年亏损的窘境。

据招股书数据披露,2020-2022年期间,极兔的经调整净亏损分别为4.76亿美元、9.11亿美元、7.99亿美元,3年累计亏损折合人民币158.49亿元。从经营层面来看,报告期内公司累计经营亏损36.43亿美元,折合人民币264.13亿元,平均每周亏掉1.83亿元。

随着电商流量红利见顶,快递赛道玩家们步入精耕细作阶段。极兔的低价优势不再,收购百世和丰网却屡屡被曝整合不顺,服务和效率备受诟病,如何向资本市场证明其在中国具备自造血能力,无疑是当务之急。

值得一提的是,在今年5月完成的D轮融资中,极兔的最新估值约为130亿美元,与2021年盛况相比已大幅缩水35%。

东南亚大本营失守 第一大客户Shopee倒戈

中国市场尚未见到曙光,极兔的东南亚大本营也显露出疲态。

《2022东南亚互联网经济报告》显示,2022年东南亚电商GMV规模同比增长16%,达到1310亿美元。但极兔的招股书显示,2022年公司东南亚地区实现营收23.82亿美元,同比仅增长0.18%,近乎完全停滞;对总营收的贡献比例由2020年的近70%骤降至2022年的32.7%,经调整EBITDA约为3.32亿美元,同比下滑22.43%。

与国内直接面向C端消费者及小B端电商卖家的商业模式不同,极兔在东南亚的迅猛发展主要依赖Shopee、Lazada、Tokopedia等大型综合电商平台。而在公开披露的前五大客户中,东南亚的一家电商平台于2020年和2021年分别为极兔当期总营收贡献5.43亿美元、17.15美元,占比逾三分之一。

尽管外界一致猜测对极兔造成极大影响的第一大客户是拼多多,但结合招股书和公开信息分析,这位与极兔绑定极深的最大客户更有可能是东南亚跨境电商巨头Shopee。

一方面,极兔与该客户的关系最早始于2017年,主要为其提供快递及跨境服务。Shopee由Sea Group于2015年在新加坡推出,2017年“双十一”期间因24小时内完成250万订单量一炮而红,此后在东南亚电商市场份额长期保持50%以上。而拼多多的海外业务Temu于2022年9月正式上线,首站落地北美,近期才开始研究进入东南亚市场的潜在可能。

来源:招股书

另一方面,这位最大客户的态度在2022年似乎发生不小的转变。报告期内,平台与极兔的合作收入减少近5亿美元,占总营收的比例由此前的35.4%锐减至16.9%,是极兔东南亚地区的业务表现增速放缓的关键原因。

而据公开报道显示,拼多多一直与极兔关系不错,今年年初还让极兔承接了“上门取件退换货”业务。相反,Shopee和极兔的摩擦矛盾不断。极兔孵化的电商品牌运营服务公司Jet Commerce和卖家运营团队,与Shopee的主营业务相似度较高;Shopee为了掌握话语权,不惜大笔投入自建海外仓、物流快递车队和船只。2021年双方关系出现明显裂痕,这也就解释了为什么2022年Shopee选择主动减少与极兔的业务往来。

中国区“流血”不止、东南亚区遭大客户背刺,内忧外患之下极兔的焦虑清晰可见。登陆二级市场融资或能解一时之急,但能否稳定地可持续发展,极兔还需要更多时间证明。