“茶叶第一股”纷争再起,中国茶叶、澜沧古茶、八马茶业三方角逐

导读:4月7日,中国证监会公布了新规之后首批境内企业境外发行证券和上市备案情况表,其中普洱澜沧古茶股份有限公司(简称 "澜沧古茶”),于2023年2月21日在港交所递交招股书,拟在香港主板IPO上市。

界面新闻记者 | 实习记者 岳栋

4月7日,中国证监会公布了新规之后首批境内企业境外发行证券和上市备案情况表,其中普洱澜沧古茶股份有限公司(简称"澜沧古茶”),于2023年2月21日在港交所递交招股书,拟在香港主板IPO上市。

除澜沧古茶外,近日上交所官网显示,中国茶叶股份有限公司(以下简称“中国茶叶”)更新上市进程,公开募股申请已被受理。同样的还有八马茶业股份有限公司(下称“八马茶业”),该公司在3月27日更新了招股书,冲击深交所主板。

三家茶叶公司的再次行动可能意味着,“茶叶第一股”即将到来。

步伐相似的IPO之旅

中国茶叶是一家定位于全品类、一体化运营的品牌消费品公司,主要产品包括乌龙茶、普洱茶、花茶、红茶、六堡茶、白茶、安化黑茶、绿茶及相关制品等。2020年6月18日,中国茶叶率先报送了首次公开发行股票招股说明书,却在当年11月受到证监会的69条反馈意见,包括规范性、信息披露、与财务会计资料相关的问题等。后于2021年2月更新招股书进度中止后陷入沉寂。

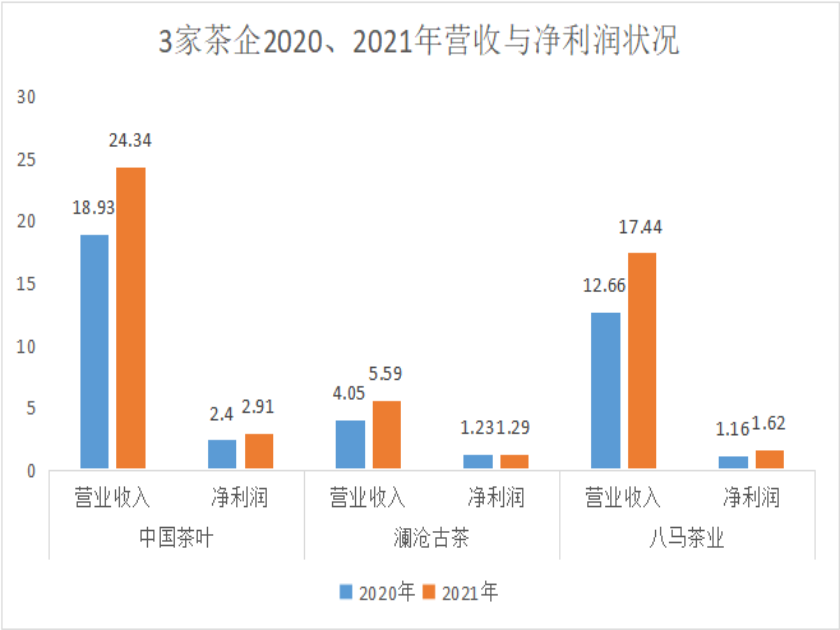

此次再度更新的招股书显示,2019到2022年上半年,中国茶叶营业收入分别为16.34亿元、18.93亿元、24.34亿元、14.2亿元;净利润分别为1.66亿元、2.40亿元、2.91亿元、2.01亿元。公司拟将募投资金用于云南普洱茶产能建设项目、营销网络及品牌建设项目、补充流动资金项目。

另一家专营普洱茶的公司澜沧古茶的上市经历同样一波三折。2020年7月,在中国茶叶递交招股书一个月后,澜沧古茶在深交所主板递交了招股说明书,但2021年6月3日上会的前一天,澜沧古茶主动撤回了申报材料。此次最新递交的招股书,是澜沧古茶继2022年向港交所首次递表失利后的再度冲击。

招股书显示,2020到2022年,澜沧古茶总收益分别为4.05亿元、5.59亿元、4.63亿元,净利润分别为1.23亿元、1.29亿元、0.70亿元,在2022年出现收入和净利润的下滑。对此,澜沧古茶公司解释称,主要是由于2022年全国疫情反复,导致受影响地区的门店营运中断。

相比之下,八马茶业上市路的时间跨度更长。2013年,八马茶业谋求深交所中小板上市未果,后在2015年,八马茶业终于在新三板挂牌。2018年终止挂牌后,2019年开始,该公司开始准备在深交所冲击IPO上市,在经历三轮问询后撤回上市申请。后在中信证券的辅导下,发布了此次的招股书。

2019年至2022年1-9月,八马茶业营业收入分别为10.23亿元、12.66亿元、17.44亿元和14.06亿元。净利润分别为0.91亿元、1.16亿元、1.62亿元和1.44亿元。值得注意的是,八马茶业母公司报告期内的资产负债率分别为61.17%、58.55%、65.12%和61.32%。与中国茶叶、澜沧古茶等茶企40%左右的平均负债率相比,显著高于平均水平。

数据来源:3家公司招股书

茶企上市路漫漫

中国是茶叶的发源地之一,茶饮文化历史悠久。数据显示,2021年我国茶叶市场规模高达3000亿元,但市场集中度低、企业上市难却始终困扰着行业。根据中国茶叶流通协会发布的《2022 中国茶叶行业发展报告》,2021 年参与调查的 184 个企业样本企业整体平均总资产约为 2.93 亿元,61.9%企业总资产超过 1 亿元,12家企业总资产超过 10 亿元。目前中国茶企中,中小企业依然是行业的主流,规模小、行业集中程度低、市场竞争力不足、品牌效应较差等,成为了制约茶企上市的重要原因。

所谓的“茶叶第一股”之争,早在十余年前就已经开始。2012年6月,安溪铁观音集团披露招股书,成为当时争夺“A股首家上市茶企”的有力竞争者。然而伴随业绩虚增、隐瞒关联交易、公司名称与地理商标混淆、对单一原料严重依赖等质疑,2013年1月,安溪铁观音集团以“终止审查”的方式结束了上市冲刺之旅。

此后的时间里,很多茶企进行了IPO尝试,但效果都不尽人意。同时,茶企内部的问题也不断受到证监会的问询。

招股书显示,八马茶业最主要的产品获取方式为定制采购,在这种模式下,企业究竟是茶叶的制造者还是“中间商”,一直以来都受到外界的质疑。同样的中国茶叶也曾因“委托生产”被证监会问询过,这种模式很可能导致茶企的贸易性超过生产性,缺乏自身核心技术。

中国茶叶流通协会会长王庆认为,茶企上市是传统产业对标金融资本的重要尝试,谋求上市不仅是茶叶企业融资的重要手段,还能打破茶企规模瓶颈,塑造具有核心竞争力的规模企业,促使企业同步加强创新能力和综合实力,推动产业整体发展。