知行科技赴港上市:上下游“依赖症”难解,毛利率暴跌近六成

导读:知行科技目前94%以上收入来自自动驾驶域控制器解决方案,产品结构单一化。“以价换量”换取收入高增长,但该产品毛利率还不到8%,更是拉低了整体毛利率水平。这背后折射出其对上游供应商Mobileye、下游吉利集团的高度依赖,话语权较弱的“窘境”。

自动驾驶被视为汽车未来发展的一个重要方向,产业链相关企业纷纷寻求资产证券化。据港交所官网显示,知行汽车科技(苏州)股份有限公司(以下简称“知行科技”)于近日递表,奔赴港股市场。

招股书显示,知行科技是中国第二大第三方自动驾驶域控制器提供商。随着自动驾驶控制器交付数量的提高,报告期内知行科技收入大爆发,营业收入由2021年的1.8亿元狂飙至2022年的13.3亿元。

钛媒体AP注意到,营收高增长的背后,隐患也暴露出来。知行科技目前94%以上收入来自自动驾驶域控制器解决方案,产品结构单一化。“以价换量”换取收入高增长,但该产品毛利率还不到8%,更是拉低了整体毛利率水平。这背后折射出其对上游供应商Mobileye、下游吉利集团的高度依赖,话语权较弱的“窘境”。

收入同比翻六倍,毛利率不足10%

据知行科技介绍,公司成立于2016年,是中国领先的自动驾驶解决方案提供商,专注于自动驾驶域控制器。自动驾驶域控制器是L2级至L5级自动驾驶的任务关键组件,作为自动驾驶解决方案的大脑,融合并处理来自汽车传感器的数据,以作出自动驾驶决策并触发车辆中的执行器。

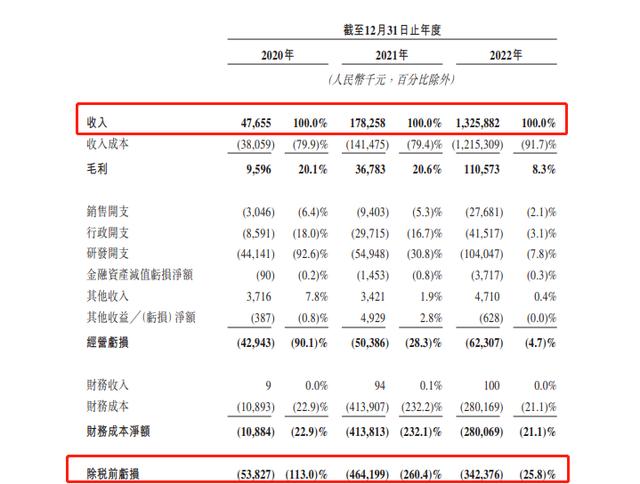

数据显示,2020年至2022年,知行科技实现营业收入分别为4765.5万元、1.8亿元、13.3亿元,2022年营收同比增幅高达643.8%。

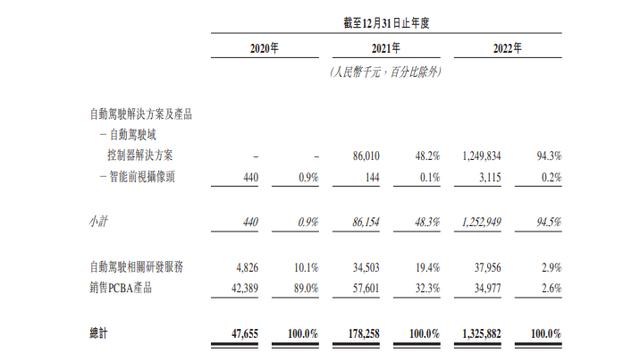

据了解,知行科技收入主要来自销售自动驾驶解决方案及产品、自动驾驶相关研发服务、PCBA产品,自动驾驶解决方案及产品细分为自动驾驶控制器解决方案及智能前视摄像头。

2020年-2022年,知行科技对外合计共交付超10万台自动驾驶控制器,交付数量的提高直接推动知行科技收入爆发式增长。具体而言,2020年,知行科技89%收入来自销售PCBA产品;知行科技表示PCBA产品并非公司的核心业务,并计划于未来五年逐步减少向第三方销售PCBA产品,2022年该产品收入占比已降至2.6%。2021年,知行科技开始销售自动驾驶域控制器解决方案,当年的收入为0.86亿,占比48.2%;2022年,知行科技94.3%收入来自自动驾驶域控制器解决方案,总体收入达到近12.5亿。

根据弗若斯特沙利文的资料,按2022年自动驾驶领域控制器销售收入,知行科技是中国第二大第三方自动驾驶域控制器提供商,市场份额为26.2%;中国第四大整体自动驾驶域控制器提供商,市场份额为8.6%。

如今,自动驾驶域控制器解决方案已是知行科技主要收入来源,但也造成了该公司产品结构单一的现状。

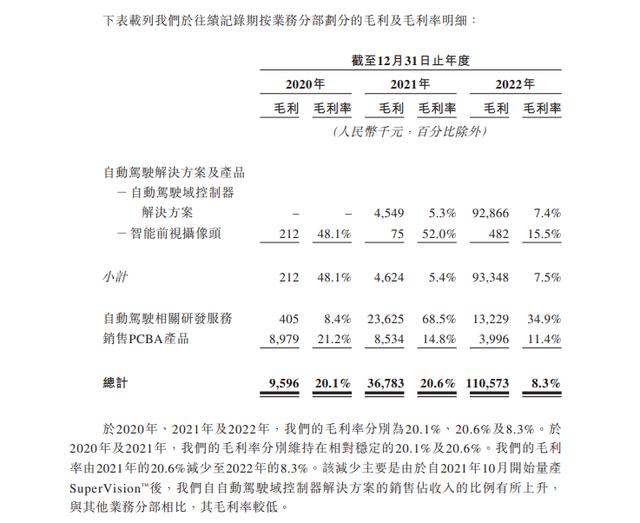

更为值得关注的是,营收高增长的背后,毛利率水平大幅下滑。2020年至2022年,知行科技毛利率分别为20.1%、20.6%、8.3%。2022年,毛利率同比减少12.3个百分点。

对此,知行科技在招股书中解释称,自2021年10月开始量产SuperVision后,自动驾驶域控制器解决方案的销售占收入的比例有所上升,与其他业务分部相比,其毛利率较低。

招股书披露,2022年知行科技自动驾驶控制器解决方案、智能前视摄像头、自动驾驶相关研发服务、PCBA产品的毛利率分别为7.4%、15.5%、34.9%、11.4%。可见,自动驾驶控制器解决方案通过“以价换量”换取了高增长,但拉低了整体毛利率水平。

尽管知行科技自动驾驶控制器解决方案2022年毛利率有所提升,但对比同行,却处于偏低水平。德赛西威2022年的智能驾驶业务毛利率为21.52%。

据一位行业人士分析,因受制于路权的尚未放开、安全问题、成本问题等等,自动驾驶距离大规模的商业化落地依然遥遥无期,当前国内外自动驾驶产业链上相关公司绝大多数仍以亏损为主。2020年至2022年,知行科技的净利润分别亏损5382万、4.64亿和3.42亿,3年累计亏损超8亿元。

客户集中度、供应商依赖度“双高”

弗若斯特沙利文数据显示,全球自动驾驶域控制器的市场规模由2019年的5亿元增长至2022年的165亿元,复合年化增长率为211.2%,预计2026年将达到1154亿元,复合年化增长率为62.6%。随着市场扩张,乘用车自动驾驶域控制器的渗透率由2019年的0.1%上升至2022年的2.6%,预计于2026年及2030年将分别达到23.8%及62.7%。

截至最后实际可行日期,知行科技已获得14家知名汽车厂商的定点函,包括吉利汽车、上汽通用五菱、长城汽车、奇瑞汽车、东风汽车及极星等,预计他们将向该公司采购自动驾驶域控制器及iFC产品。

钛媒体APP注意到,知行科技客户集中度不断抬升。2020年到2022年,知行科技的前五大客户贡献收入分别占总收入的84.2%、92.1%和99.4%。

在上述定点企业中,知行科技与吉利集团的“粘性”越来越高。2020年10月,知行汽车与吉利集团达成的初步合作,共同研发L2++级自动驾驶解决方案及产品。2021年10月,吉利旗下的极氪001进入量产交付。此后,吉利集团就成为知行科技最大的客户。据招股书披露,2021年、2022年知行科技0.95亿元、12.78亿元收入由吉利集团贡献,占总收入的53%和96.4%。

上述行业人士直言,知行科技对吉利集团的过度依赖,使其经营风险放大。一方面,若是同行公司在控制器解决方案给到更低的价格,且各方面也能替代知行科技的控制器产品。从成本角度考虑,吉利集团很可能向其他采购商采购,这势必会影响知行科技的收入。另一方面,知行科技想要维护“金主”,就不得不自降“身价”,这就会压缩其利润空间。

过度依赖不仅出现在下游客户的汽车厂商身上,上游的供应商也存在着类似的问题。招股书显示,2020年-2022年,知行科技向前五大供应商的采购总额分别占总采购额的53.4%、78.9%及96%。其中,报告期最大供应商Mobileye所占的采购比例分别为23.2%、54.6%及69.2%。

知行科技在招股书中谈到,由于自动驾驶技术处于发展初期,市场上的自动驾驶SoC(系统级芯片)供货商数量有限,因此自动驾驶SoC市场高度集中。考虑到Mobileye在自动驾驶SoC行业的卓越往绩及强大的市场地位,知行科技选择与Mobileye合作。

据了解,知行科技主要向Mobileye采购用于SuperVisionTM解决方案ADCU,及用于iFC产品的EyeQ®系列SoC(系统级芯片)。

“因与Mobileye的合作,我们得以向吉利集团的极氪001车型提供SuperVisionTM。由于极氪001的大规模生产,吉利集团于2021年及2022年为我们的最大客户”,知行科技如是表示。换言之,SuperVisionTM系统的应用也直接影响知行科技的收入。

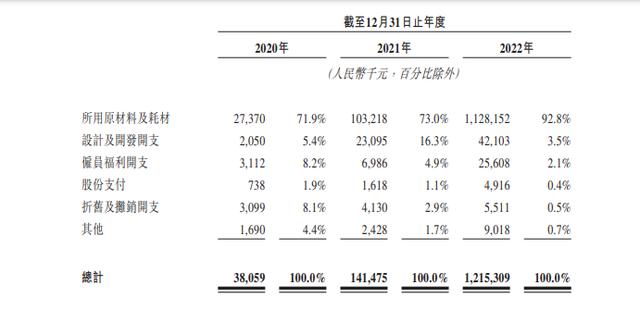

钛媒体APP注意到,在芯片等技术方面依赖于外部的知行科技,成本支出也急速推高。知行科技供应商主要包括原材料及零部件供应商,包括车规级芯片、机械部件、光学部件及电气部件的供应商。数据显示,知行科技的收入成本由2021年的1.41亿元大幅增加至2022年的12.15亿元,其中所用原材料及耗材占比为92.8%。所用原材料及耗材增幅明显超过同期收入增幅,这也导致知行科技毛利率偏低。

据分析,随着车企价格战愈演愈烈,下游成本压力逐渐传导至上游已成为业界共识。对于供应商和大客户均依赖单一企业的知行科技,其成本控制能力受到挑战。

作者|刘凤茹