女CEO带队,第一个披萨IPO达美乐中国来了

导读:今日(3月28日),达美乐比萨在中国大陆、中国香港和中国澳门的独家总特许经营商达势股份有限公司(简称“达美乐中国”)正式登陆港交所,每股发售股份为46港元,开盘与招股价齐平,最新市值约60亿港元,成为今年港股第一家餐饮IPO。

第一个比萨IPO今天诞生了。

投资界-天天IPO消息,今日(3月28日),达美乐比萨在中国大陆、中国香港和中国澳门的独家总特许经营商达势股份有限公司(简称“达美乐中国”)正式登陆港交所,每股发售股份为46港元,开盘与招股价齐平,最新市值约60亿港元,成为今年港股第一家餐饮IPO。

达美乐比萨来自大洋彼岸的美国。1960年,创始人汤姆·莫纳汉与哥哥盘下一家濒临倒闭的比萨店,从此开启了比萨帝国的创立征程。1997年,达美乐比萨正式进军中国大陆,如今的CEO是一位44岁的女性王怡。

早年在麦肯锡工作,后来打拼到麦当劳中国高管位置,王怡一上任就拿下达美乐比萨在中国内陆及港澳地区的特许经营,达美乐门店迅速翻番。如今,达美乐中国在国内17个城市已经有604家直营门店。

随着达美乐成功IPO,港股门前长长的餐饮IPO队伍终于看到了曙光快餐连锁IPO乡村基、绿茶餐厅;新面馆第一个IPO和府捞面;麻辣烫第一个IPO杨国福;粤式火锅连锁餐厅捞王.....都在排着队IPO。二级市场能够容得下这么多餐饮IPO吗?下一个IPO会是谁?

44岁女CEO,从麦肯锡到卖比萨

市值近60亿港元

达美乐中国的故事,要从一位美国人说起。

1960年,创始人汤姆·莫纳汉和哥哥盘下一家快要倒闭的比萨店铺,为其取名为“Domino's”(达美乐,译为“骨牌”)。在兄弟俩的经营下,比萨店起死回生,像多米诺骨牌一样开出了第二家、第三家店。用了20多年,达美乐比萨走出北美,成为全球仅次于必胜客的第二大比萨帝国。

1997年,已经在中国台湾小有成就的达美乐比萨,将目标瞄准了中国大陆。三年后,达势股份收购了达美乐比萨的中国特许经营商Pizzavest China Ltd.,成为其在国内的独家总特许经营商,达美乐比萨正式在中国开疆拓土,彼时,老对手必胜客已经进入中国6年之久。

说起达美乐进入中国后的战绩,不得不提一位中国女CEO王怡。

纵观达美乐中国的招股书,王怡的名字出现过22次。2004年,王怡从美国范德堡大学毕业,加入了麦肯锡。从基层员工做起,她在麦肯锡一干就是5年。回国后,王怡入职麦当劳中国,再次从亚太区的基层运营生做起,用了8年时间,一路当上中国区特许经营业务部副总裁,统领麦当劳中部地区业务。

2017年5月,39岁的王怡出任达美乐中国首席执行官,负责公司整体战略规划及业务方向。刚上任一月,达势股份就重续了与Domino’s International的总特许经营协议,公司特许经营区域扩大至整个中国大陆、香港及澳门地区。

王怡的出现明显加快了美乐中国的扩张步伐。在此之前,由于经营权分散等原因,达美乐前期在中国的发展速度一直较为缓慢。拿到10年的特许经营权后,在王怡的部署下,达美乐中国门店数翻了三番,2019年,达美乐在中国大陆的第200家店落子深圳,此后公司进一步加速开店,两年间就扩张至400家,如今,达美乐在全国已有600多家店面。

除了加速扩张,王怡还从美国和澳大利亚门店的“GPS外送追踪功能”,无人机、无人车及机器人送餐等配送方式中得到借鉴,在比萨外送方面投入了大量研发。此后,达美乐中国推出了自主研发的“一体化服务中台”,使消费者能够从比萨制作到骑手取餐的全过程进行实时追踪,进一步延续了品牌的“30分钟配送”模式。

今天,达美乐中国正式敲响港交所的大钟,股票代码为“1405”,总市值近60亿港元。

7成生意靠外卖,主打30分钟送达

一年进账20亿

一张比萨饼如何撑起一个IPO?

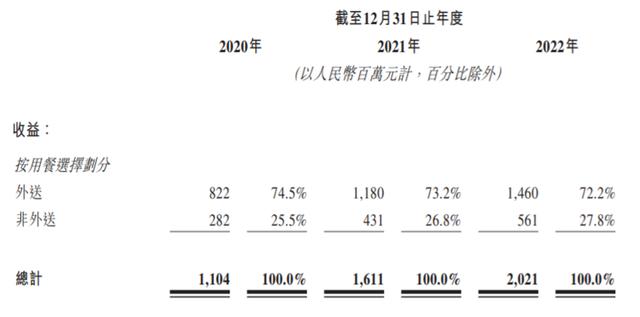

根据招股书介绍,仅靠卖比萨,在62年的历史中,达美乐已开发出差异化的业务模式,并将这套模式运用于中国市场。2020年至2022年,达美乐中国的营收分别为11.04亿元、16.11亿元和20.21亿元,2021年和2022年的同比增幅分别为45.9%和25.4%。

这之中,达美乐中国最核心的亮点就是外卖。达美乐中国强调,外送一直是全球达美乐比萨品牌DNA的一部分。招股书中花了大量篇幅在阐述其外卖优势,根据其数据显示,外卖订单占达美乐中国收益的绝大部分,在2020年至2022年里,占比达到的74.5%、73.2%和72.2%,远高于行业平均值。目前,达美乐中国线上渠道的占比已经过半。

达美乐中国还将“30分钟必达”的配送服务列为主要优势之一。这是达美乐创始人汤姆·莫纳汉在全美首创的服务,让达美乐在五年内拿下美国90%以上的比萨饼外卖市场。而达美乐进入中国后,“30分钟必达”同样被传承了下来,目前,达美乐中国实现超过91%外送订单的送达承诺,平均订单完成时间为23分钟。

一家把外卖做到极致的公司,在员工开支上也花费不小。招股书显示,2020年到2022年,公司层级的全职员工以现金为基础的薪酬开支分别为人民币1.2亿元、1.5亿元和1.68亿元,占公司费用总额的56.3%、62.7%和62.8%。这笔开销也真实地反映出公司打造“30分钟必达”服务和成本之间的矛盾。

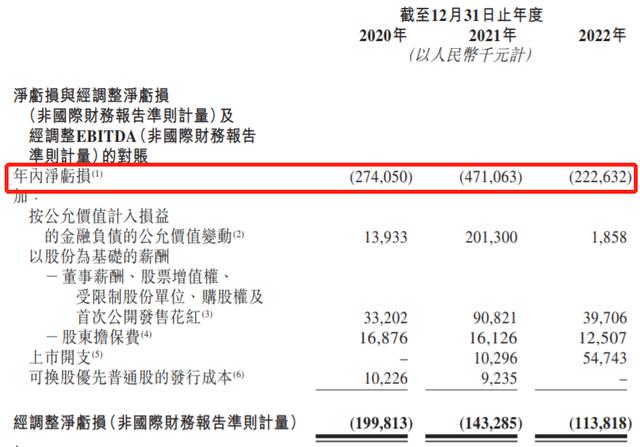

与此同时,达美乐中国至今还在亏损。2020年至2022年净亏损达2.74亿元、 4.71亿元及2.23亿元,三年总共亏损9.41亿元。关于亏损的原因,招股书中称,是由于公司将扩大门店网络优先于直接基本盈利能力的战略决策。

在过去两年里,餐饮企业纷纷迎来“关店潮”,达美乐中国却仍在加速扩张中。招股书显示,从2020年到2022年,达美乐中国的直营门店从268家增长到588家,增长119.4%,截至目前,达美乐中国在大陆的17个城市已经有604家直营门店。

虽然扩张迅速,但从市场份额看,老对手必胜客中国仍然占据中国比萨市场第一的份额,2022年,必胜客中国的市场份额高达35.2%;而排名第二的尊宝比萨和第三名达美乐中国的市场份额分别为5.6%及5.3%,两者处于第二梯队,在门店数量上,达美乐中国也远不及前两位对手。

招股书也进一步提出,在未来几年,门店扩张仍然是达美乐中国上市后的首要任务。根据达美乐中国的最新规划,未来的2023年、2024年的门店数分别将达到约180家和240家新店,此外还将在2025年和2026年分别开200家至300家新店。招股书预计,由于不断进行门店扩张和进入新市场,2023年的净亏损还可能远高于2022年。

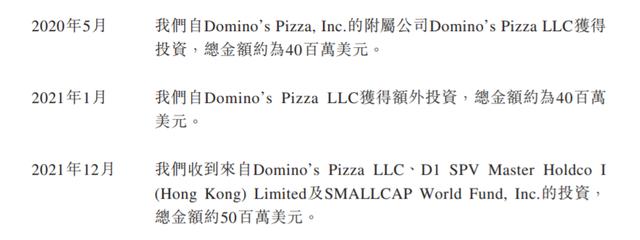

此外,招股书仅披露了三起融资,2020年5月,达美乐中国自Domino’s Pizza LLC获得4000万美元投资,次年1月再次从同一投资方处拿到400万美元。2021年12月,达美乐中国获得来自Domino’s Pizza LLC、D1 SPV Master Holdco I(Hong Kong) Limited及SMALLCAP World Fund, Inc.约5000万美元的投资。

终于,餐饮IPO破冰了

值得一提的是,这是今年港股第一个餐饮IPO。

一路走来,达美乐中国的上市之路其实颇为艰辛。去年3月,达势股份首次在港交所提交上市申请,此后IPO事宜便一再被搁置。直到10月份第二次提交申请,一个月后,港交所披露了聆讯资料。12月13日,达势股份开始公开发售,招股价每股46港元至50港元,并计划于12月23日开始在港交所交易。

离IPO只差临门一脚,达美乐中国却在12月19日突然发表声明称,“鉴于现行市况,经征询独家整体协调人后,本公司已决定延迟全球发售”,IPO计划再次中断。直到今年3月第三次提交招股书,达美乐中国才终于走完了这条艰难上市路。

达美乐中国并不是个例,在它的身后,还排着一串长长的队伍杨国福麻辣烫、老牌网红餐厅绿茶、连锁快餐品牌乡村基、粤式火锅连锁餐厅捞王、中式海鲜连锁餐厅七欣天……多家餐饮企业都在近两年内接连向港交所提交了招股书,但至今IPO杳无音信。

其中,被业内讨论最多的要数港交所“钉子户”绿茶集团。曾几何时,绿茶的火爆可见一斑,巅峰时期等候的食客要排队2小时才有座位。但如今,这家“初代网红餐厅”却屡屡在IPO门口前止步。2022年10月,绿茶集团的上市申请材料再次“失效”,这已经是绿茶集团第三次递表、第二次通过聆讯后招股书失效了。然而,直至目前也还未等到IPO的日期。

进入2023年,进击A股中式快餐第一股的中式连锁餐饮品牌老乡鸡、老娘舅重新向交易所提交IPO材料,但如今也仍然没有上市消息传出。

港交所的半山腰太挤,塞满了排队等IPO的餐饮企业。过去两年,餐饮成为疫情下打击最大行业之一,一家家连锁餐饮企业期望通过IPO“曲线救国”。然而,二级市场未必买账,就连被头部机构预测暴涨的卫龙,也在上市当日估值砍半。一位不愿具名的投资人曾一针见血地指出,“港交所未必容得下那么多餐饮IPO。”

去年以来,餐饮难上市的悲观情绪弥漫在整个创投圈,至今仍未消散。这之中当然也有令人惊喜存在蜜雪冰城。2022年9月首次披露招股书,蜜雪冰城高达19%的利润率震惊了投资人。凭借供应链与加盟结合的优势,蜜雪冰城一年进账100亿,净利润接近20亿。

但即便如此,近期关于蜜雪冰城推迟上市的消息也在市场中流传开来,“雪王”能否如期上市,目前还是个未知数。

今年第一个餐饮IPO只是一个开始。虽然此前市值并未能如预期,但达美乐中国终究是打破IPO的沉寂。“放眼望去,全球千亿市值的企业中,一直都不缺少食品餐饮类公司,这始终是刚需,也始终有机会。”投资人依然坚信。

所有人在等着下一个IPO。