京阳科技拟在上交所上市:计划募资12亿元,业绩波动较大

导读:近日,山东京阳科技股份有限公司(下称“京阳科技”)预披露招股书,准备在上海证券交易所主板上市。本次冲刺上市,京阳科技计划募资12亿元,用于10万吨 年新能源锂电池材料前驱体项目。

近日,山东京阳科技股份有限公司(下称“京阳科技”)预披露招股书,准备在上海证券交易所主板上市。本次冲刺上市,京阳科技计划募资12亿元,用于10万吨/年新能源锂电池材料前驱体项目。

据招股书介绍,京阳科技主要从事针状焦的研发、生产与销售,核心产品包括锂电池负极材料用针状焦(以下简称“负极焦”)和超高功率石墨电极用针状焦(包含本体用和接头用,以下简称“电极焦”)等产品。

天眼查信息显示,京阳科技成立于2014年,位于山东省滨州市,前称为“山东京阳石化股份有限公司”。目前,该公司的注册资本为3.8亿元,法定代表人为王爱平,股东包括王爱平、石静远、韩吉川和范基贞等。

京阳科技在招股书中表示,该公司的超高功率石墨电极本体和接头用针状焦产品,已实现批量生产,成功实现了进口替代,并在下游客户中得到广泛应用。据介绍,京阳科技的下游客户涵盖国内负极材料和石墨电极领域的主要企业。

其中,包括锂电池负极材料领域的璞泰来(603659.SH)、贝特瑞(835185.BJ)、中科电气(300035.SZ)、凯金新能源等企业,石墨电极领域的方大炭素(600516.SH)、易成新能(300080.SZ)、吉林炭素、辽宁丹炭、扬帆碳素、扬子碳素、士达炭素等。

2019年、2020年、2021年和2022年上半年,京阳科技的营收分别为16.64亿元、9.28亿元、14.58亿元和8.07亿元;净利润分别为6.60亿元、3797.32万元、2.83亿元和1.65亿元,扣非后净利润分别为6.46亿元、3563.26万元、2.73亿元和1.67亿元。

不难看出,京阳科技的业绩在2020年出现了明显的下滑,2021年略有回升。京阳科技在招股书中称,该公司的业绩波动较大,尤其是2020年度,该公司扣非后净利润规模较2019年下降94.48%。

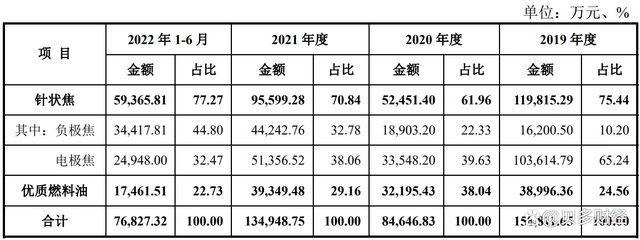

据介绍,京阳科技的核心产品系以燃料油和沥青为原料生产的针状焦,在生产针状焦过程中,会伴随生产出优质燃料油等产品。其中,针状焦系该公司核心产业,也是公司收入和毛利的主要来源。

报告期内,京阳科技来自针状焦的收入分别为11.98亿元、5.25亿元、9.56亿元和5.94亿元,占主营业务收入的比例分别为75.44%、61.96%、70.84%和77.27%,毛利占主营业务毛利的比例分别为79.72%、29.79%、62.25%和73.88%。

报告期内,京阳科技的综合毛利率分别为55.86%、19.84%、31.41%及32.89%,波动较大。京阳科技在招股书中称,报告期内,针状焦系该公司主要毛利来源,毛利率波动主要受销售价格和原料成本等因素影响。

本次上市前,京阳科技的控股股东为王爱平,直接持有该公司15,432.1416万股,持股比例为40.61%。据介绍,京阳科技的实际控制人为王爱平、王振父子,二人通过直接或间接方式控制京阳科技15,809.3717万股,合计控制的股份比例为41.60%。

其中,王爱平担任京阳科技董事长;王振系王爱平之子,担任京阳科技副董事长、常务副总经理、董事会秘书,通过阳信京创间接控制京阳科技377.2301万股,控制该公司股份的比例为0.99%。

此外,石静远持股18.05%,韩吉川持股9.93%,范基贞持股7.76%,张明持股4.51%,王爱芹持股2.71%,宁波展源、宁波卓硕均分别持股2.49%,璞泰来、福建庐峰均分别持股2.26%,裘世财持股1.00%。