百果园敲定下周一港交所上市:发行价5.6港元,预计净筹资3.66亿播报文章

导读:中国最大的水果零售商百果园定于1月16日上市。1月13日早间,深圳百果园实业(集团)股份有限公司(百果园集团,02411 HK)披露配发结果。百果园集团此次港股IPO,最终发售价定为每股5 60港元,预计净筹资3 66亿港元。

中国最大的水果零售商百果园定于1月16日上市。1月13日早间,深圳百果园实业(集团)股份有限公司(百果园集团,02411.HK)披露配发结果。百果园集团此次港股IPO,最终发售价定为每股5.60港元,预计净筹资3.66亿港元。

配发结果显示,百果园集团拟向全球发售7894.75万股H股,其中,香港发售789.5万股H股,国际发售7105.2万股H股。

百果园集团表示,香港发售股份获得大幅超额认购,共计认购9630.05万股H股,相当于香港公开发售初步可供认购的H股总数的12.2倍。国际发售股份则获得适度超额认购,相当于国际发售项下初步可供认购的H股总数的2.8倍。

此外,基石投资者已认购共计2678.55万股H股,相当于紧随全球发售完成后公司已发行股本的约1.70%,以及全球发售项下的发售股份数目约33.93%。

百果园集团披露,将募资所得款项净额的约45%,即约1.65亿港元用于改善运营和供应链体系;另将约25%的款项投入升级和改进其核心信息技术系统和基础设施(主要为中台);约25%的资金拟用于偿还部分银行有息借款;最后约5%的资金用作运营资金及一般公司用途。

创始人余惠勇为百果园集团实际控制人,直接持股24.32%,余惠勇与配偶徐艳林及员工持股平台为控股股东,合计持股46.63%。包括机构投资者、个人投资者在内的其他现有股东共43名,合计持股48.37%,其中包括天图集团、中金集团、广州越秀集团、深创投集团、招商基金等。

百果园集团的上市之路走得一波三折。

早在2020年6月,百果园集团向中国证监会国际部递交审批材料,拟于港交所主板挂牌上市。随后在同年11月,百果园又与民生证券签订辅导协议,拟在深交所创业板上市。2022年5月,百果园向港交所首次递交招股书,同年11月再次递表。

2022年12月20日,百果园集团披露聆讯后资料集显示,根据弗若斯特沙利文的资料,按2021年水果零售额计,百果园为中国第一大水果零售商,占中国总市场份额的1%,而前五大参与者合计占总市场份额的3.6%。

余惠勇与徐艳林在2001年创立了百果园,并在下一年开出第一家门店。采取加盟模式的百果园,在二十余年里快速扩张。最新招股书显示,百果园集团的线下门店达5643家,其中5624家为加盟店,自营门店有19家。约八成的加盟店由百果园集团管理,另外的加盟店则由区域代理管理。

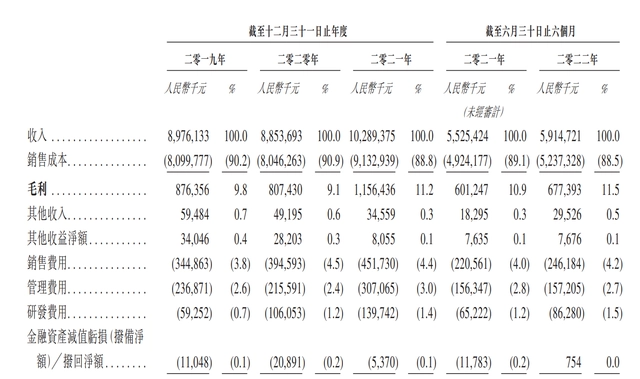

招股书披露,2019年至2021年及2022年上半年,百果园的收入分别约为89.76亿元、88.54亿元、102.89亿元以及59.15亿元。同期,公司拥有人应占利润分别约为2.49亿元、4906万元、2.30亿元与1.94亿元。

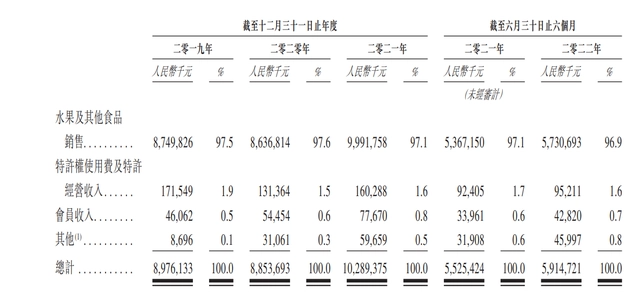

百果园集团合并损益表(部分)坐拥超五千家门店,百果园集团超八成的收入来自加盟店。而这家水果零售商年入百亿的秘诀,正是向加盟商销售水果及其他产品。2019年至2021年及2022年上半年,百果园集团的销售水果及其他食品的收入分别约为87.50亿元、86.37亿元、99.92亿元及57.31亿元,占同期收入均超九成。

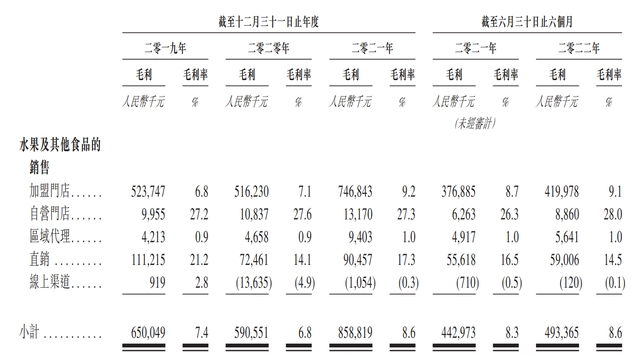

百果园集团按营业分布划分的收入明细从毛利率来看,百果园走的是“薄利多销”的路子。招股书显示,百果园集团销售水果及其他食品的毛利率从2019年的7.4%降至2020年的6.8%,但在2021年回升至8.6%,2022年上半年稳定在8.6%。而已在2022年9月率先登陆港股市场的洪九果品(06689.HK),其2022年中半年毛利率达18.9%。值得一提的是,2021年,百果园集团因整体加盟网络成熟及市场环境趋于稳定,决定向加盟商涨价。百果园集团向加盟店销售水果及其他食品的毛利率由此从2020年的7.1%大幅增加2.1个百分点至2021年的9.2%,2022年上半年为9.1%。

百果园集团按销售渠道划分的毛利与毛利率情况线下生意之外,百果园集团早在2008年开始探索线上渠道,2022年上半年,线上渠道收入约1.26亿元,占总收入比重仅2.2%。2016年,百果园集团尝试自建电商渠道,推出移动端App。2019年,这家水果零售商又宣布进入生鲜市场,并在2020年推出生鲜品牌“熊猫大鲜”。

进军生鲜让百果园线上渠道的毛利率从2019年的2.8%转为2020年的-4.9%。随后百果园改变策略,从原先主要向付费会员销售高端生鲜变为面向所有消费者销售更多大众市场的“大生鲜”及其他产品。受此影响,百果园线上渠道的毛利率在2022年上半年改善至-0.1%。