IPO罕见!这家公司股权激励计划竟在股东大会上遭到否决

导读:9月3日晚间,巴安水务披露的2023年第三次临时股东大会决议公告揭示了令人震惊的消息:股权激励计划的三项议案竟然全部未能通过审议!

A股市场再现罕见一幕!巴安水务股权激励计划竟在股东大会上遭到否决!

9月3日晚间,巴安水务披露的2023年第三次临时股东大会决议公告揭示了令人震惊的消息:股权激励计划的三项议案竟然全部未能通过审议!

具体来看,包括《关于提请股东大会授权董事会办理公司2023年限制性股票激励计划相关事宜的议案》、《关于公司2023年限制性股票激励计划(草案修订稿)及其摘要的议案》以及《关于公司2023年限制性股票激励计划考核管理办法(修订稿)的议案》三项议案,在股东大会上均未获通过。

投票结果显示,三项议案的反对票一致达到约2782.93万股,占出席会议股东所持股份的36.2659%,未能达到2/3以上的有效表决权股份总数,因此这些议案都未能获得通过。

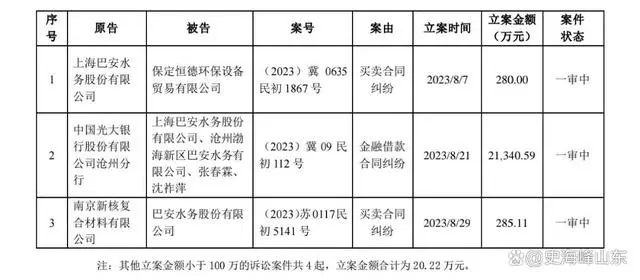

同日,巴安水务披露新增累计诉讼、仲裁事项的情况。公告称,除已经披露的诉讼、仲裁事项外,公司及子公司连续十二个月发生的新增累计诉讼、仲裁事项涉及金额合计约为人民币21925.93万元,占公司最近一期经审计净资产的 123.83%。

公开资料显示,巴安水务成立于1995年,主营业务涵盖工业水处理、市政水处理、固体废弃物处理三大领域,是一家专注于环保能源领域的智能化、全方位技术解决方案运营服务商。公司在2011年9月成功登陆A股市场。

然而,近年来巴安水务财务状况不容乐观,连续亏损。据财务数据显示,2020-2022年,公司的归属净利润分别约为-4.7亿元、-13.04亿元、-3.86亿元。

最新披露的2023年半年报显示,巴安水务在报告期内实现营业收入约1.5亿元,但归属净利润却达到-7192万元。

延伸阅读:股权激励,我们需要规避哪些误区?

股权激励作为一种长期激励机制,以及公司治理中的重要环节和内容,已为广大公司所熟知并采用。

然而,在国内股权激励一片红火的同时,不少企业在推行股权激励的过程中却屡屡碰到问题,甚至进入误区。

比如,某房地产行业上市公司对外部宏观环境缺少考量,导致股权激励方案设计不合理,5年内3次股权激励均告失败;

某家居行业拟上市公司在2010年申请IPO时,以不合理的方式实施股权激励,导致其IPO申请被股票发行审核委员会否决。类似的股权激励失败案例可谓屡见不鲜。

针对这种情况,我们为企业家剖析当下最易被忽视的几个股权激励误区,为大家正确理解股权激励,助力更多企业通过股权激励获得人才的支持,从而快速发展。

误区一:把股权激励当作股权奖励

股权激励是分未来的财富, 不是分老板现在的钱。大家一起打江山和分江山, 这是股权激励最核心的本质。

股权激励是以员工未来的表现和业绩作为条件, 建立的一套让所有利益相关者共赢的机制;股权激励不是老板捆绑和算计员工的工具,也不是牺牲老板利益给员工福利的制度, 而是一个能让双方共赢的机制;股权激励不是免费午餐, 激励对象需要付出一定代价才能获得。这种代价既可能是支付购股款, 也可能是日常工作付出和达到考核指标。

而股权奖励是面向过去, 以过去的成绩、表现、业绩或资历等为标准, 通过免费将股权当成福利授予员工。

两者的出发点和目的完全不同。如果激励做错了,不但达不到你理想的激励效果,还会有反效果。

误区二:股权激励一次性做到位

实践中,有的企业管理者出于好意,想一次性把股权激励做足做到位。

“我的员工在前面困难的时候跟着我,大家都很努力、很辛苦。这次推行股权激励,想把总量做多点,这样每个人都可以多分点。”

企业管理者的这种善意难能可贵,也值得倡导。不过,股权激励是一种长期激励,股权激励计划的制订与企业发展目标和阶段息息相关。

在企业发展的生命周期内,组织发展是动态的,在不同的阶段性目标下,不同人才发挥的效用是不一样的。如果企业想一劳永逸,一次性定好股权激励计划,激励效果往往不如人意,甚至适得其反。

误区三:以公司大小作为判断标准

很多企业认为,股权激励难以落地实施且只适合盈利的大企业。事实上,企业越小,越需要股权激励。

因为小企业在资金、技术、品牌等方面都比较弱, 拿什么来吸引和留住人才呢?只有股权。

将创业者一个人的“梦想”变成大家的“梦想”, 唯一的方法也是用“股权”,而不是创业者的“人格魅力”。老板们给不了员工现在, 但可以给员工未来。

成功的企业或大企业并不是做大后才实施股权激励的, 而是通过股权激励一步步把事业做大的!

误区四:迷信全员激励

有的创始人为保证创业团队的稳定性,往往将全员激励挂在嘴边。对企业来说, 并非所有员工都是不可替代的人才。

如果企业实行全员激励,通常会带来以下不利的后果:

1. 能力较弱的员工参与股权激励,会增加企业成本与减少核心骨干的激励额度,这样可能会导致核心骨干员工内心不平衡而离职。

2. 能力较弱的员工参与股权激励, 会因业绩或能力达不到考核标准而退出激励计划,这些员工因为面子也可能黯然离职。

因此,企业在决定进行全员激励时一定要慎重考虑。操作不当, 不仅会增加企业员工的不稳定性, 甚至产生劳动争议, 给企业造成更大的损失。

误区五:照抄照搬 盲目跟风

实践中,有的企业管理者看到其他企业实施了股权激励,并且取得了不错的效果,就想着自己公司是不是也做一个同样的股权激励。

“我了解到我们地区的另一家公司跟你们合作,做了一个股权激励,他们现在很好招人,我们也做和他们一样的股权激励吧。”

在实施股权激励时,技术层面的操作并不难掌握,在上市公司披露的公告中就能查到各种各样的股权激励方案。但是,抛开自己企业的具体需求,简单地照搬这些“成品”方案,很可能导致严重的问题。

每一种股权激励工具都有其适用的范围,且各有优劣。在选择股权激励工具时,不能人云亦云、随波逐流。

需要对公司的内部结构、资产规模、公司发展阶段等进行调研,同时需要考虑不同工具对现有股东股权的稀释、对公司现金流的补充、给激励对象带来的资金压力、所涉及的权益风险等方面。

误区六:只管进 不管退

企业股权最多只有100%,在实施股权激励时,授予激励对象股权后,必将减少股东的持股比例。有的企业在进行股权激励时,没有给激励对象设置退出机制, 这样会使得大股东所持股权越来越少,甚至无股权可分。

正确的做法是, 企业要在《股权激励协议》中与激励对象约定, 当激励对象出现某种特殊情况时,企业有权无偿或按事先约定价格收回其股权,以用这些股权重新分配给新的激励对象。通常来说,激励对象出现以下几种情况, 企业可根据协议约定调整其激励股权数量或收回其全部激励股权。