周六福甩不掉山寨包袱,空壳供应商疑似财务造假

导读:纵然周六福近年来优异的财务数据为其此次IPO提供了有力的支撑,但围绕其依赖加盟模式、靠“卖商标”牟取暴利、加盟商和供应商或滋生财务舞弊、商标权和知识产权纠纷缠身、产品质量被诟病以及摘不掉的“山寨”帽子等多方面问题,仍是其上市路途中的绊脚石。

文 | 乐居财经

作者 | 李姗姗

三月的最后一天,南风过境,晴空万里,即将步入婚姻殿堂的90后陆宸,特地挑选这样一个好天气,带上女朋友去挑选结婚必备的三金。

但这对平时几乎不买金银珠宝的情侣,在商场里放眼望去,周大福、周六福、周百福、周生生、周大生、周金生等众多姓周的珠宝店,顿时眼花缭乱。

在各珠宝品牌之间犹豫了一阵后,陆宸走进了一家名为周六福的珠宝店,买下一套总价两万元的金饰。只因前几天看到有关周六福即将上市的新闻,对它留有印象。

不过,熟悉珠宝行业的人对周大福、六福集团等老字号品牌并不陌生,而周六福又是何方神圣?实际上,周六福确为后来者,且自诞生以来一直被“蹭热度”、“山寨品牌”等标签困扰,至今仍不绝于耳。

在此境况下,A股上市无疑是周六福去山寨化的一剂最佳良药,然而,这条“洗白”之路走得并不顺畅。自2019年启动IPO以来,期间经历相关中介机构被立案调查而中止上市审核;2020年二次上市过程中,上会被否决。近日,周六福正谋求第三次上市,在深交所主板更新了招股书,引起资本市场的一波关注。

纵然周六福近年来优异的财务数据为其此次IPO提供了有力的支撑,但围绕其依赖加盟模式、靠“卖商标”牟取暴利、加盟商和供应商或滋生财务舞弊、商标权和知识产权纠纷缠身、产品质量被诟病以及摘不掉的“山寨”帽子等多方面问题,仍是其上市路途中的绊脚石。

摘不掉“山寨”帽子,虚构300年品牌历史谎言

说起珠宝,总绕不开周姓的多家公司,周大福、周大生、周生生、周六福、六福珠宝、周百福、周大金、周金生以及周福生等等,雷同的名字让人眼花缭乱。

不过,在众多“周姓”珠宝公司里,并不是所有都真的姓周。

各大珠宝世家中,人们通常把周大福、周生生、周大生和周六福归为珠宝F4。周大福是当中的鼻祖,创立于1929年,为香港著名的珠宝首饰品牌,创始人是周至元;其次是成立于1934年的周生生,名字寓意为“周而复始,生生不息”,同样为香港知名品牌,创始人为周芳谱。

周生生和周大福两家创始人都是广东顺德人,小道消息称,二人是亲戚,但这一说法并未得到官方认证。

此外,周大生的创始人也姓周,名为周宗文,于1999年在深圳创办了周大生品牌,名字取自《易经》中的“天地之大德,曰生”。

目前,上述三家珠宝企业均已实现上市,其中,周大福(01929.HK)的市值达1500多亿港元,周生生(00116.HK)市值为70多亿港元,周大生(002867.SZ)市值170多亿人民币。

珠宝F4中,仅有周六福未实现上市,更为与众不同的是,其创始人也不姓周,而是来自广东潮汕的一对李姓兄弟。

千禧之年,李伟柱从广东外语外贸大学市场营销专业毕业,并被顺利分配到老家潮阳的一家银行工作。两年后,李伟柱偶然接触到珠宝行业,看到其中的商机,于是决定辞职投身该行业。

2002年,年仅25岁的李伟柱在深圳水贝成立了自己的珠宝镶嵌工厂,靠给珠宝厂商供货赚到人生中第一桶金。次年,非典来袭,珠宝行业大受打击,传统的散装珠宝市场逐渐崩塌,但这场危机反倒成了李伟柱事业的转机。

期间,他意识到品牌的重要性,从市场营销专业毕业的李伟柱,恰好深谙营销之道,于是由珠宝生产型工厂转向做珠宝零售品牌。2004年,李伟柱联合其兄李伟蓬在深圳水贝珠宝首饰集中区创立了如今的周六福,成为当时数千家潮汕珠宝商中的一家。

不过,创始人均姓李,却用了其他品牌的“周”姓,李氏兄弟此番意图,耐人寻味。而不仅“姓”是借鉴旁人,“名”也并非原创,是从香港另一家珠宝上市公司六福珠宝复制而来,其比周六福早诞生了两年。周六福这个名字既撞脸了周大福,又碰瓷了六福珠宝。

实际上,李氏兄弟最初创办的珠宝公司并非叫“周六福”,而是“周天福”,模仿周大福之意不禁令人想起著名的山寨品牌康帅傅和康师傅,这也让周六福品牌自创立以来始终摘不掉“山寨产品”的帽子。

更令人诧异的是,兄弟二人还曾虚构过品牌历史。在早年公司官网上将周六福描述为一家成立于十八世纪初的老牌企业,这被人视为笑柄的介绍虽然早已从官网撤下,但虚构300年品牌历史的谎言在互联网中一直存有记忆。

品牌山寨、历史扯谎,在周六福香港第一家门店开业典礼上,还发生过尴尬而又讽刺的一幕。

2016年底,周六福在中国香港开出了第一家门店,而门店的对面正是周大福。在开业当天,周六福请来了香港女明星刘嘉玲为其站台,然而刘嘉玲向媒体坦言:“刚开始也以为是周大福或者六福珠宝,后来才知道原来是周六福”,随后,刘嘉玲打圆场称,“不过将周大福和六福,改为周六福,还挺有创意。其实叫什么名都不要紧,最重要的是生意兴隆”。这成为周六福至今被人所诟病的画面之一。

“卖商标”赚取高利润,毛利率远超同行

靠着打擦边球、蹭老牌珠宝的热度,周六福迅速崛起,在市场上争夺了一席之地。

截至2022年上半年,周六福拥有加盟店数3798家,自营店数74家,门店数量在同行业可比公司排名前五,颇具规模。

通过销售钻石镶嵌首饰、素金首饰和其他首饰以及收取加盟服务费等,2019年-2022年上半年,周六福实现营业收入分别为22.73亿元、20.82亿元、28.29亿元和13.87亿元;实现归母净利润分别为4.03亿元、3.86亿元、4.29亿元和3.02亿元。

而2016年,周六福的营业收入和净利润还仅有5.32亿元和0.56亿元,到2021年,五年间营收和净利分别暴增432.25%、671.19%,与A股同行上市公司相比皆是最高。

从收入来源看,周六福相当部分的收入来自于加盟商。

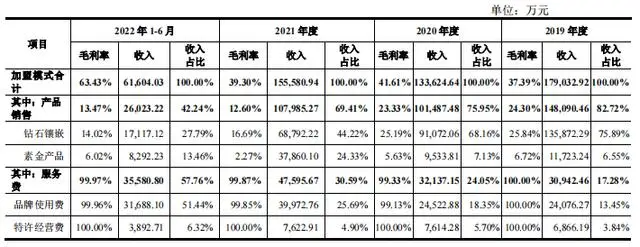

2019年-2021年,公司加盟业务收入分别为17.9亿元、13.36亿元、15.56亿元和6.16亿元,分别占当期总营收的82.05%、66.77%、57.45%和46.07%,加盟板块主营业务毛利分别为6.69亿元、5.56亿元、6.11亿元,分别占总毛利的84.58%、73.84%、64.66%和65.56%。

不难看出,周六福有意收缩加盟业务收入,但该模式下的收入仍占据半壁江山。不过,珠宝首饰公司中,依赖加盟模式并不罕见,A股上市珠宝公司老凤祥(600612.SH)、萃华珠宝(002731.SZ)依靠经销或加盟方式获得的收入占比在90%左右,周大生占比在70%左右。

罕见的是,周六福的加盟模式中收取特许经营费和品牌使用费,两项费用为周六福贡献了一半左右的毛利。

2019年-2022年上半年,周六福品牌使用费和特许经营费毛利额合计为3.09亿元、3.19亿元、4.75亿元和3.56亿元,占公司各期毛利总额的比例分别为39.1%、42.4%、50.28%和59.68%,占比逐年增长。

据悉,品牌使用费和特许经营费与周六福的入网销售模式有关。该模式下,加盟商可以不从周六福采购商品,而向授权供应商处外购产品,并在公司入网后使用公司品牌进行销售,公司基于“周六福”的品牌价值,向其收取的费用,类似于“贴牌”销售;特许经营费则为公司将“周六福”相关商标许可给加盟商使用,从而向其收取费用。报告期内,周六福收取该两项服务费合计14.63亿元。

周六福向加盟商收取的服务费,可谓是暴利收入。报告期内,其服务费毛利率分别达100%、99.33%、99.87%和99.97%,其中,特许经营费的毛利率均为100%,相当于是一本万利的生意。

而依靠大量“卖商标”,周六福如愿拿到了远高于行业均值的毛利率水平。报告期内,公司毛利率分别为36.27%、37.62%、34.92%和44.57%,而同期同行业可比公司毛利率均值为26.94%、27.49%、22.26%和21.86%。

加盟模式暗藏舞弊隐患,蹊跷供应商滋生财务造假风险

实际上,加盟服务费能够实现快速增长,一方面是加盟店数量增加,另一方面是单店加盟费的上升。

据招股书披露的特许经营费收费标准,2019年,周六福新店加盟时一次性交费2万元,续约每年1-2万;2020年开始新店加盟费涨至3万元,到期续约费用为1-3万元,上升了50%左右。

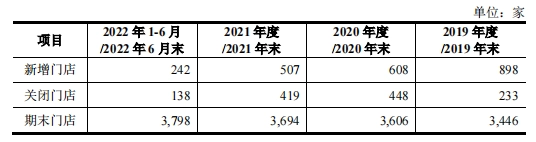

同时,周六福加盟店数量也在增长。2019年-2022年6月末,其加盟店数量分别为3446家、3606家、3694家和3798家,2020年-2022年6月末分别同比净增加665家、160家和88家。

乐居财经《预审IPO》注意到,尽管周六福每年的加盟商均有不同程度的增长,但其关闭门店的数量也不在少数。2019年-2021年,其关闭门店数量分别为233家、448家、419家,占新增门店数量的25.95%、73.68%、82.64%。

而一边开店,一边又大量关店,这其中或存在财务舞弊的可能,从周六福神秘的加盟商身上可找到蛛丝马迹。

据周六福首次申请IPO的招股书披露,有多家合作时间较短的加盟商,合作时间均为1-2年。其中,贺坤耀控制的两家加盟商蒙自博钰珠宝店、大理市博钰珠宝店于2019年开始与周六福开展合作,这两家加盟商分别于2018年11月、2019年4月刚刚成立。

在2019年,这两家加盟商为周六福贡献392.31万元的收入。但诡异的是,两家公司目前均已离奇注销。

此外,刘德付及其家族成员控制的加盟商、张志军及其家族成员控制的加盟商、林伟杰控制的加盟商在合作期间分别贡献385.04万元、366.84万元、356.76万元的收入。

周六福加盟店数量众多,收入较为分散。2019年,销售金额在3000万元以上的加盟商仅有42家,在当期加盟收入占比14.26%,合计2.55亿元,而剩余15.35亿元的加盟收入是靠3404家加盟商完成,平均每家年销售额仅有45.09万元。

以自营店模式下的销售单价为参考,2019年,周六福钻石镶嵌、素金产品(按件)、素金产品(按克)及其他产品的销售单价分别为3988.26元/克、946.57元/件、355.84元/克及763.44元。对于销售单价较高的钻石首饰及黄金首饰,年销售45.09万元的金额则意味着极少的销量。

而上述经营面积大、经营绩效较好的多家加盟商,开设后快速实现高收入,又匆匆结束合作并注销公司,这样的操作令人不解。

不仅是下游的加盟商端存疑,周六福上游的授权供应商端也颇有蹊跷。

据悉,授权供应商模式是指产品供货通过授权供应商完成并在公司进行入网的模式,授权供应商和加盟商自行结算货款,公司向加盟商收取品牌使用费。简言之,就是周六福的供应商和加盟商自行交付货物,而公司收取其中的加盟费。

不过,该模式下,周六福存在较大的产品质量隐患,以及容易滋生财务造假的风险。

旧版招股书显示,周六福的授权供应商模式分为指定供应商模式和备案供应商模式。2020年上半年,其第一大备案供应商为南昌伊钻贸易有限公司,成立于2018年2月,注册资本300万元,实缴资本为0,参保人数为0。

这家疑似空壳的公司,在2019年-2020年上半年分别为周六福的加盟商入网59.51万件、16.89万件商品。

此外,2020年上半年的第四大备案供应商贵阳市高新区蓝天饰品店,注册资本和实缴资本均为0,却能为周六福提供143件入网产品。

在最新版招股书中,周六福并未详细披露指定和备案供应商。2021年,前五大供应商中,深圳市瑞美文化有限公司成立于2021年2月,在成立当年即成为周六福第五大供应商,为其提供成品;2022年上半年,第四大供应商庆余堂(深圳)珠宝有限公司,注册资本为1000万元,而实缴资本和参保人数却均为0。

上述多家可疑的供应商,增加了周六福财务造假的风险。

侵权纠纷缠身,产品质量被诟病

由于与众多品牌名称相似,依靠“山寨”品牌走捷径,周六福在业内的口碑并不好。

一方面,是商标权和知识产权纠纷缠身。

2015年5月,香港周六福珠宝国际集团以商标侵权为由,将周六福诉至法庭,双方的案子打了多年。

2018年8月,广东原创动力文化传播有限公司起诉周六福未经许可授权生产、销售《喜羊羊与灰太狼》系列作品的卡通形象产品。最终,以周六福被判停止生产销售相关产品,并赔偿原创动力经济损失及合理支出10万元告终。

2019年7月,影视明星葛优发起一纸诉状称周六福侵犯其个人肖像权,公司向其赔偿了16万元。

除此之外,周六福还多次侵权知名品牌,包括香奈儿、卡地亚、大嘴猴等著名品牌。

2017年3月-2018年7月,香奈儿以周六福及加盟店为被告提起的商标侵权纠纷诉讼案件共13总,赔偿款合计8万元。

2018年1月,周六福及加盟商被卡地亚以商标侵权及不正当竞争为由诉至法庭,合计赔偿金额80万元;2019年5月,周六福又因销售“大嘴猴”不同形态的黄金侵权产品,赔偿共计150万元。

企查查数据显示,目前,周六福所涉564桩司法案件中,有422起与侵害商标权、知识产权相关。

截至2022年11月,周六福还存在268起商标侵权纠纷未结案件,涉案金额合计达2.39亿元。

此前,发审委在问询中也提到周六福的商标、品牌保护等问题,要求其说明主要商标的取得及使用情况、多起商标权纠纷的原因等。

另一方面,周六福的产品质量问题,成为消费者诟病的焦点。

据公开报道,2017年-2022年,周六福曾累计七次登上质检黑榜,遭到上海市市场监督管理局、辽宁省市场监督管理局以及山西省工商行政管理局等不同省市部门通报。

在黑猫投诉平台上,与周六福相关的投诉达600多条,问题涉及产品质量差、缺斤少两、销售假货、虚假宣传、以及“一口价”“以旧换新”等活动中导购诱导消费、隐瞒克重等多个问题。

招股书显示,周六福有超九成的商品来自于委外加工。2019年-2022年上半年,其委外加工形成的珠宝产品存货金额分别为12.14亿元、12.06亿元、18.1亿元和7.08亿元,分别占其总存货金额的92.87%、94.54%、97.05%和99.32%。

生产端严重依赖外协,再加上销售端的加盟店遍地开花,为周六福带来滋生经营乱象的温床,其中就包括大量的品质不可控因素。

上市一波三折,两年分红4.5亿

多重问题之下,周六福的IPO之路也并不顺畅。

2019年5月,周六福首次递表深交所主板,保荐机构为广发证券。不过,因广发证券在康美药业相关投行业务中存违规行为,以及公司聘请的会计师事务所正中珠江也卷入康美药业财务造假案而被立案调查,IPO被中止审查。

2020年9月,周六福更新招股书,并更换保荐机构为民生证券,但同年10月上会被否。发审委质疑的问题包括,加盟商收入占比大、加盟商和公司是否存在实质和潜在的关联关系、部分销售额高的加盟商销售波动较大或合作期限较短的原因及合理性等。

直到2022年7月,周六福再一次递表,保荐机构也再次更换,变为中信建投证券,而此次递表至今,已过大半年时间。

值得一提的是,在上会被否前,关于拟募资1.9亿元用于补充流动资金项目的必要性,周六福在2020年9月的申报稿中表示,公司存货规模较大带来较大资金压力,影响公司销售规模的进一步提高。根据未来三年所需资金测算,公司尚需资金缺口较大。

而在上会被否后仅数日,周六福便于2020年11月2日审议通过议案,现金分红3亿元。2021年,其再次进行分红1.5亿元,两年合计分红4.5亿元。

此次IPO,其仍计划募资3.41亿元用于补充现金流,而周六福是否真的需要“补血”,尚且存疑。

上市前,周六福创始人李伟柱和李伟蓬合计持有公司94.11%的股份,为公司实控人。其中,李伟柱担任周公司董事长,通过若水联合、上善联合、宁伯创明、少伯投资和美裕投资间接持股67.27%;李伟蓬担任副董事长,通过乾坤联合间接持股26.85%。

此外,永诚贰号、明阳投资、金玉福源、架桥合利、华拓至远和徐波六位外部投资方分别持有公司0.97%、0.76%、0.86%、0.69%、0.49%以及0.14%的股份,合计3.91%。

不过,其中五位投资方永诚贰号、明阳投资、金玉福源、架桥合利和徐波在2018年时均与李伟柱、周六福签署有包括回购条款的对赌协议,虽然该对赌协议在周六福首次递表时均已解除,但2021年12月,该投资方又分别与李伟柱重新签订对赌协议。

协议显示,若周六福未能在2022年6月30日之前递交招股书并取得正式受理,或未能在2024年6月30日之前实现上市,则触发回购条款。若此次周六福上市再次折戟,对赌协议可能影响现有股东间的股权比例,对公司造成不利影响。