中药行业年度策略:政策春风下,品牌OTC和配方颗粒迎机遇

导读:2022年医药板块持续走低,各子板块均表现不佳,中药板块小幅跑赢医药行业。2022 年申万医药生物指数下跌20 34%,同期沪深300指数下跌21 63%,医药板块跑赢了沪 深300指数1 30个百分点。同期,中药指数下跌16 28%,跑赢申万医药生物指数4 06 个百分点。

(报告出品方/作者:万联证券,黄婧婧)

1 中药板块 2022 年回顾

1.1 2022 年,中药板块小幅跑赢整个医药行业

2022年医药板块持续走低,各子板块均表现不佳,中药板块小幅跑赢医药行业。2022 年申万医药生物指数下跌20.34%,同期沪深300指数下跌21.63%,医药板块跑赢了沪 深300指数1.30个百分点。同期,中药指数下跌16.28%,跑赢申万医药生物指数4.06 个百分点。

1.2 中药板块整体业绩增速缓慢,个股业绩分化大

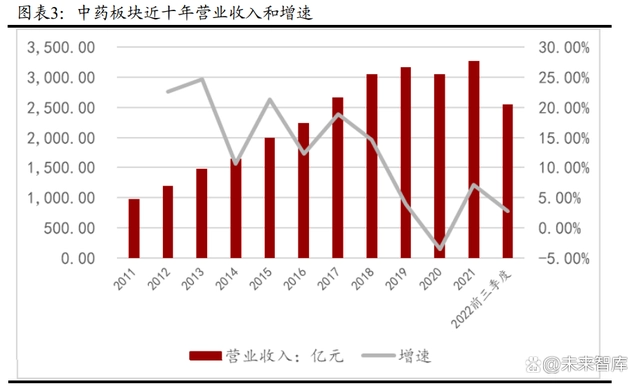

从中药板块上市公司发布的2021年报及2022三季报数据来看,中药板块2021年和2022 年前三季度收入分别为3276亿元和2553亿元,增速分别为7.19%和2.81%,增速较缓慢。

从个股来看,业绩分化较大: 1) 营业收入层面上,中药板块74家上市公司,2021年和2022年前三季度营业收入增 速分布在0~20%区间的公司数量最多,分别为37和38个,其次分布较广的是负增 长区间,分别为15个和26个。2021年增速超过20%的个股包括片仔癀、济川药业、 众生药业、珍宝岛、葵花药业、健民集团等;2022年前三季度增速超过20%的个股 包括启迪药业、江中药业、广誉远、陇神戎发、西藏药业等; 2) 净利润层面上,中药板块74家上市公司,2021年和2022年前三季度净利润增速分 布在负增长区间的公司数量最多,分别为28个和39个,其次分布较广的是0~20% 区间,分别为18个和21个。2021年增速超过20%的个股包括东阿阿胶、众生药业、 康恩贝、健民集团等;2022年前三季度增速超过20%的个股包括嘉应制药、方盛制 药、陇神戎发、东阿阿胶、精华制药等。

1.3 中药板块估值已处于近三年以来低位水平

从医药行业申万二级6个子行业估值排序横向对比来看,2021年以前,中药板块长期 成为除了医药商业之外估值最低的细分板块;2021年以来,中药板块估值排序有所提 升,2022年1月到4月更是成为除了医疗服务板块之外估值最高的细分板块,4月之后 估值排序有所回落,估值也处于近三年以来低位水平。截至2022年12月31日,中药板 块估值在医药生物行业申万二级子行业子排名第五,高于医疗器械和医药商业板块。

以2022年12月30日收盘价计算,医药行业PE-TTM是23.41,中药板块PE-TTM是21.69, 医药行业整体估值和中药板块估值均回落到近三年以来低位水平。

2 利好政策不断,中药行业具长期发展机遇

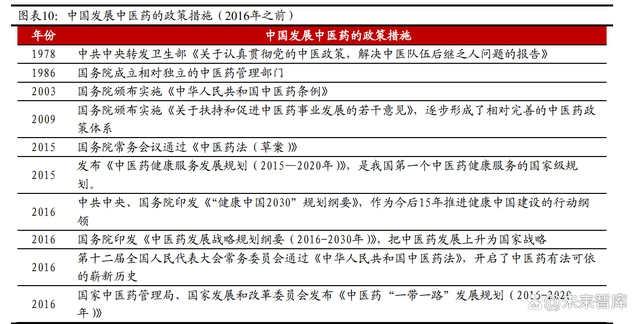

2.1 2015-2016 年是将中医药发展上升为国家战略的分水岭

国务院发布的政策文件主要为长期规划纲要,对整个中医药行业进行了规划指导。其 中,2015和2016两年是国家将中医药发展提升到国家战略的重要关键年,相关政策发 布密集。2015年,国务院常务会议通过《中医药法(草案)》,为中医药事业发展提供 良好的政策环境和法制保障;发布的《中医药健康服务发展规划(2015—2020年)》 是我国第一个中医药健康服务的国家级规划。2016年,印发的《中医药发展战略规划 纲要(2016-2030年)》,把中医药发展上升为国家战略,对新时期推进中医药事业发 展作出系统部署;第十二届全国人民代表大会常务委员会通过《中华人民共和国中医 药法》,开启了中医药有法可依的崭新历史,也激活了中医药服务的供给能力,并加 以明确的法律责任约束;《中医药“一带一路”发展规划(2016-2020 年)》发布。

2.2 近几年政策多聚焦医保支付、审评审批等方向

近两年中医药相关政策从之前统筹性质的规划纲要等转换成更加具体的细分发展, 包括医保支付、审评审批规则优化、鼓励中药创新和二次开发等。 医保方面,2021年9月国务院发布的《“十四五”全民医疗保障规划》提出了“探索符 合中医药特点的医保支付方式”,12月,《关于医保支持中医药传承创新发展的指导意 见》发布,提出将符合条件的中医医药机构纳入医保定点、加强中医药服务价格管理、 将适宜的中药和中医医疗服务项目纳入医保支付范围;将符合条件的中药饮片、中成 药、医疗机构中药制剂等纳入医保药品目录;完善适合中医药特点的支付政策等。 审评审批方面,逐步健全符合中药特点的审评审批体系,对临床定位清晰且具有明显 临床价值,用于重大疾病、罕见病防治、临床急需而市场短缺、或属于儿童用药的中 药新药申请实行优先审评审批等。

2.3 2022 年,多项重磅政策为行业长期发展奠定基础

2.3.1 首个以国务院名义印发的中医药五年规划发布

2022年,中医药相关多个政策发布,包括《“十四五”中医药发展规划》、《推进中医 药高质量融入共建“一带一路”发展规划(2021-2025年)》、《基于人用经验的中药复 方制剂新药临床研发指导原则(试行)》《基于“三结合”注册审评证据体系下的沟通 交流指导原则(试行)》、《“十四五”中医药人才发展规划》、《中药注册管理专门规定 (征求意见稿)》、《中药品种保护条例(修订草案征求意见稿)》等,在注册分类、人 才培养、品种保护、一带一路发展等做了细致指导和规划。

2022年发布的《“十四五”中医药发展规划》是首个以国务院名义印发的中医药5年 规划,明确了“十四五”期间中医药发展的指导思想、基本原则、发展目标、主要任 务和重点措施,在中医药供给和资源总量、质量标准建设、医保准入、中医药创新、 中医药国际化等方面做出具体发展要求。

2.3.2 2022 年中成药集采扩面,价格平均降幅在 50%以内

2018年以来,集采已经形成了常态化格局,2022年1月10日召开的国务院常务会议明 确指出,要推动集中带量采购常态化、制度化并提速扩面,持续降低医药价格,让患 者受益。随后国家医保局也表明中成药将在2021年部分省份已经组织联盟采购的基 础上,2022年将有序进一步扩大范围。中成药集采以2021年湖北联盟集采为开端, 2022年又进行了广东联盟集采、北京市集采、山东省集采和全国集采(报量中)。

湖北联盟集采

2021年12月21日,湖北19省联盟开展了中成药集中带量采购工作,涉及17个产品组共 有157家企业、182个产品参与。2022年12月27日,湖北医保局公布中选结果,97家企 业、111个产品中选,平均降幅42.27%,最大降幅82.63%。

广东联盟集采

2022年4月8日,广东6省联盟拟中选/备选结果公示,87.86%的企业参与,86.88%的产 品产生报价,最终174家企业361个品种拟中选/备选,其中30个独家品种产生拟中选 (备选)企业,降幅约在21%左右,非独家拟中标产品的平均降幅为67.80%。

北京市集采

2022年11月4日,北京医保局公布2022年北京市中成药带量采购中选结果。北京将84 个中成药纳入集采范围,按市场总体情况,市场竞争较为充分的品种纳入带量联动范 围,将竞争相对不足的品种纳入带量谈判。中选共计59个品种,241个品规,涉及122 家药企,独家产品的降价幅度不大,非独家产品降幅较大,例如,天士力的复方丹参 滴丸降了15%;扬子江的苏黄止咳胶囊(0.45g*24)降了3%;连花清瘟颗粒基本没有 降价;湖南康寿的生血宝颗粒降幅约22%。

山东省集采

2022年11月8日,山东医保局公布山东省第三批(中成药专项)药品集中带量采购结 果,67个药品划分为15个品种组竞争,全部产生拟中选结果,平均降价44.31%,最高 降幅87.97%。67种纳入集采范围的药品涵盖了内科、外科、骨伤科、眼科等临床学科, 划分为15个品种组竞争,覆盖省内药品销售市场规模达10.9亿元。

全国联盟集采(报量中)

2022年9月9日,全国中成药联采办公室成立,启动最大规模集采。本次集采采购目录包括16个采购组42种药品。值得一提的是,本次联盟采购要求,采购周期内,未中选 产品纳入联盟地区监控管理,医疗机构采购未中选产品不得超过同采购组实际采购 量的10%。也就是说,如果没有在本次中成药联盟集采中中标,后续也很难在公立医 疗机构获得更多市场,倒逼企业更积极的参与及降价。

随着中药行业集采的推进,中药企业需要适应新形势,将更多的精力转移到创新研发 上,加强新产品的科研、学术和循证医学方面的投入,以及具有临床价值的创新药开 发,这将倒逼中药行业朝着创新方向发展。

3 品牌 OTC:医保免疫+疫情放开,中药 OTC 具扩容机遇

3.1 “医改控费”大背景下,零售市场具扩容机会

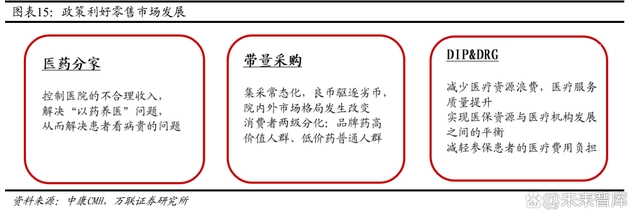

中药OTC主要在院外市场销售,包括零售药店等第二销售终端。随着人们自我药疗能力增强以及第二销售终端的扩容,中药OTC规模也将逐步提高。 第二销售终端扩容逻辑主要包括: 1)国家在医疗市场出台的“零差率”政策,对公立医药市场医疗总费用增长率(原 则上增速不得超过10%)和药占比(不高于30%)的控制,推动处方外流。随着“处方外 流”和“医药分开”的落地,药品销售预计逐步流向院外市场,三大销售终端占比将 面临调整,零售药店终端占比预计将进一步提升; 2)带量采购政策实行以来,药品价格下降,集采品规整体市场略有压缩,集采中选 企业通过“以价换量”实现市场占有率的提升。许多有产品竞争优势的药企在集采 降价的压力下,放弃医院市场,转而开拓院外市场; 3)2021年11月底,国家医保局发布《DRG/DIP支付方式改革三年行动计划》,要求在 2025年底DRG/DIP覆盖所有符合条件的医疗机构 ,基本实现病种、医保基金全覆盖, 有利于零售处方药占比提升(处方外流)。第二终端客流量在上述政策下有望迎来扩张,将带动中药OTC品类的增长。

3.2 股权激励绑定核心员工,增强未来业绩确定性

2021-2022年多家中药上市公司发布股权激励计划,侧面展现了公司对未来经营业绩 的信心。从各公司股权激励计划里对2022-2024制定的业绩考核要求看,主要对收入 增速、归母净利润增速、加权平均净资产收益率、研发投入占比、研发费用等做出了 激励目标。

3.3 百年老字号:强大的品牌优势造就深厚护城河

3.3.1原材料供需失衡导致中成药成本提高

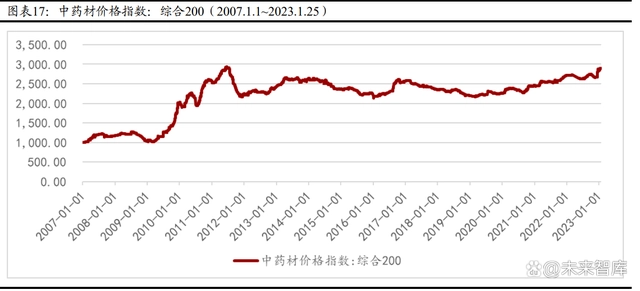

推动中药材价格上涨的主要原因是供需两端的不平衡。一方面是人们对健康更加重 视,中药材的需求量在增加;另一方面是异常天气的增多对中药材产量造成了极大的 影响。同时,部分中成药的原材料属于稀缺品种,例如天然麝香和天然牛黄,麝香是 麝类动物(属于濒危物种,国家一级保护动物,存量极少)的分泌物,我国对天然麝 香实行定点保管制度,因中医药需要利用天然麝香原料且符合条件的,按规定的程序 经国家林业局批准后,方可启用定点保管的天然麝香或定向销售给有关中药生产企业或定点医院。牛黄是牛的胆结石,并不是每头牛都会长牛黄。国内天然牛黄资源稀 缺,过去主要依赖进口。1999年,受疯牛病影响,国家明令禁止从境外疫区进口牛黄。 这些原因导致的供需失衡都推动了中药材价格的上涨。

3.3.2百年老字号强大的品牌优势带来定价权

百年老字号企业具备强大品牌壁垒,产品具备自主定价权,名贵中成药OTC消费群体 为高收入人群,对价格敏感度低,因此可以通过提高终端价格来消化因上游资源供需 失衡导致的成本上涨,实现销售额持续增长。例如,片仔癀和安宫牛黄丸因为稀缺中 药材涨价以及人工成本的上升,零售价不断上涨,但不影响销售额(实体药店口径) 持续增长。

具备品牌力另外一个特征是保密配方,保密配方相当于有国家背书。片仔癀和云南白 药常年稳居中药板块市值第一和第二的地位,也是唯二两种获得“国家绝密级保密配 方”认证的中药。绝密级配方意味着拥有国家颁布的无限期专利保护证书,外界永远 无法探知其配方和工艺的秘密。

3.4 大众品牌 OTC: 市占率龙头和防疫两条主线

3.4.1市占率龙头产品有提价权

市占率龙头产品可通过终端提价消化原材料和人工成本上涨。中成药上游原材料涨 价期间,并非所有中成药都能通过终端提价来转移成本,大众产品中具备品牌优势, 且市场份额领先的产品能通过提价保障利润空间。例如,华润三九2022年公布投资者 关系活动记录表中提到,会对部分OTC产品进行提价,预计提价的OTC产品分两种,一 是核心品种,另一种是培育中的成长品种。核心品种提价是由于上市多年价格都没有 发生变化,但成本已上涨很多,所以对这一类产品会陆续进行小幅提价,主要是覆盖 成本上涨的影响,同时实现品牌价值。成长期品种则是由于随着产品品牌力提升,有 逐渐提价的过程。比如华润三九的感冒灵近年来有小幅提价,从2021年实体药店销售 额看,“感冒灵颗粒”位于感冒中成药销售额首位。

3.4.2中医药在疫情防控突显战略地位,防疫相关中成药值得关注

经历疫情后群众防护意识提高,疫情放开后,防疫相关中成药依旧值得关注。12月10 日,国家中医药管理局正式发布《新冠病毒感染者居家中医药干预指引》(《指引》), 对民众居家服用药物作出指导。该指引分别对成人、儿童和特殊人群感染新冠病毒提 出了相应的中成药治疗给药方案,并公布了预防、康复用药方案。 儿童治疗方案中,小儿止咳糖浆竞争最为激烈,涉及华润三九、葵花药业等180家企 业,小儿清咽颗粒有21家,健儿清解液有17家,小儿清肺止咳片有15家。8个儿童中 成药为独家品种,包括康缘药业的金振口服液、北京同仁堂的儿童清肺口服液、鲁南 厚普制药的小儿消积止咳口服液、浙江大德药业的减味小儿化痰散、济川药业的小儿 豉翘清热颗粒、三力制药的开喉剑喷雾剂(儿童型)、苏中药业的清宣止咳颗粒、贵州 健兴药业的醒脾养儿颗粒。

成人推荐用药中涉及57个中成药品种,其中29个中成药为独家品种,包括达仁堂的清 咽滴丸、珍宝岛的复方芩兰口服液、贵州百灵的咳速停糖浆、香雪制药的橘红痰咳液、 太极集团的鼻窦炎口服液等。以岭药业有连花清瘟胶囊、连花清瘟颗粒、连花清咳片 3个独家品种上榜,康缘药业有散寒化湿颗粒、杏贝止咳颗粒2个独家品种上榜。

4 配方颗粒:试点放开+低基数,看好国标数量增加带来的投 资机会

4.1 需求端和支付端支持产业扩容

配方颗粒试点结束

2021年2月10日,国家药监局、国家中医药局、国家卫健委、国家医保局联合发布《关 于结束中药配方颗粒试点工作的公告》,政策规定今后所有中药企业都可以生产中药 配方颗粒,实行备案制,不再需要申请批准;生产企业不得外购中药饮片,应当自行 炮制;跨省销售需要报备使用地省级药监局;中药配方颗粒仅允许在医疗机构销售; 支持中药配方颗粒纳入当地医保;要求生产全过程监督管理等,并于11月开始施行。

需求端:终端放开,需求扩张

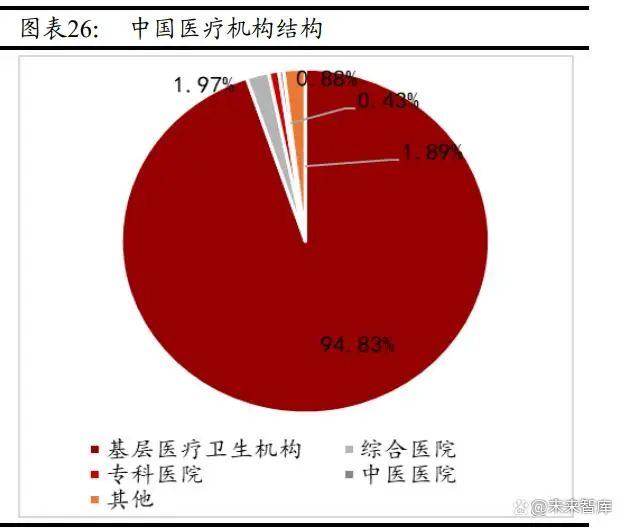

2021年11月16日,国家中医药管理局发布了《关于规范医疗机构中药配方颗粒临床使 用的通知》,做出了能开具中药饮片处方的医师和乡村医生方可开具中药配方颗粒处 方等规定。中药配方颗粒以往只能在二级及以上中医医院(综合医院)销售,根据《中 国统计年鉴(2021年)》,2020年,我国卫生机构102万家,基层医疗卫生机构97万家, 医院3.54万家。其中,综合医院20133家、专科医院9021家、中医医院4426家,中医医 院在医院中占比12.5%,在所有医疗机构中占比0.43%。政策放开后医疗机构覆盖数 量增加,有望带动配方颗粒市场扩容。

支付端:各省陆续将配方颗粒纳入当地医保支付

《关于结束中药配方颗粒试点工作的公告》中说明中药配方颗粒只能在医疗机构销 售,因此医保支付的放开对中药配方颗粒未来的发展至关重要。2020年12月30日,国 家医保局、国家中医药管理局发布了《关于医保支持中医药传承创新发展的指导意 见》,提出按规定将符合条件的中药饮片、中成药、医疗机构中药制剂等纳入医保药 品目录,2021年底开始各省陆续出台医保准入支持政策。 多个省份从2021年到2023年均发布了推进配方颗粒落实医保支付相关政策,与2021 年试点刚放开时候各省发布的配方颗粒管理细则相比,2022年到2023年各省更多的 从配方颗粒纳入医保数量(包括新增)、支付政策(包括个人支付比例等)等方面落 实。例如吉林省2021年10月发布《吉林省中药配方颗粒管理实施细则(试行)》,2023 年1月发布《关于印发吉林省基本医疗保险、工伤保险和生育保险中药配方颗粒目录 的通知》,目录包括319中配方颗粒,统一按乙类管理;山东省2021年11月发布《山东 省医疗保障局关于印发山东省中药配方颗粒管理细则的通知》,2022年11月发布《关 于进一步做好中药配方颗粒医保支付工作的通知》,明确推进配方颗粒纳入医保举措; 湖南则是2022年9月新增299种中药配方颗粒纳入医保。

4.2 2022 年国标发布速度缓慢,上市公司业绩承压

经过标准研究起草、生产验证、标准复核、专业委会审评、公开征求意见、审核等流 程,国家药监局在前期工作的基础上,组织国家药典委员会按照《中药配方颗粒质量 控制与标准制定技术要求》和国家药品标准制定相关程序,开展中药配方颗粒国家标 准制定工作。截至2023年1月25日,从标准颁布来看,三批共200个国家标准颁布,第 一批到第三批颁布数量分别为160个、36个和4个;从标准公示来看,2022年5月第一 期公示50个国标标准,2022年9月第二期公示19个国家标准。

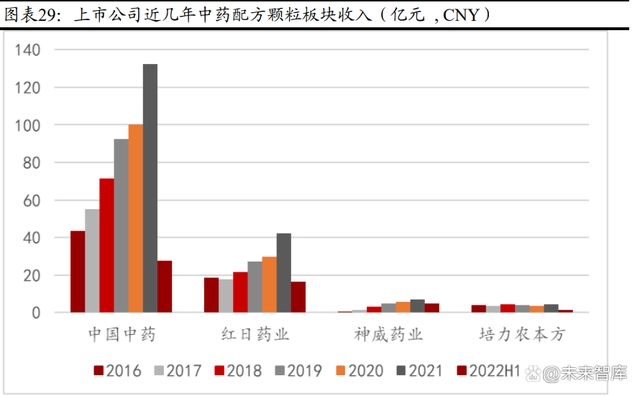

中药配方颗粒行业上市公司包括中国中药、红日药业、华润三九、神威药业、培力农 本方等。2022年是企标和国标/省标的切换年,由于国标发布进度较慢,医生组方受 到较大限制,中药配方颗粒行业2022年业绩整体承压。 从配方颗粒收入体量看,中国中药和红日药业位居第一和第二位,2022年上半年中药 配方颗粒板块分别实现收入27.62亿元和16.29亿元;从配方颗粒收入占比看,不考虑 2022年标准切换特殊时期,中国中药、红日药业和培力农本方近几年占比稳定,培力 农本方在65%~80%区间,红日药业在50%附近,中国中药在65%~70%区间,神威药业配 方颗粒收入占比从2016年的1.80%增长到2022年上半年的25.85%。 我们认为随着未来国标数量增加,医生组方受限的问题将逐步解决,配方颗粒行业将 迎来全新发展。同时,在2022年配方颗粒收入低基数效应下,未来行业成长性更值得 期待。

4.3 国六家和部分省级试点企业先发优势明显,强者恒强

华经产业研究院数据显示,2021年中药配方颗粒规模达252.45亿元,2025规模预计增 长到532.18亿元,2021年到2025年年复合增速达20.50%。长期看,全产业链布局,具 备先发优势和成本优势的公司有望从行业扩容中受益。之前国内中药配方颗粒行业 处于试点生产的状态,全国仅有包括华润三九、北京康仁堂等6家企业获得试点资质, 长期以来,国内中药配方颗粒市场被这六大企业所垄断。赛柏蓝数据显示,2021年天 江药业、红日药业和华润三九市占率分别为45.30%、18.60%和18.70%。试点结束后, 这六家企业具备先发优势,强者恒强。

4.3.1成本:药材种植基地覆盖广,产业链前端消化成本,药材可溯源性

中药配方颗粒新国标的实施对全产业链中各个环节的质量控制及成本控制提出更高 的要求,同时中药配方颗粒从项目模式到挂网采购的进院模式的转变使入院渠道更 加透明,但也降低了行业利润率,因此在行业放开后行业竞争加剧的背景下,以及企 业长远发展来看,成本消化能力是决定企业能否在行业“转下去”的关键。

成本管控能力高需要企业进行全产业链布局,龙头企业重视布局上游药材基地,未来 竞争格局利好龙头。上游资源丰富的企业将更有能力从源头药材采购开始,到饮片加 工、制剂生产等全产业链控制成本。如中国中药与74家GACP生产团体合作建设药材种 植基地182个,涉及药材品种70个,覆盖21个省份,可有效应对原药材价格波动和供 应风险,提高临床产品供应稳定性。而一般中成药企业由于重点生产的中成药品种数 量较少,涉及的上游材料品种也有限,因此难以形成超百个品种的种植基地。行业内 具备这样条件的企业相对较少,未来竞争格局可能相对较好。

4.3.2技术:国六家试点在品种数量和标准备案数量上均具优势

中药配方颗粒缺一个品种就配不齐一副药,因此品种齐全对上市公司做市场很重要。 目前能开发成中药配方颗粒的中药饮片,大约有700余个品种,配方颗粒需要品规齐 全,500-700个产品才能运营,因此配方颗粒品种数量是匹配市场开拓的中药基础。 从各企业配方颗粒品种数量看,品种全代表企业在生产工艺和质量标准上具备领先 优势。国六家试点企业品种全,其中中国中药和四川新绿色数量达到700余个,华润 三九、培力(南宁)药业和北京康仁堂均达到了600余个。神威药业和以岭药业从省 级试点中脱颖而出,品种数量分别达到700余个和646个。其余省级试点企业品种数量 相对较少。 从企业参与配方颗粒国标制定情况看,根据赛柏蓝公开信息,在已发布的200个配方 颗粒国家标准中,有9家企业参与了国家标准的起草,其中,多数是此前批准的国家 级试点企业。中国中药旗下的江阴天江药业和广东一方共起草了150个标准,是起草 标准数最多的企业,华润三九、红日药业、四川新绿色和培力(南宁)药业等另外4 家国家试点企业分别起草了56个、40个、19个和2个标准。

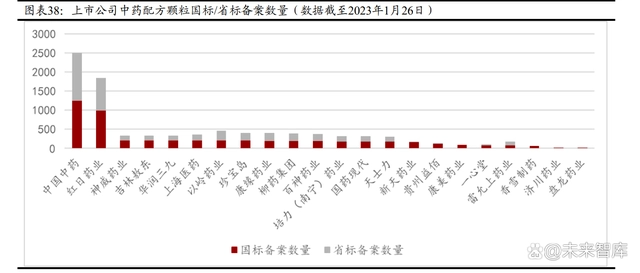

截至2023年1月27日,参与中药配方颗粒国标/省标备案的企业共有68家。国标备案数 量超过200(未剔除“备案取消”数据)的企业包括内蒙古普康药业、重庆红日康仁 堂药业、神威药业集团、甘肃佛慈红日药业、江阴天江药业、石家庄以岭药业、北京 康仁堂药业、安徽九洲方圆制药、辽宁上药好护士药业(集团)。省标备案数量前十 名的企业包括广东一方制药、江阴天江药业、华润三九现代中药制药、神威药业集团、 石家庄以岭药业、四川新绿色药业、上海万仕诚药业、甘肃佛慈红日药业、北京康仁 堂药业、山东一方制药。

截至2023年1月27日,参与中药配方颗粒国标/省标备案的所有企业中,涉及的上市公 司包括中国中药、华润三九、红日药业、神威药业等22家。其中,中国中药国标备案 数量最多,达1239个,红日药业位居第二梯队,国标备案数量为994个,其余备案数 量高于200个的企业包括神威药业、吉林敖东、华润三九、上海医药、以岭药业、珍 宝岛。中国中药和红日药业国标备案总数量较多主要是因为二者在各地分布的配方 颗粒业务子公司较多,因此在国标备案数量上占据优势。

4.3.3产能:各企业加大基地布局扩产能

医院更换配方颗粒供应商成本较高(目前在等级医院端的基本模式,是通过与医院项 目合作的方式,在医院建立单独的配方颗粒药房),这就要求合作供应商需要有足够 的供应能力保障医院需求,因此供应能力是医院选择供应商时考虑的因素。 中国中药配方颗粒现有产能达50000吨,在行业中遥遥领先,其他国六家试点企业中, 四川新绿色、北京康仁堂和培力(南宁)药业产能分别为10000吨、约6000吨、约5000 吨,国六家产能明显高于大多数行业参与者。

4.3.4市场:下游客户粘性强,各省设分公司的企业外拓优势强

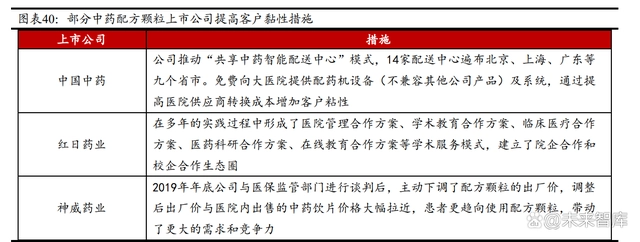

存量市场维护:医疗机构换供应商转换成本高,试点企业客户黏性强

配药机系统模式是中药配方颗粒主流合作模式,医院使用的配药机系统一般不兼容 多家产品,因为配药机系统涉及500种甚至700种配方颗粒标准化供应,医疗机构更换 中药配方颗粒厂商的转换成本较高,这使医院对企业产生了很大的黏性。原试点企业 已经领先耕耘市场二十年,后期在医疗机构(不包含存在地方保护地区的市场)通过 临床推广、医生教育以及安装智能配药机等增加客户黏性,这部分市场后发企业很难 进。

新增市场开拓:在各省具备分公司的龙头企业更易受益行业扩容

从配方颗粒各生产企业国标备案情况来看,只有少数上市公司除了在自身所在省份 有备案外,还外拓了多个其他省份市场。具体来说,省份外拓较突出的包括中国中药, 除了优势省份广东和江苏以外,在山东、湖南、湖北、云南、四川等多个省份设有配 方颗粒业务子公司;红日药业配方颗粒业务子公司布局也较广,北京、河南、湖北、 重庆和甘肃设有子公司。其余多个上市公司在本地和优势省份有业务分公司,例如神 威药业(河北和云南)、香雪制药(湖南和上海)等。