国联证券成为民生证券主要股东,证监会核准了

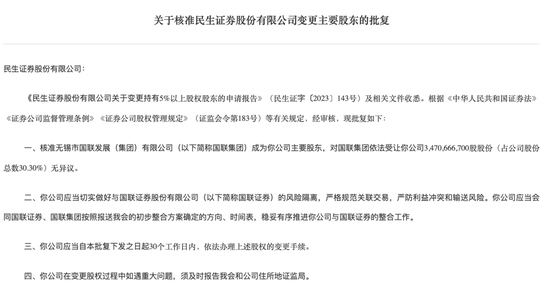

导读:近日,中国证监会官网发布了《关于核准民生证券股份有限公司变更主要股东的批复》(下称《批复》),核准无锡市国联发展(集团)有限公司(下称“国联集团”)成为民生证券主要股东,国联集团依法受让民生证券34.71亿股股份(占公司股份总数30.30%)。

中国证监会要求,双方应当在30个工作日内,办理上述股权的变更手续。

国联证券(12.500, 0.32, 2.63%)15日公告称,控股股东获准成为民生证券主要股东,国联证券和民生证券具体整合事宜尚需与相关各方沟通,相关工作尚未开展。

国联集团对此回应称,下阶段,公司将深入贯彻落实中央金融工作会议精神,按照中国证监会批复要求,稳妥有序推进民生证券与国联证券的整合,始终坚持市场化机制和发展方向,充分发挥国有股东资源优势、民生证券业务特色优势和人才资源优势,实现“1+1>2”的目标,不断提升综合金融服务能力,做好科技金融、绿色金融、普惠金融、养老金融、数字金融等“五篇大文章”,加快打造国内一流的地方综合性国企集团,为“强富美高”新无锡现代化建设作出更大贡献。

国联集团获准成为民生证券主要股东

据悉,自今年3月15日竞拍取得民生证券股权后,国联集团加强与监管部门的对接沟通,于近日实现股东资格获批,正式成为民生证券第一大股东。

国联集团表示,国联集团投资民生证券,一是贯彻落实长三角一体化发展战略的重要举措,通过发挥民生证券和国联上海金融运营中心作用,打造无锡—上海两地协同发展平台,更好对接长三角金融、科创、产业资源,助力无锡打造上海大都市圈战略支点城市。

二是发挥金融支撑功能、服务地方发展的有效途径,利用民生证券“投资+投行+投研”等功能优势,进一步优化无锡区域融资结构,有效支持地方招引培育优质创新企业,帮助企业通过上市等途径提升价值,助力无锡产业转型升级。

三是谋求自身做优做强的创新手段,民生证券与国联集团证券、投资等业务高度互补,通过资源整合和业务协同,推动优势互补,实现跨越发展。

国联集团官网显示,集团成立于1999年,是无锡市政府出资设立的国有资本投资运营和授权经营试点企业。截至2022年末,集团总资产1820亿元,净资产513亿元,旗下金融机构包括国联证券、国联人寿、国联信托、国联期货等。

历时9个月终获批复

今年3月,泛海控股持有的民生证券股权竞拍一事备受业界关注。在拍卖环节,东吴证券(7.540, -0.13, -1.69%)、浙商证券(10.840, -0.20, -1.81%)、国联集团三位买家轮番出价,从起拍价58.65亿元轮番加价,最终成交价91.05亿元,较起拍价高出30多亿元。

此次拍卖吸引了30多万人围观,经历162次出价,国联集团最终通过司法拍卖,竞得泛海控股持有的民生证券34.71亿股股权,占总股本的30.30%。照此计算,民生证券估值逾300亿元。

4月10日,民生证券向证监会递交变更主要股东的申请材料并获接受。9月,民生证券上述申请获证监会受理。12月15日,拍卖落定9个月后,监管作出批复,核准国联集团成为民生证券的主要股东。

根据《证券公司监督管理条例》的相关规定,一家机构或者受同一实际控制人控制的多家机构参股证券公司数量不得超过两家,其中控股证券公司数量不得超过一家。因国联集团还是国联证券的控股股东,因此,国联证券与民生证券的同业竞争问题一度成为关注焦点。

从此次中国证监会批复内容来看,国联证券将与民生证券进行整合。根据《批复》,证监会要求,民生证券应当切实做好与国联证券的风险隔离,严格规范关联交易,严防利益冲突和输送风险。民生证券应当会同国联证券、国联集团按照报送中国证监会的初步整合方案确定的方向、时间表,稳妥有序推进民生证券与国联证券的整合工作。

有业内人士表示,民生证券在投行业务方面实力强劲,与国联证券进行业务整合有望实现优势互补。“国联集团作为无锡国资平台,它的入股将为民生证券带来更多的资源和支持,有助于提升民生证券的竞争力。同时,这也体现了监管层对于券商合并重组的鼓励和支持,对于券业的发展具有积极的推动作用。”IPG中国区首席经济学家柏文喜说。

券业并购进程有望加速

今年10月底召开的中央金融工作会议首次提出,“培育一流投资银行和投资机构”。随后,中国证监会表示,将支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,引导中小机构结合股东背景、区域优势等资源禀赋和专业能力做精做细,实现特色化、差异化发展等。

自此,券商并购重组成为市场关注的热点话题,多家券商被投资者提问是否有合并、并购之类的计划。

在政策信号释放之后,已有券商兼并重组取得进展。12月8日,浙商证券公告称,公司拟以现金方式受让重庆国际信托股份有限公司、天津重信科技发展有限公司、重庆嘉鸿盛鑫商贸有限公司、深圳市远为投资有限公司、深圳中峻投资有限公司分别持有的国都证券股份,上述转让方合计持股比例为19.1454%。

对于本次交易的目的及对公司的影响,浙商证券表示,本次交易框架协议的签订符合公司战略规划,有利于公司优化资源配置,加强资源整合,发挥公司现有业务优势与国都证券业务协同效应,提升公司的竞争力,不存在损害公司及股东利益的情形。

开源证券非银团队表示,预计当前券商并购进程有望提速。从监管导向看,监管政策限制再融资,引导证券行业集约式发展、扶优限劣、鼓励并购。从市场和业务环境看,市场竞争加剧下,头部机构投行和机构业务、规模效应、金融科技支持优势持续凸显,盈利分化持续拉大。复盘过去5年,同业并购每年至少一起,历史上3次监管鼓励并购发声后,当年和次年并购案例均有增多,2024年或是重要窗口期,可关注现有并购案例进程推进、新并购案例发生、监管再度鼓励并购等催化剂。