老牌中药公司,昆药集团:天时、地利、人和,历久弥新焕新机

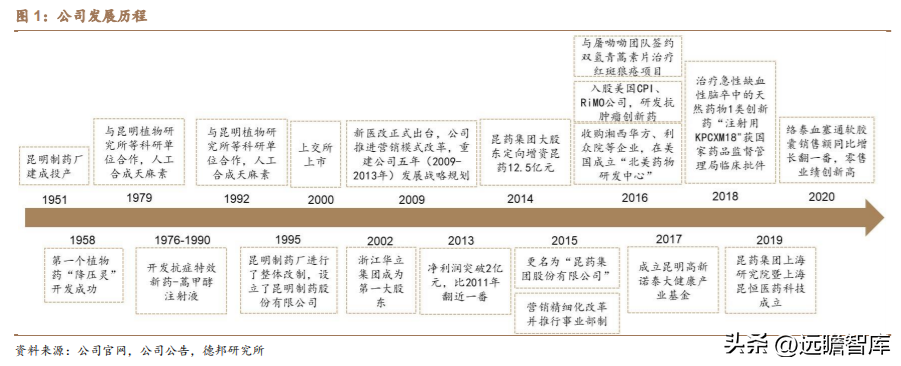

导读:依托云南地理,沉淀70年的老牌中药公司。昆药集团前身为创建于1951年3月的昆明制药厂,1995年改制为昆明制药股份有限公司,于2000年在上交所上市。

(报告出品方/分析师:德邦证券陈铁林刘闯张俊)

1.六百年沉淀老牌中药公司,华润入主焕发新机

1.1.七十年昆药,六百年昆中药,传承源远流长

依托云南地理,沉淀70年的老牌中药公司。昆药集团前身为创建于1951年3月的昆明制药厂,1995年改制为昆明制药股份有限公司,于2000年在上交所上市。

公司依托于云南丰富的植物资源,先后开发了青蒿、三七、天麻三大系列及特色中药、民族药等40多个天然药物产品。

目前,公司旗下有昆明中药厂、贝克诺顿等50多家参控股公司,产品管线覆盖肿瘤、心脑血管、免疫、骨科等。

手握昆中药六百四十年老字号,传承源远流长,潜力巨大。

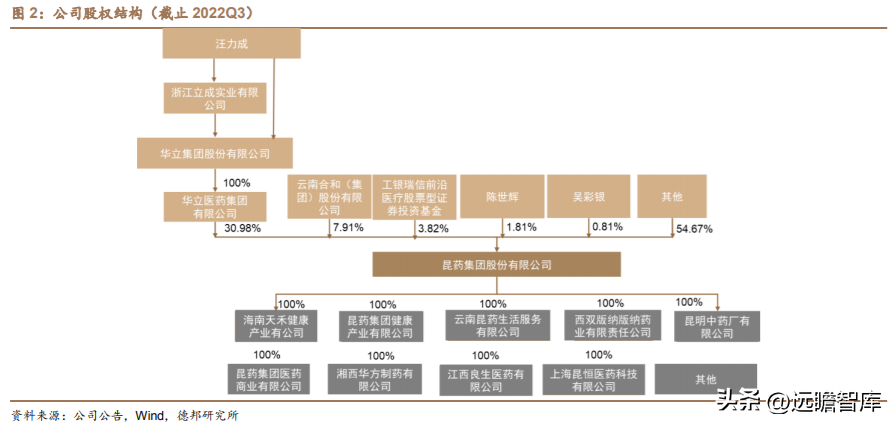

公司最新控股股东为华润三九,于2022年12月30日完成交割,持股28%。

公司旗下重要子公司包括昆明中药厂、贝克诺顿、血塞通药业等。贝克诺顿为公司化药平台,血塞通药业主要产品为血塞通系列。

昆明中药厂肇启于明太祖洪武十四年(1381年),正式开工于清道光六年(1826年),至今已有640多年的历史,传承底蕴深厚,旗下有参苓健脾胃颗粒、舒肝颗粒等精品国药,产品潜力巨大。

1.2.华润三九入主,赋能公司换发新机

华润三九入主,收购华立28%股权。

2022年5月,公司控股股东华立医药及其一致行动人华立集团与华润三九签署《股份转让协议》,将其所持有的公司合计约2.12亿股股份(28%)转让给华润三九,华润三九预计将成为公司控股股东。2022年12月,华润三九公告称该收购事项已经获得国务院国资委批复,并于12月30日完成交割,控股股东改为华润三九。

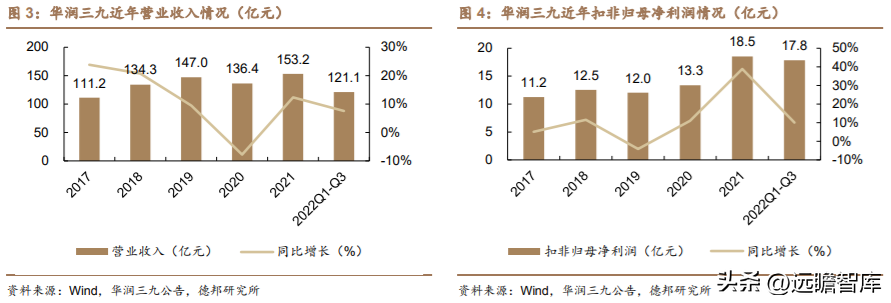

华润三九作为国内重要OTC龙头,有望全方位赋能公司。

华润三九是国内最顶尖的中药OTC公司之一,打造出999感冒灵、999皮炎平、三九胃泰颗粒、正天丸等知名品牌中药,在2021年中国非处方药产品综合统计排名中,“999感冒灵”和“999复方感冒灵”分别位居中成药感冒咳嗽类的第一名和第二名。

公司净利率整体保持稳定,今年上半年净利率为17.2%,排名行业前列。华润三九入主后,有望在品牌、渠道、资源等多维度赋能公司,推动公司更上一层楼。

1.3.困境反转趋势已现,经营转型下业绩迎来拐点

业绩拐点已现,向好趋势显著。

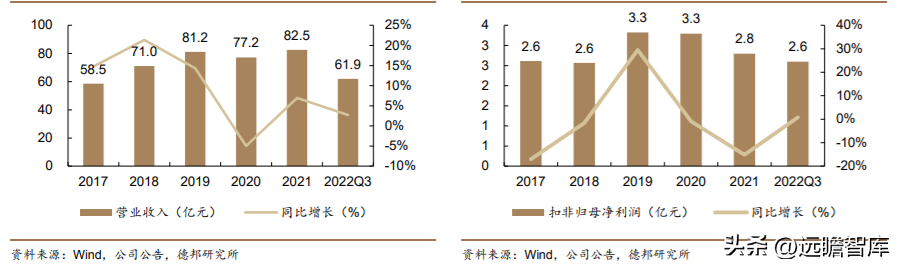

近年来,公司收入及利润端受中药注射剂产品使用受到限制、疫情影响出现波动,2020年收入及利润端增速有所下滑。公司积极调整发展战略,2022Q1-Q3实现收入61.9亿元,同比增长2.74%;实现扣非归母净利润2.6亿元,同比增长0.8%。

我们认为,公司近年来营收利润端增速呈现回升态势,经营战略调整已初见成效,有望度过转型镇痛期进入稳健增长通道。

图5:公司近年营业收入情况(亿元)图6:公司近年扣非归母净利润情况(亿元)

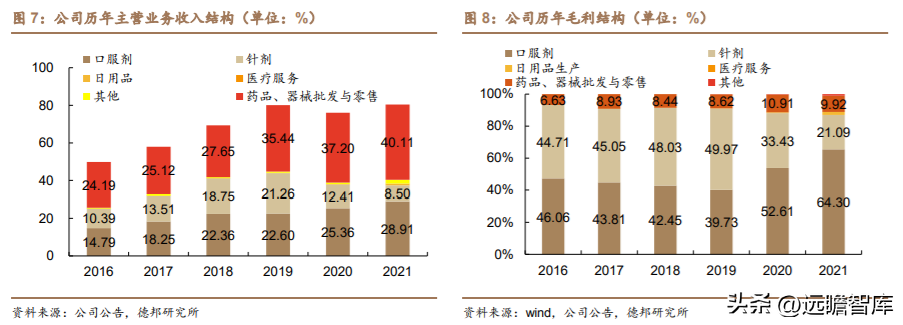

公司的收入结构中,药品、器械批发与零售主要涉及流通业务,配送云南省内的基层市场。

2021年,流通业务占总营业收入比48.59%,公司规划该项业务继续在云南省内深耕,预计后续稳定发展。

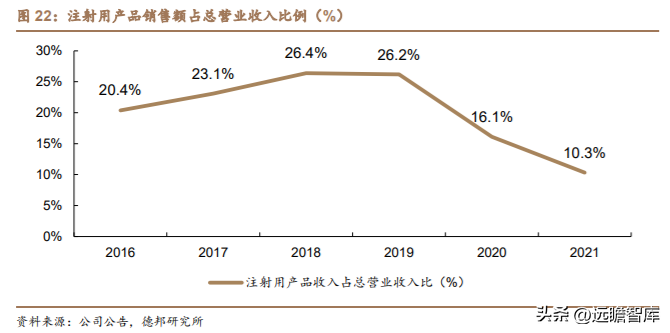

针剂产品在2019年占总营业收入比达到26.18%,后因中药注射剂作为辅助用药受到限制,针剂产品下滑严重,2021年占比仅为10.30%。

口服产品板块作为公司近年来重点发展的领域,占比从2019年的27.82%上升至2021年的35.03%,预计随着重点产品的持续放量,后续产品线再扩充,口服板块还将继续作为公司的项目,拉动公司业绩增长。

从公司的毛利结构看,2019-2021年,口服产品的毛利贡献比重从39.7%增长至64.3%,针剂占比从50.0%下滑至21.1%,口服产品替代针剂成为公司的主要业务条线。

注射剂受限后毛利率逐年下滑,22年迎来复苏。

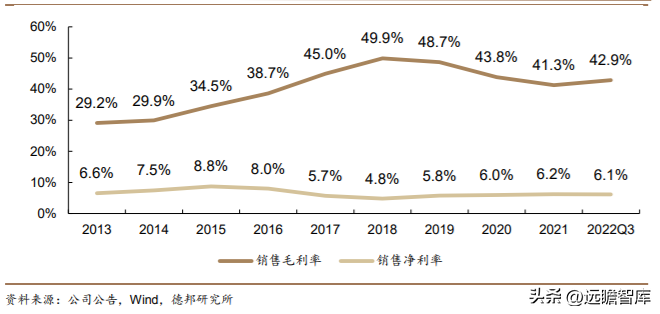

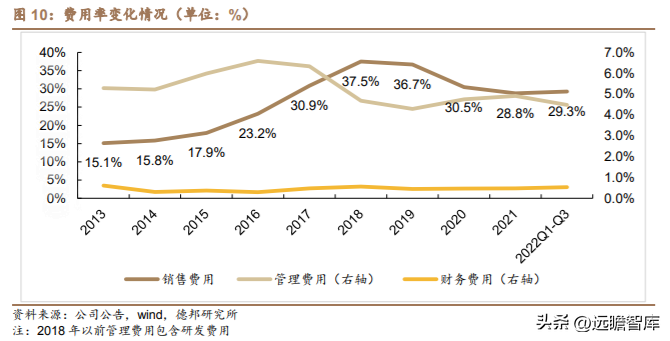

2013-2018年间,公司毛利率从29.2%提升至49.9%,期间伴随着销售费用率也从15.1%提升至37.5%。

后由于中药注射剂产品限制使用,公司层面也开始调整业务结构,产品结构上重点发展口服品种,渠道结构上重点发展院外渠道,2018-2022年前三季度,由于高毛的注射剂品种受限,公司毛利率从49.9%下滑至42.9%,同时销售费用率从37.5%控制到至29.3%,净利率反而从4.8%提升至6.1%。

图9:毛利率净利率变化情况(单位:%)

2.“口服+院外”双轮驱动下,公司完成转型过渡期

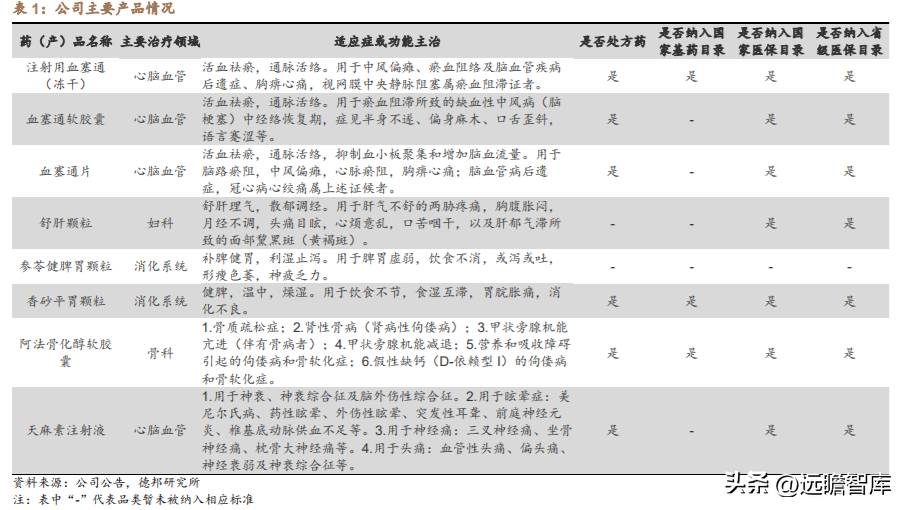

公司主要子公司为昆明中药厂、昆药血塞通药业、贝克诺顿,其中昆明中药厂是公司主要的口服制剂平台,重磅产品有参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒等。

昆药血塞通药业主要经营血塞通系列产品,包括口服各种剂型(胶囊、滴丸、片剂)及注射用血塞通(冻干)等。贝克诺顿是公司旗下的化药平台,主要经营化药品种,主要品种有阿法骨化醇软胶囊等。

2.1.产品方面:口服替代注射成为新的增长驱动力

口服制剂成为主要驱动力。

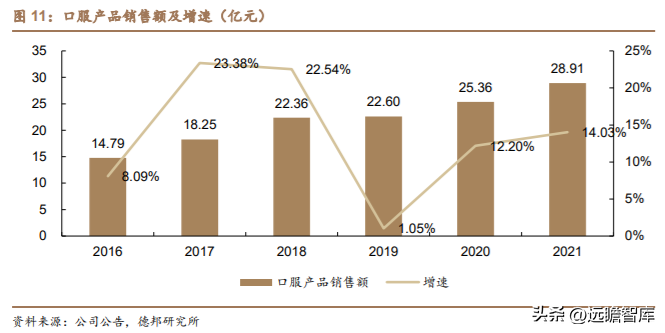

2017年起,公司调整发展战略,逐步形成处方医院市场和零售市场的“双轮驱动”营销战略,2019-2021年,公司口服产品持续放量,销售额从22.60亿元增长至28.91亿元。

同时,口服产品在医药工业中的比重也逐步提升,2021年占比达到71.67%。

2.1.1.血塞通胶囊:院外市场发力,持续放量

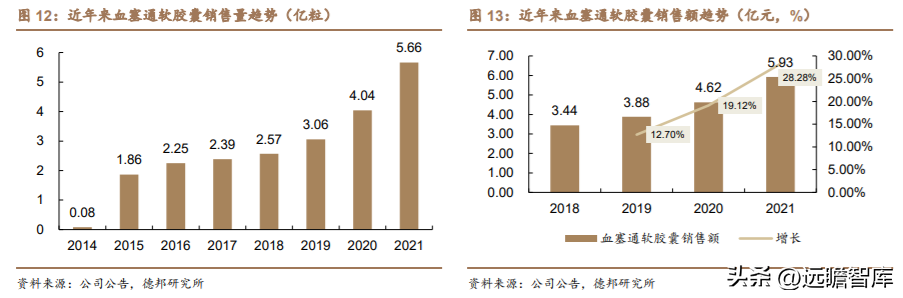

血塞通软胶囊作为公司销售额最大的口服品种,从2014年以来持续放量,2021年销售量达到5.66亿粒,销售额达到5.93亿元,同比增长28.28%。

公司在血塞通系列中有胶囊、片剂、滴剂、针剂等多种剂型,具备最完整的产品结构,有利于配合多渠道销售。

2.1.2.昆中药:六百年老字号,打造精品国药

昆中药产品主要集中在口服领域,在“昆中药1381”品牌的带动下,聚焦参苓健脾胃颗粒、舒肝颗粒等核心品种,打造大品种、大品类,挖掘和培育了清肺化痰丸、金花消痤丸、口咽清丸在内的潜力品种和特色品种,已经形成脾胃消化类、妇科(身心)类、感冒呼吸类、经典名方群四大产品矩阵,各核心产品近年来在公司品牌升级、营销改革的背景下实现加速放量。

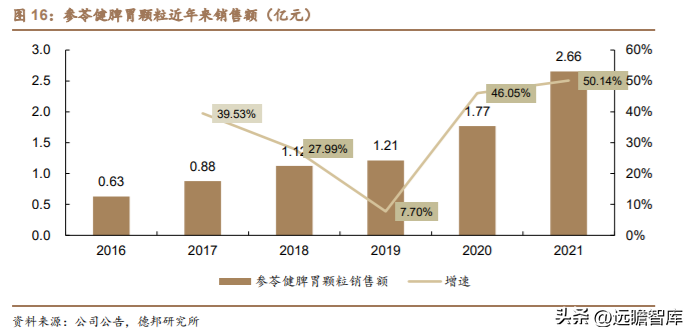

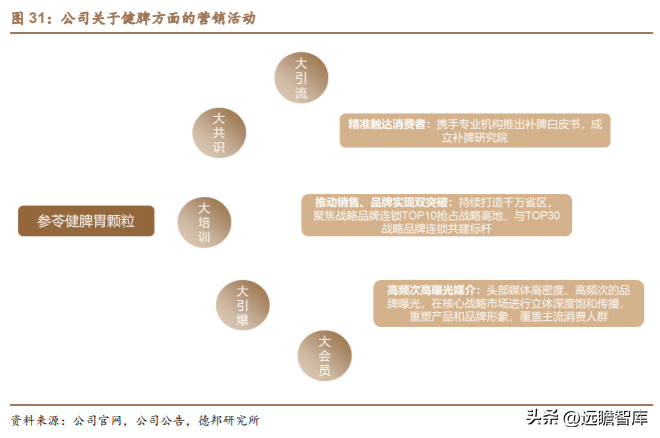

参苓健脾胃颗粒是公司脾胃消化类的亮点产品,营销赋能OTC零售端迅速放量。

参苓健脾胃颗粒是在宋代经典名方《太平惠民和剂局方》中参苓白术散基础上历经3次优化而来,主打“药食同源”理念,由北沙参、山药、薏苡仁等十味中成药组成,用于帮助脾胃运化吸收,补脾健胃、利湿止泻。

1998年,该药由云南省药品标准上升为国家药品标准,更名为“参苓健脾胃颗粒”。

2020年起,公司重点发力产品的品牌升级,推出参苓健脾胃颗粒“大C”模式,以“开启补脾新时代”为核心口号,与连锁药店、权威专家合作,通过加强渠道推广、发布《补脾白皮书》等方式,深耕细化品类管理,为产品销量带来了新的增长引擎。

2021年,参苓健脾胃颗粒实现收入2.66亿元,同比增长50.14%,增速亮眼。

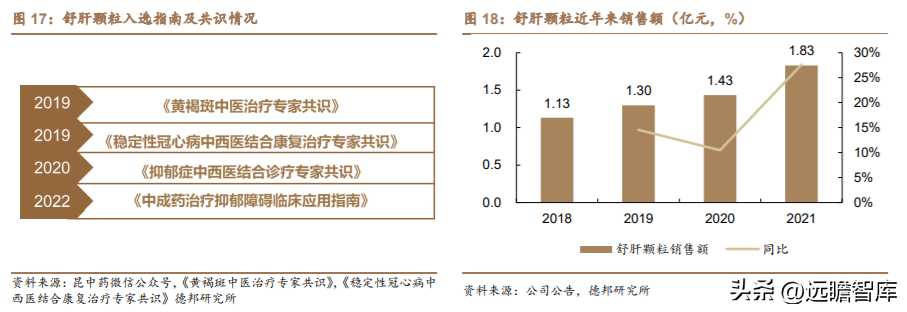

舒肝颗粒源于宋代局方逍遥散,多次入选指南共识。

舒肝颗粒在《太平惠民和剂局方》“逍遥散”的基础上加减化裁而来,可舒肝理气,散郁调经,主要用于肝气不舒的两胁疼痛,胸腹胀闷,月经不调,头痛目眩,心烦意乱。

舒肝颗粒于1995年正式投放市场,目前已入选《抑郁症中西医结合诊疗专家共识》、《中成药治疗抑郁障碍临床应用指南》等指南、共识。

此外,舒肝颗粒的相关学术研究结果分别于2022年6月、2022年3月发表在学术期刊《CNSNeuroscience&Therapeutics》、《JournalofEthnopharmacology》,进一步论证舒肝颗粒的内在药理机制和临床价值。

在神经类疾病市场逐渐增长的背景下,公司舒肝颗粒产品近年放量加速,2021年实现收入1.83亿元,同比增长27.62%。

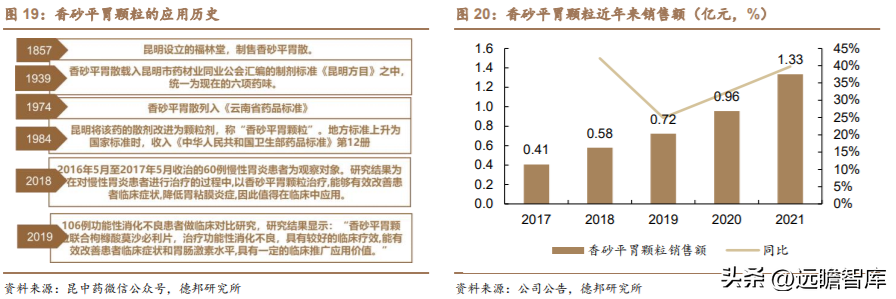

香砂平胃颗粒由来已久,适合寒湿气滞患者。

香砂平胃颗粒来源于宋代周应的《简要济众方》“平胃散”加减,功能为“健脾,温中,燥湿”。主治是“用于饮食不节,食湿互滞,胃脘胀痛,消化不良。

香砂平胃散早于1954年便收载于《昆明市人民政府卫生局审查合格国药八十一种成药配方目录》,1984年正式定名“香砂平胃颗粒。

随着公司发力营销推广、加速构建患者认知,香砂平胃颗粒近年来销售额也持续增长,2021年香砂平胃颗粒实现收入1.33亿元,同比增长39.75%。

华润三九入主后有望进一步赋能昆中药产品矩阵,发挥强协同效应。

根据华润三九发布的重大资产购买预案,收购完成后华润三九将基于自身的品牌优势赋能昆中药品牌,协同昆药集团把“昆中药1381”打造为精品国药品牌,不断提升公司的品牌知名度和辨识度。

我们认为,当前华润三九的产品矩阵丰富,拥有较强渠道资源、营销能力,在华润三九入主后,公司昆中药产品线有望进一步得到赋能并加速放量,为公司整体发展贡献新动力。

2.1.3.注射剂:限制政策边际放松,影响消退

2019年的新版医保目录中对中药注射剂的使用进行了限制,要求二级以上医院才可以使用,同时规定只能用在重症或特定病种上。

2019年注射剂产品在总营业收入中占比达到26.18%,随着公司其他版块业务陆续发力,2021年注射剂占总营业收入比已降至10.3%。

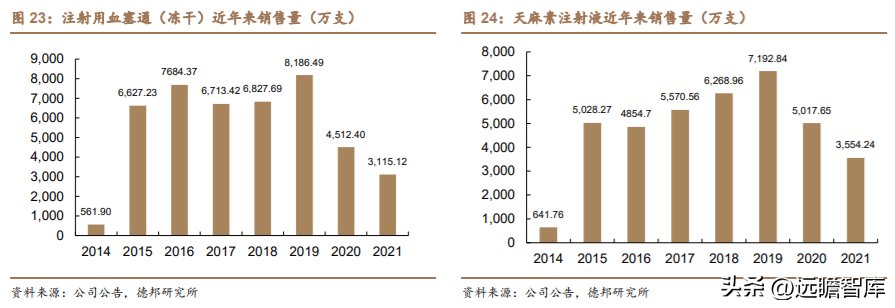

从销售量来看,2019年开始,血塞通及天麻素两款注射剂产品销量也开始大幅下滑,其中血塞通(冻干)2019年销量达到8186.49万支,2021年仅为3115.12万支,天麻素注射液2019年销量达7192.84万支,2021年仅为3554.24万支,下滑程度明显。

2.2.渠道:院外持续发力,零售渠道成为新的增长引擎

院外持续发力,零售渠道成为新的增长引擎。

渠道方面,口服产品在院外的销售额持续增加,血塞通软胶囊从2020年开始跻身中国零售药店终端心脑血管中成药top20品种。

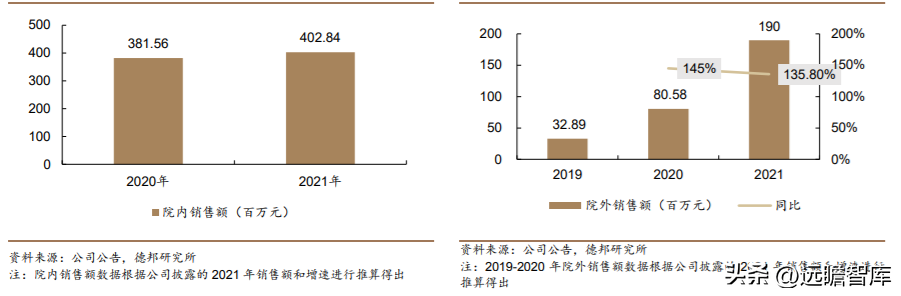

2020-2021年,零售渠道持续发力,终端覆盖数量持续提升,以血塞通软胶囊为例,2021年院内销售额4.03亿元,同比增长5.58%,零售渠道经过几年的发展,销售额从2019年的约3756万元增长至2021年的超1.9亿元,2020-2021年均实现翻倍以上的增长。

院外零售渠道已经成为拉动公司业务增长的新引擎。

图25:2020-2021年血塞通软胶囊销售情况

图26:2019-2021年血塞通软胶囊院外销售情况

3.营销改革与研发创新并行,公司迎来转型后快速发展期

3.1.“购买+推广”意愿均强,血软院外渠道有望持续快速放量

心脑血管用药市场空间广阔,院外中成药增长迅猛。

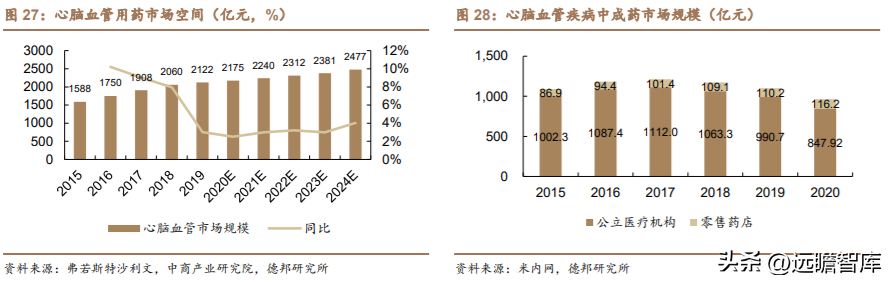

根据弗若斯特沙利文的数据,2019年,中国心脑血管用药市场空间达2122亿元,米内网数据显示2019年心脑血管用药中成药市场规模为1100.9亿元,占比51.9%。

我们结合米内网数据计算得2020年心脑血管中成药市场规模(销售额口径)为964.12亿元,其中公立医疗机构847.92亿元,零售药店116.2亿元,零售药店端的市场规模呈增长态势。

从结构上看,院外市场的规模比重在逐步增加,院内市场受到压制造成心脑血管疾病中成药市场规模萎缩。在慢病用药大规模集采的背景下,零售渠道价格亦受影响,出售集采药品对零售药店仅起到引流作用,盈利更多依靠一些具有OTC属性的药品。

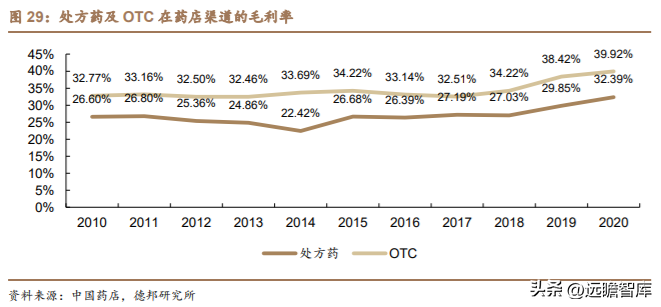

从零售药店的销售毛利率看,OTC产品的销售毛利率一直高于处方药的毛利率,OTC产品为药店带来的收益要高于处方药。

从药店经营的层面看,既要考虑客流情况,需要低毛利的品种引流,同时也要注意毛利结构的调节,保证企业的盈利能力。

从慢病用药领域来看,由于用药人群广泛,长期服药使得病人对药品熟悉,自主用药能力提升。

我们认为,心血管疾病患者在药店购买药品时,由于原来服用的化药品种经过几年的集采后,价格大幅下降,用药人群医疗费用出现一定的富余,则可能提升对以调理和预防为主的中成药品种接受度和购买意愿。

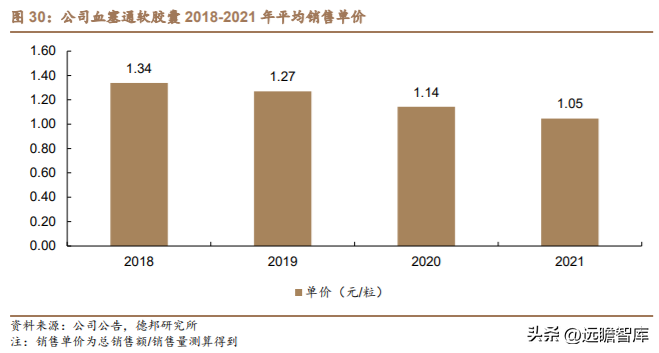

2018-2021年,公司血塞通软胶囊的销售单价在逐步降低,从2018年的1.34元/粒下降至2021年的1.05元/粒。

对于公司血塞通软胶囊品种来说,前期以院内销售为主,存在用药人群基础,近年来,在有价格降幅的影响下,院外渠道用药人群富余出来部分用药费用,一定程度上提升了购买意愿,加上类OTC属性,在渠道中属于高毛利品种,渠道则可能更具推广意愿。

在上述两个因素的影响下,公司血软产品在零售渠道有望实现快速放量。预计随着血软产品在零售渠道渗透率的进一步提升,产品有望持续放量。

3.2.主导健脾营销,促进健脾系列产品高速增长

营销方面,2020年开始,昆中药着力于“健脾”方面的营销,将脾胃系列进行宣传,倡导全民健脾意识。经过一段时间的市场培育,公司在健脾方面的营销已经具备一定的市场口碑。

相关产品方面,公司参苓健脾胃颗粒正快速放量,预计随着公司品牌力增强,全民脾胃保健意识的提升,相关产品还将维持放量趋势。

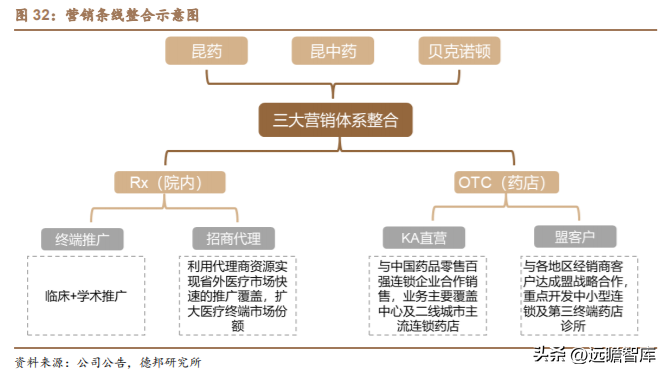

3.3.整合销售条线,院内外分开增强议价能力

2022年之前,公司营销条线是以各子公司为单独条线,相对独立,血塞通系列产品前期销售以院内为主,昆中药销售体系以院外为主,血塞通系列产品目前院外销售额已经扩大,再沿用原有的销售体系有不便之处。

2022年3月23日,昆药集团营销有限公司正式成立,将整合集团本部、昆中药、贝克诺顿三大营销团队,分成院内及院外两条线,院内通过“临床跟进+学术推广”及招商代理方式销售,连锁药店渠道通过KA直营及“盟客户”方式销售。

院内及院外销售在销售模式上有不同,分条线管理后,统一的销售平台可以增强对下游渠道的议价能力。

3.4.政策边际放松,静待注射剂品种复苏

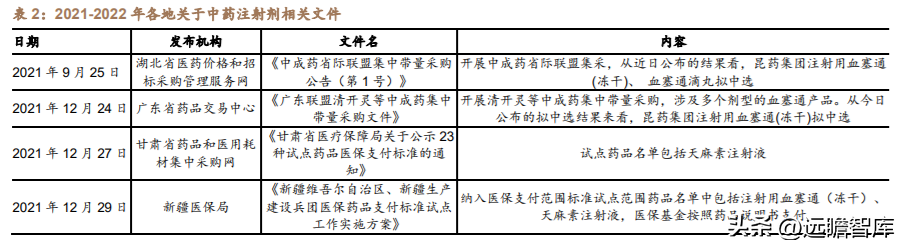

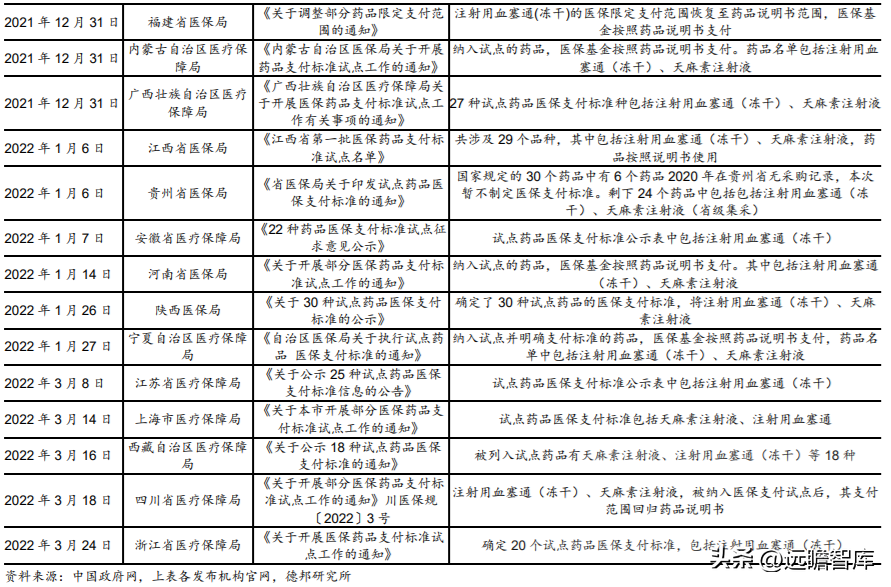

中药注射剂医保限制边际放松。2019年,新版医保目录对中药注射剂的使用进行了严格的限制,要求二级以上医疗机构才能使用,同时规定只能用在重症或者特定病种上。公司注射用血塞通(冻干)制剂受到较大的影响,销售量下滑。

2021-2022年,全国多地医保局陆续发布试点药品医保支付标准通知及相应的实施细则,医保限制边际放松。对于公司血塞通产品,由于是基药目录产品,使用机构也从二级及以上医疗机构拓宽至基层医疗机构。政策的边际放松,让公司中药注射剂品种止跌。

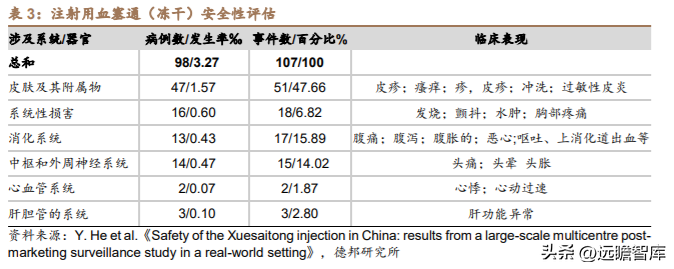

注射用血塞通(冻干)安全性得到有效验证。络泰®血塞通系列产品冻干粉针用于治疗脑卒中的药物经济学评价取得阶段性进展,安全性医院集中监测研究结果发表在CurrentMedicalResearchandOpinion(IF=2.271)。

结果表明,XST(血塞通)注射液耐受性良好,安全性良好,药物不良事件发生率低(0.5%),药物不良反应发生率低(0.33%)。

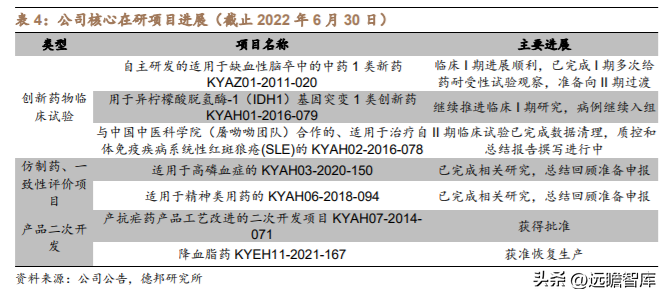

3.5.聚焦研发创新,巩固竞争护城河

研发创新是公司长期发展的核心驱动力,公司通过自主研发、投资并购、合作研发、引进代理多维度夯实研发实力。

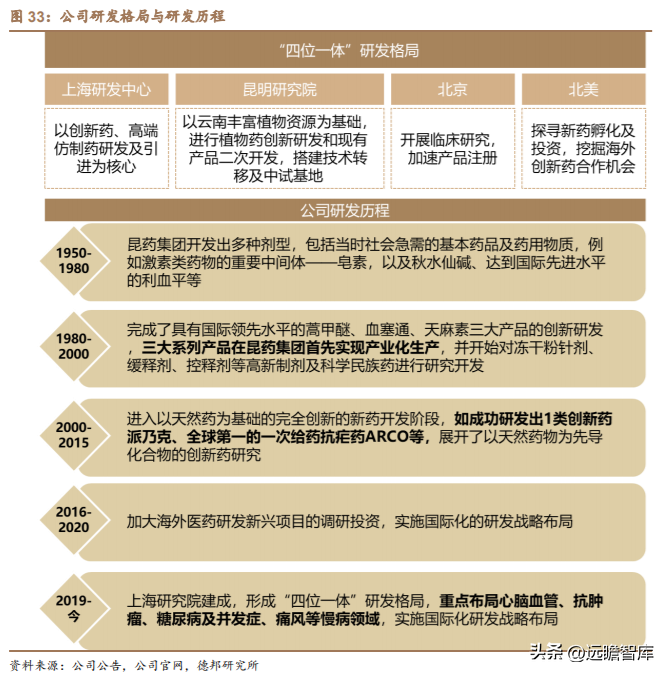

公司坚持创新驱动提升核心竞争力,一方面持续引入高端研发人才、配置国际先进研发设备,已形成昆明、北京、上海、北美“四位一体”的研发格局,为公司的长期产品管线蓄力;另一方面,公司通过投资并购、国际合作等方式布局中短期产品研发创新,加速打造“小全面”、“差异化”特色专科产品管线。

我们认为,公司持续推进研发创新,打造成熟研发体系,有助于构建公司在优势治疗领域的研发梯度和竞争壁垒,持续为公司发展提供研发创新驱动力。

4.盈利预测与估值

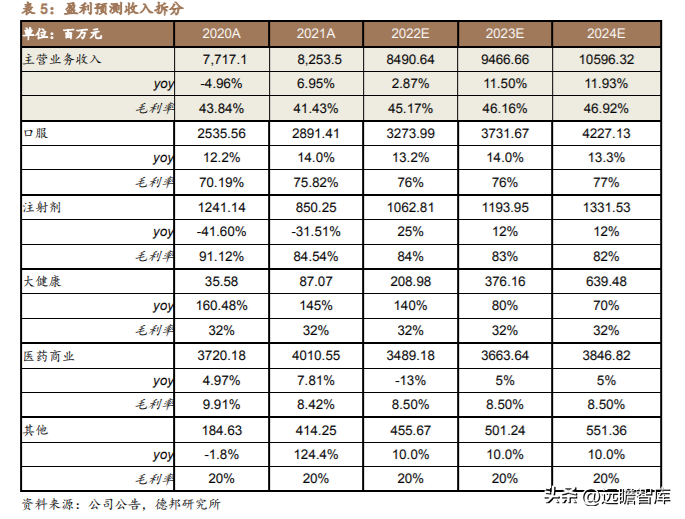

根据公司的各项业务的发展情况及行业政策的演变,我们对主要业务的发展做出如下假设:

1)口服产品是带动公司发展的主要品种,在血塞通软胶囊、参苓健脾胃颗粒、舒肝颗粒等重磅产品的拉动下,预计2022-2024年将实现13%/14%/13%的增速;

2)注射剂产品2022年迎来边际好转,预计未来2年将实现恢复性增长,预计2022-2024年将实现25%/12%/12%的增速;

3)公司在大健康版块,聚焦特色植物资源三七、青蒿,将公司在植物药领域的研发、品牌、技术优势延伸到大健康领域,进军保健、医美等高景气赛道。当前大健康相关产品目前还处于低基数阶段,增长潜力巨大,有望实现较高增速,我们预计2022-2024年将实现140%/80%/70%的增速;

4)医药商业主要是配送云南省内的基层市场,22年受疫情影响有所下滑,未来预计保持稳定,预计2022-2024年将实现-13%/5%/5%的增速。

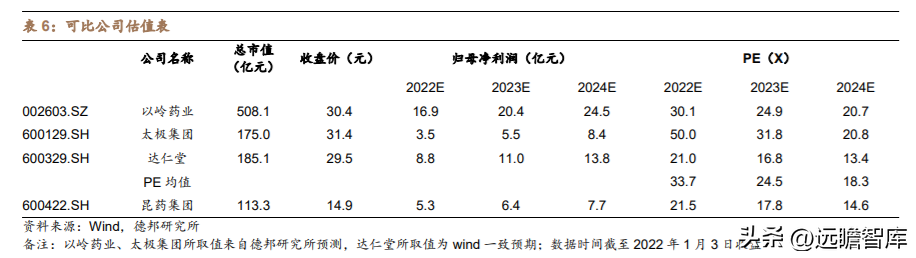

综上,预计公司2022-2024年将实现营收84.91、94.67、105.96亿元,同比增长2.87%、11.50%、11.93%。实现归母净利润5.27、6.38、7.74亿元,同比增长3.86%、21.01%、21.4%,对应2022-2023年现价PE分别为21.5x、17.8x。

5.风险提示

口服产品放量不及预期:公司口服产品放量主要在零售渠道,现阶段产品放量与渠道渗透率较低有关,后续随着渠道渗透率的提升,可能出现增长乏力的情况。

注射剂复苏不及预期:注射剂前期使用受到限制,现出现边际放松,但产品恢复有待验证,且可能出现销量不及预期情况。

新品种放量不及预期:公司现有产品渠道渗透率较高后,可能出现增长乏力的情况,需要新产品补足增量,可能出现新产品放量不及预期情况。

集采频率加快风险:集采常态化背景下,产品型企业均有集采风险,如果公司产品在集采中价格降幅过大,可能对公司业绩造成不利波动。