钠离子电池行业研究:产业链视角看钠电应用和投资机会

导读:钠电应用可期:新技术的推广需要对成本或使用感受有明显优化,钠电优势在性价比、安全性和低温性能,未来会对铅酸及 低端锂电池实现替代,预计2025年和2030年钠电需求50GWh和260GWh,但短中期对原锂电体系供应商(业绩)弹性不大。

报告出品方/作者:中信建投,马天一,许琳)

核心观点:

钠电应用可期:新技术的推广需要对成本或使用感受有明显优化,钠电优势在性价比、安全性和低温性能,未来会对铅酸及 低端锂电池实现替代,预计2025年和2030年钠电需求50GWh和260GWh,但短中期对原锂电体系供应商(业绩)弹性不大。产业链已经进入量产前夕,预计当前BOM成本0.65元/Wh,2023年或下降18%至0.54元,预计2025年到0.40元/Wh附 近,测算锂价20万以上钠电具备优势,预计远期优势线是10万,投资机会在利润分配强势环节和从零到一的环节。 底层逻辑:成本上,钠电原材料来源广、可获得性强,价格低且稳定,较锂电具备优势;性能上,依托较小的斯托克斯半径 等特点具备较好的安全性能和低温性能,考虑环境友好和安全性等优势,未来会对铅酸及低端动力电池实现替代。

需求:预计2025年和2030年钠电需求50GWh和260GWh,预计先在低速车和两轮车上应用。 成本:当前成本约0.65元/Wh,成本中电解液占比36%是最大来源,目前价格较高预计未来降本明显;对比看,理论成本值 (极限值)较铅酸和锂电下降28%和33%,测算目前钠电成本与锂价在20万时性价比持平,预计远期优势线是10万。 进度:当前理论研究已经成熟,材料体系已经定型,头部电池厂及新进入者均进入量产前夕,环节上正极材料由于结构通用, 以层状氧化物为代表的体系研发和制造的进度较成熟,负极以硬碳为代表的体系进度略慢,主要是体现在性价比和微观结构 调控优化。

钠电应用的底层逻辑

钠电应用关键看“人有我廉,人无我有”,性价比和性能优势是重要驱动

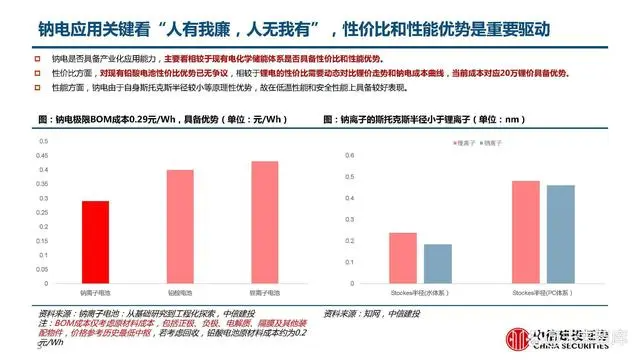

钠电是否具备产业化应用能力,主要看相较于现有电化学储能体系是否具备性价比和性能优势。 性价比方面,对现有铅酸电池性价比优势已无争议,相较于锂电的性价比需要动态对比锂价走势和钠电成本曲线,当前成本对应20万锂价具备优势。 性能方面,钠电由于自身斯托克斯半径较小等原理性优势,故在低温性能和安全性能上具备较好表现。

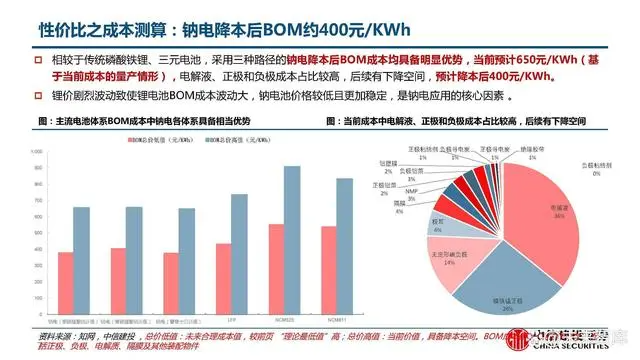

性价比之成本测算:钠电降本后BOM约400元/KWh

相较于传统磷酸铁锂、三元电池,采用三种路径的钠电降本后BOM成本均具备明显优势,当前预计650元/KWh(基 于当前成本的量产情形),电解液、正极和负极成本占比较高,后续有下降空间,预计降本后400元/KWh。 锂价剧烈波动致使锂电池BOM成本波动大,钠电池价格较低且更加稳定,是钠电应用的核心因素 。

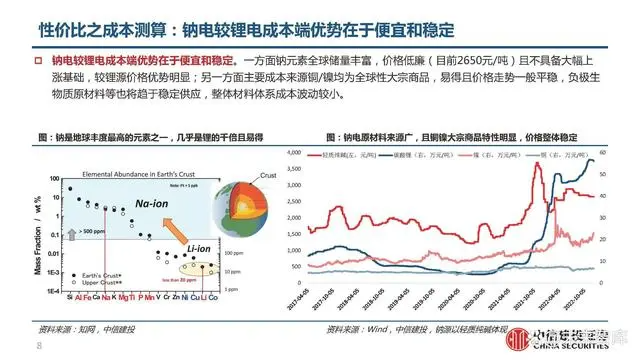

性价比之成本测算:钠电较锂电成本端优势在于便宜和稳定

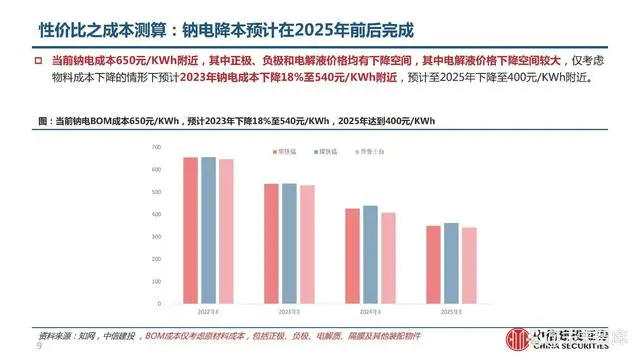

钠电较锂电成本端优势在于便宜和稳定。一方面钠元素全球储量丰富,价格低廉(目前2650元/吨)且不具备大幅上 涨基础,较锂源价格优势明显;另一方面主要成本来源铜/镍均为全球性大宗商品,易得且价格走势一般平稳,负极生 物质原材料等也将趋于稳定供应,整体材料体系成本波动较小。性价比之成本测算:钠电降本预计在2025年前后完成,当前钠电成本650元/KWh附近,其中正极、负极和电解液价格均有下降空间,其中电解液价格下降空间较大,仅考虑 物料成本下降的情形下预计2023年钠电成本下降18%至540元/KWh附近,预计至2025年下降至400元/KWh附近。

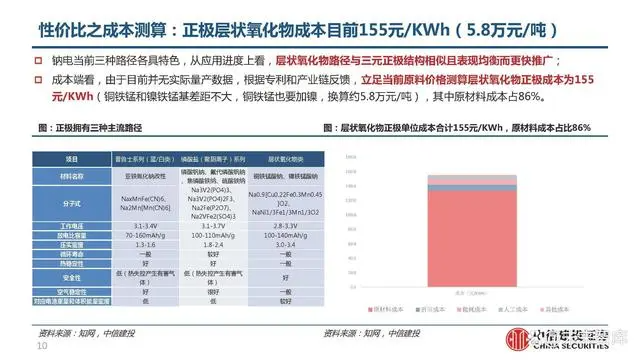

性价比之成本测算:正极层状氧化物成本目前155元/KWh(5.8万元/吨)

钠电当前三种路径各具特色,从应用进度上看,层状氧化物路径与三元正极结构相似且表现均衡而更快推广; 成本端看,由于目前并无实际量产数据,根据专利和产业链反馈,立足当前原料价格测算层状氧化物正极成本为155 元/KWh(铜铁锰和镍铁锰基差距不大,铜铁锰也要加镍,换算约5.8万元/吨),其中原材料成本占86%。不同于锂电采用石墨作为负极,无定形碳在钠电中表现出了较好的可逆比容量和循环性能,其中硬碳理论性能好,有望最先产业化。 根据原材料不同可将硬碳划分为三类,成本差距主要来自于原料及对应工艺,沥青基最低、酚醛树脂最高,立足当前原料价格树脂基 有望做到91元/KWh(约6.5万元/吨)。

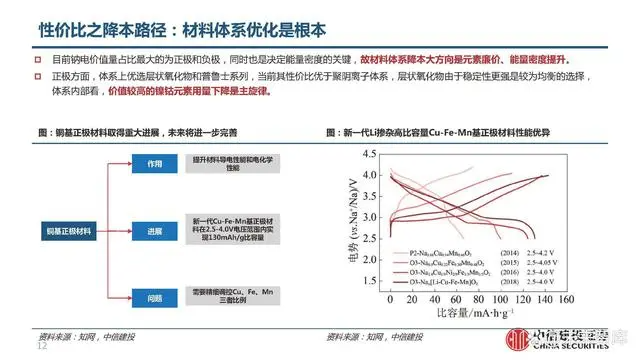

性价比之降本路径:材料体系优化是根本

目前钠电价值量占比最大的为正极和负极,同时也是决定能量密度的关键,故材料体系降本大方向是元素廉价、能量密度提升。 正极方面,体系上优选层状氧化物和普鲁士系列,当前其性价比优于聚阴离子体系,层状氧化物由于稳定性更强是较为均衡的选择, 体系内部看,价值较高的镍钴元素用量下降是主旋律。负极方面:无定形碳的应用基本定型,软碳和硬碳路径并行,但机理上看硬碳具备主流应用逻辑,硬碳原材料来源广泛,可使用酚醛 树脂、炭黑、生物质碳等,目前多家厂商已经在使用生物质碳进行降本,如椰壳等,据测算,生物质成本因企而异(原料自供等), 而相关企业基本是基于原料做产品,所以降本空间可观。

锂价敏感性测试:锂价20万以上时钠电具备性价比

钠电与锂电在某些领域应用重叠,具备竞争关系,目前锂电体系成熟,与钠电成本差异在于锂价和石墨负极价格,决 定钠电性价比和需求空间,预计2023年量产钠电BOM成本在0.54元/Wh,对应在锂价20万+时具备优势。远期看如 果钠电成本下降至0.40元/Wh,对应锂价10万+时具备优势(锂电价格到0.5以下,且考虑其他成本同步下降情形下 锂、钠差距绝对值进一步缩小,钠电成本优势可以忽略)。

性能:全面碾压铅酸,较锂电低温和安全性能优秀

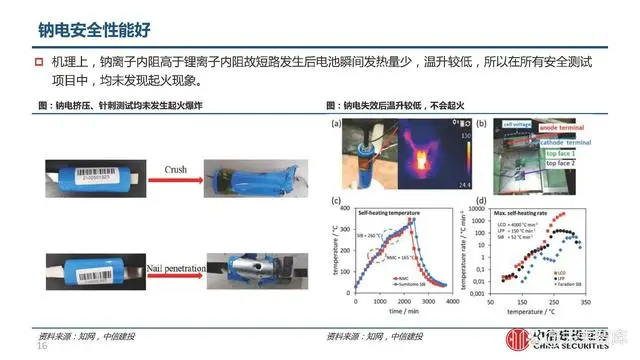

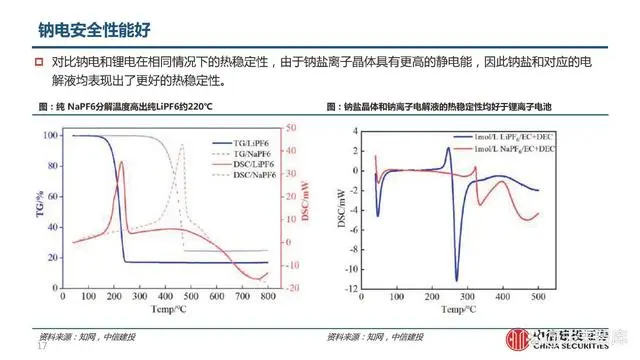

钠电安全性能好,机理上,钠离子内阻高于锂离子内阻故短路发生后电池瞬间发热量少,温升较低,所以在所有安全测试 项目中,均未发现起火现象。对比钠电和锂电在相同情况下的热稳定性,由于钠盐离子晶体具有更高的静电能,因此钠盐和对应的电 解液均表现出了更好的热稳定性。

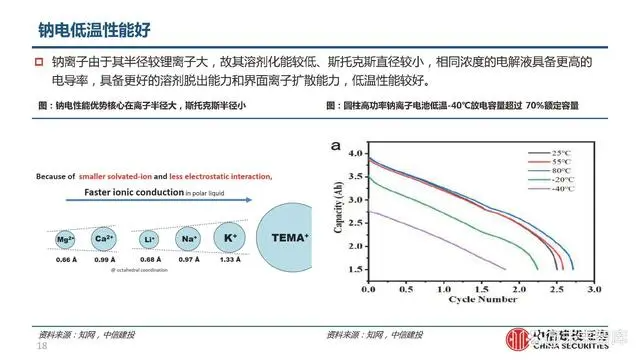

钠电低温性能好

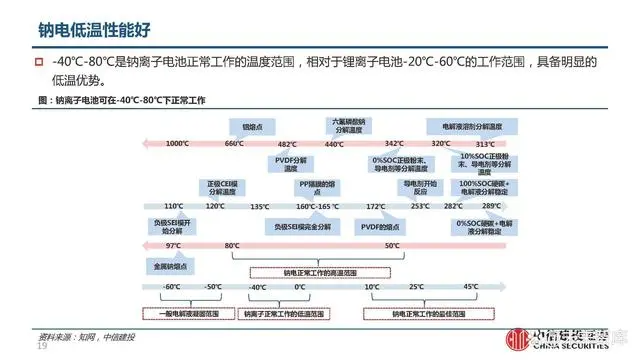

钠离子由于其半径较锂离子大,故其溶剂化能较低、斯托克斯直径较小,相同浓度的电解液具备更高的 电导率,具备更好的溶剂脱出能力和界面离子扩散能力,低温性能较好。-40℃-80℃是钠离子电池正常工作的温度范围,相对于锂离子电池-20℃-60℃的工作范围,具备明显的 低温优势。

钠电产业链应用进度

理论研究进度:储备深厚,体系成熟

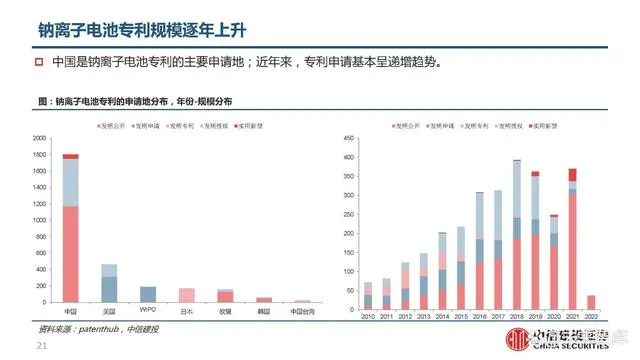

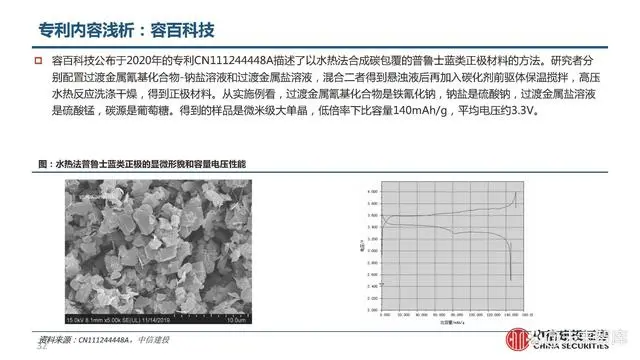

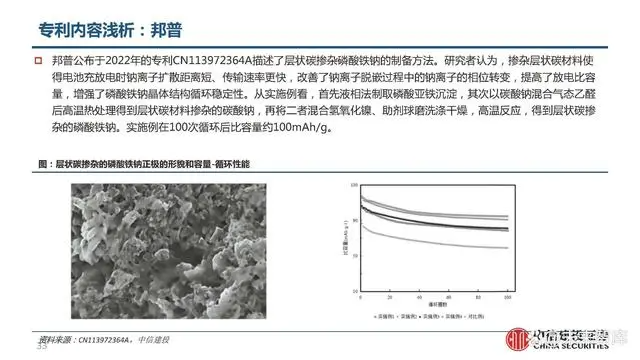

钠离子电池专利规模逐年上升,中国是钠离子电池专利的主要申请地;近年来,专利申请基本呈递增趋势。钠离子电池专利申请人广泛,钠离子电池专利的主要申请人包括车企、电池企业、材料企业和科研院所。钠电技术进展概括:万事俱备,东风吹拂,可以看出,钠离子电池专利内容丰富,布局者众多,最关键的内容是电池材料,尤其是正极材料。 以当前实现的正极材料比容量、对钠电压等性能指标,结合负极性能推断,钠离子电池单体的能量密度达到磷酸铁锂水平仍有相当难度。 电池材料层面的技术路线确定(至少是几条相对主流的材料路线确定)、生产工艺优化、成本控制等内容还需要大量工作加以夯实。

实际进度科研院所携手产业百花齐放

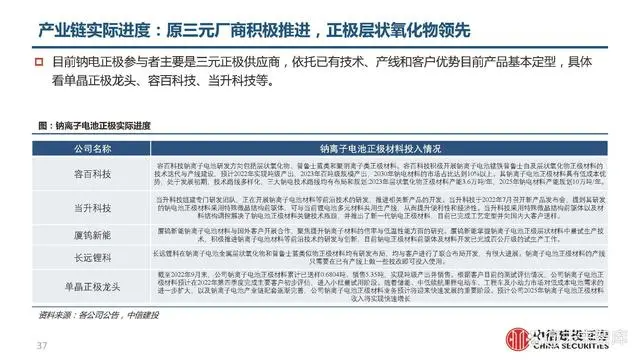

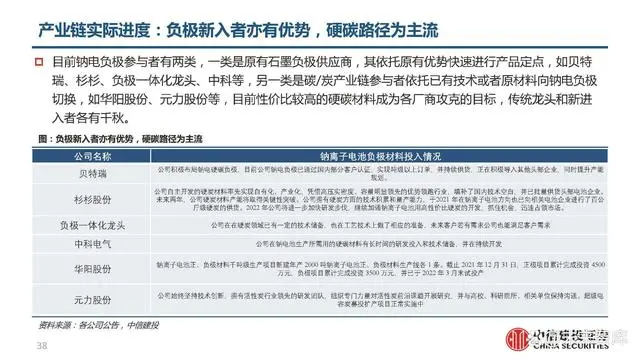

产业链实际进度:原三元厂商积极推进,正极层状氧化物领先,目前钠电正极参与者主要是三元正极供应商,依托已有技术、产线和客户优势目前产品基本定型。产业链实际进度:负极新入者亦有优势,硬碳路径为主流,目前钠电负极参与者有两类,一类是原有石墨负极供应商,其依托原有优势快速进行产品定点。另一类是碳/炭产业链参与者依托已有技术或者原材料向钠电负极 切换,目前性价比较高的硬碳材料成为各厂商攻克的目标,传统龙头和新进 入者各有千秋。

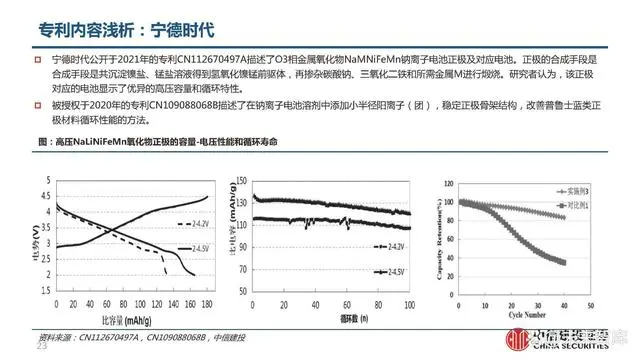

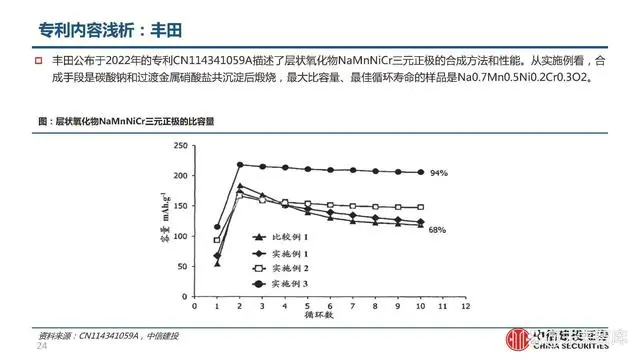

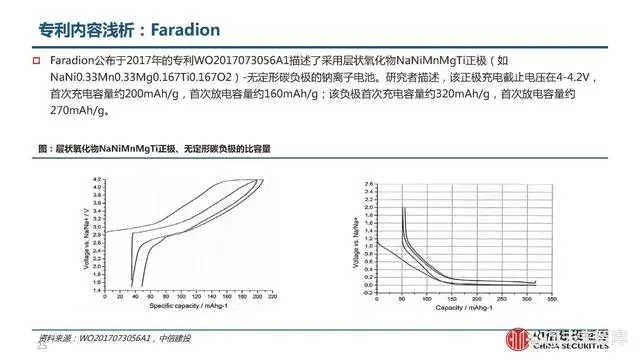

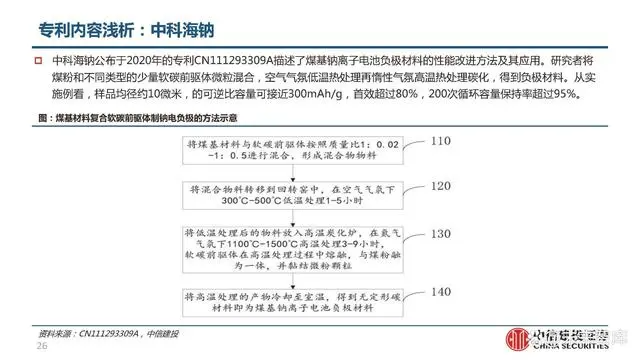

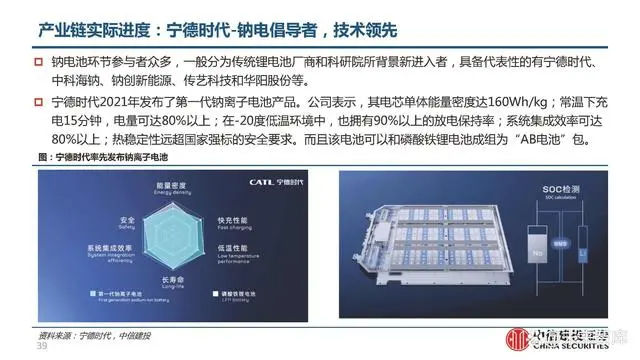

产业链实际进度:宁德时代-钠电倡导者,技术领先

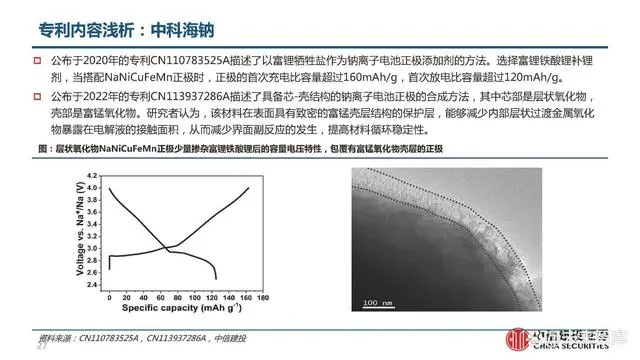

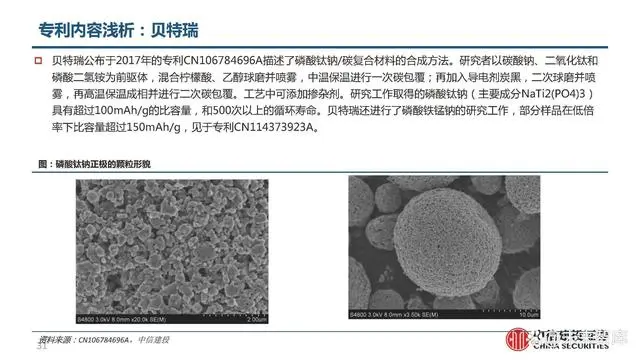

钠电池环节参与者众多,一般分为传统锂电池厂商和科研院所背景新进入者。宁德时代2021年发布了第一代钠离子电池产品。公司表示,其电芯单体能量密度达160Wh/kg;常温下充 电15分钟,电量可达80%以上;在-20度低温环境中,也拥有90%以上的放电保持率;系统集成效率可达 80%以上;热稳定性远超国家强标的安全要求。而且该电池可以和磷酸铁锂电池成组为“AB电池”包。产业链实际进度:中科海钠-研究实力深厚,产业探索积极,源自中科院的中科海钠在钠离子电池的基础材料以及电芯、系统层面进行了非常具有前瞻性的探索。除底层 科技方面的积淀外,其在两轮电车、低速电车和储能等应用领域均有示范产品。

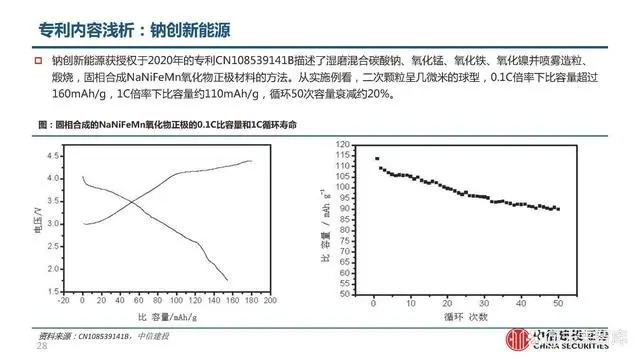

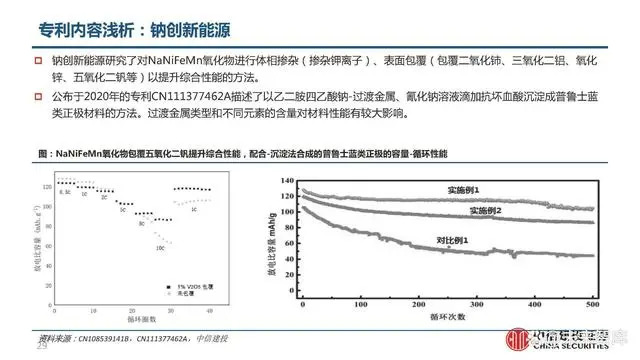

产业链实际进度:钠创新能源-背靠交大,全面布局

钠创新能源成立于2012 年,具备钠离子电池正 极、电解液、电池制造 以及系统集成与管理的 相关技术。 2022年10月25日,全 球首条万吨级钠离子电 池正极材料生产线投运 ,完成0.3万吨正极和 0.5万吨电解液的生产工 艺包设计。 目前正极材料及电解液 已经在20余家电池制造 企业进行验证。

钠电投资方向

空间测算

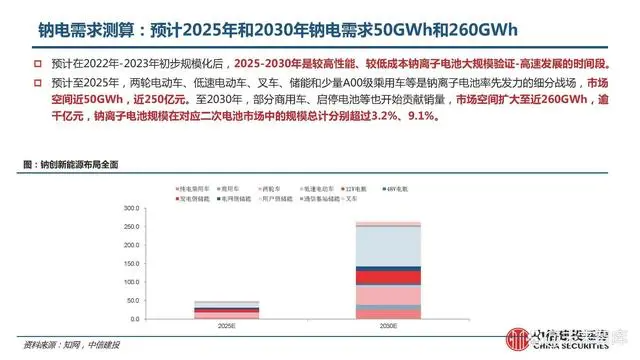

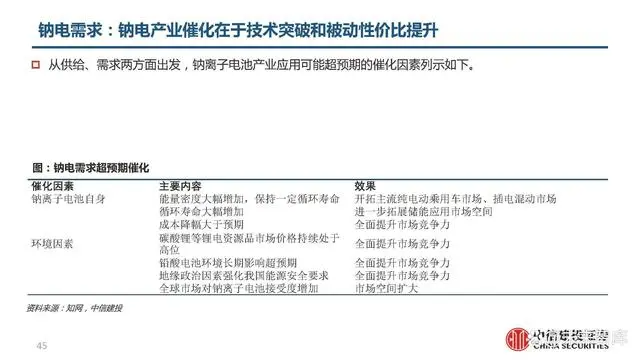

钠电需求测算:预计2025年和2030年钠电需求50GWh和260GWh,预计在2022年-2023年初步规模化后,2025-2030年是较高性能、较低成本钠离子电池大规模验证-高速发展的时间段。 预计至2025年,两轮电动车、低速电动车、叉车、储能和少量A00级乘用车等是钠离子电池率先发力的细分战场,市场 空间近50GWh,近250亿元。至2030年,部分商用车、启停电池等也开始贡献销量,市场空间扩大至近260GWh,逾 千亿元,钠离子电池规模在对应二次电池市场中的规模总计分别超过3.2%、9.1%。

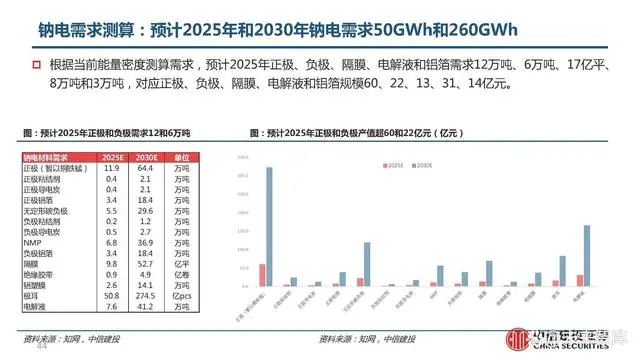

根据当前能量密度测算需求,预计2025年正极、负极、隔膜、电解液和铝箔需求12万吨、6万吨、17亿平、 8万吨和3万吨,对应正极、负极、隔膜、电解液和铝箔规模60、22、13、31、14亿元。

利润分配强势和从零到一的环节

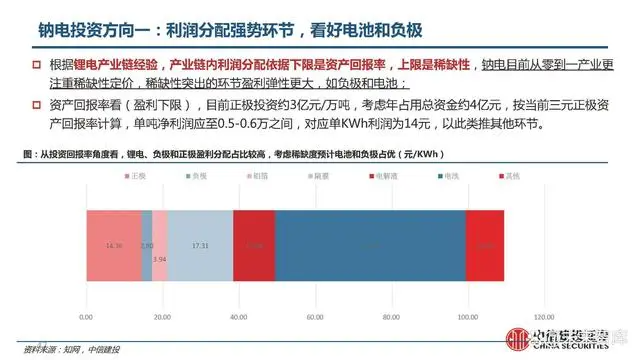

钠电投资方向一:利润分配强势环节,看好电池和负极,根据锂电产业链经验,产业链内利润分配依据下限是资产回报率,上限是稀缺性,钠电目前从零到一产业更 注重稀缺性定价,稀缺性突出的环节盈利弹性更大,如负极和电池; 资产回报率看(盈利下限),目前正极投资约3亿元/万吨,考虑年占用总资金约4亿元,按当前三元正极资 产回报率计算,单吨净利润应至0.5-0.6万之间,对应单KWh利润为14元,以此类推其他环节。

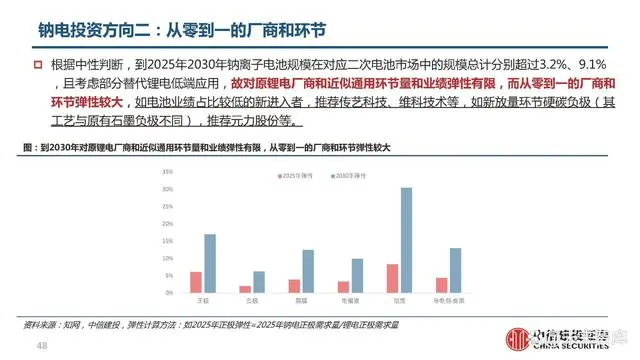

钠电投资方向二:从零到一的厂商和环节

根据中性判断,到2025年2030年钠离子电池规模在对应二次电池市场中的规模总计分别超过3.2%、9.1% ,且考虑部分替代锂电低端应用,故对原锂电厂商和近似通用环节量和业绩弹性有限,而从零到一的厂商和 环节弹性较大,如电池业绩占比较低的新进入者,如新放量环节硬碳负极(其 工艺与原有石墨负极不同)。

报告节选: