氢燃料电池产业的发展态势和投资布局

导读:2022年3月,国家发布《氢能产业发展中长期规划(2021-2035年)》,从氢能的细分领域来看,氢燃料电池有望率先成为产业应用突破口。

2022年3月,国家发布《氢能产业发展中长期规划(2021-2035年)》,从氢能的细分领域来看,氢燃料电池有望率先成为产业应用突破口。当前氢燃料电池的整个相关行业仍处于初期起步阶段,下游应用场景主要集中在氢燃料电池汽车行业,产业发展高度依赖于产业支持政策及补贴政策,这一点类似于锂离子电池发展初期。氢燃料电池的产业现状是怎样的?未来沿着什么轨迹发展?如何进行产业投资和布局?带着这些问题,我们今天来解构一下氢燃料电池产业。

一、氢燃料电池是什么

氢能的利用已有很长的历史,当前氢能之所以受到热捧,主要是燃料电池技术的突破,可以将氢能直接生成电能、热能等清洁新能源。氢燃料电池有多种类型,依据电解质的不同,可将燃料电池分为碱性燃料电池、磷酸型燃料电池、熔融碳酸盐燃料电池、固体氧化物燃料电池及质子交换膜燃料电池等。

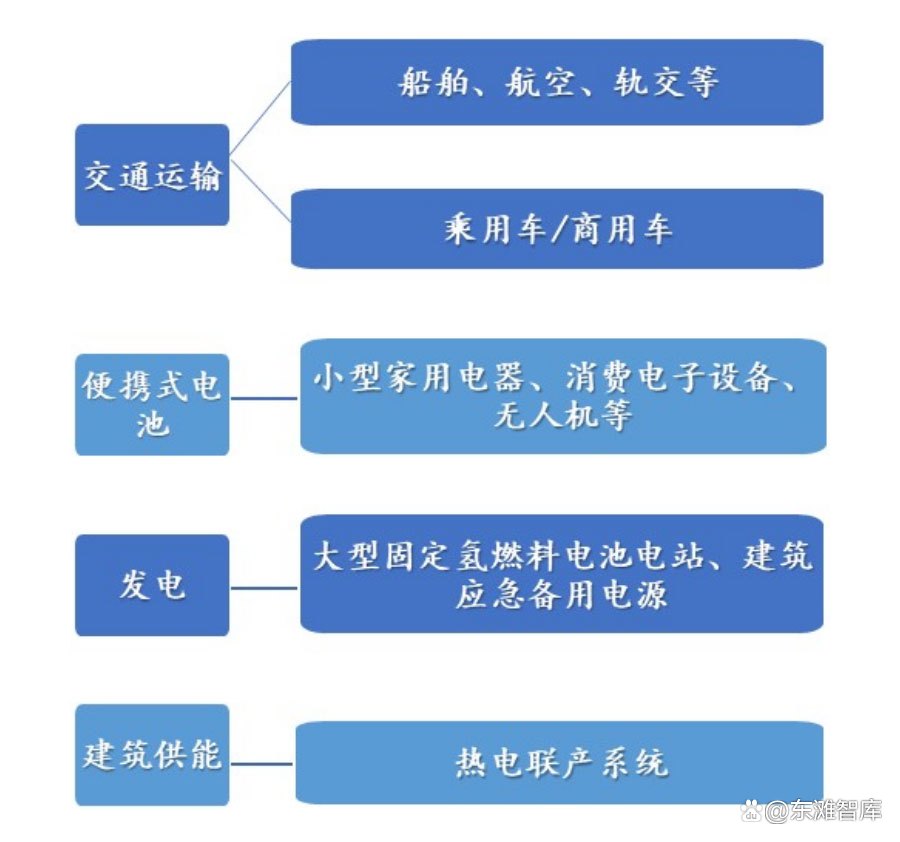

氢燃料电池的下游应用十分广泛,除了交通运输领域,还包括便携式电池、发电、建筑储能以及工业、军事等领域。在交通运输领域主要用于乘用车、商用车(轻卡、中重卡、客车等)道路运输领域;还应用于船舶、航空、轨交等其他交通运输领域。在便携电池领域主要应用在小型家用电器、消费电子设备、无人机等方面。发电领域主要用于大型固定氢燃料电池电站、建筑应急备用电源等。

燃料电池在交通领域成长性最强,道路车辆与当前燃料电池发展方向相匹配,其中商用车存在较多相对固定路线的场景,对加氢站等基础设施需求较少,更适合当前燃料电池技术特点与产业基础,因此商用车成为当前氢燃料电池汽车的主要发展重点。

在市场空间更大的乘用车领域,我国也有一些车企有所突破,比如上汽大通率先实现氢能源MPV的批量交付,长安深蓝SL03氢燃料电池汽车正式上市,东风推出燃料电池乘用车东风氢舟H2·e,海马汽车推出第三代氢燃料电池汽车7X-H,一汽全新红旗H5燃料电池汽车完成研发……

二、氢燃料电池的产业链

氢燃料电池是将氢气和氧气的化学能直接转换成电能的发电装置,有助于实现氢能的移动化、轻量化和大规模普及。氢燃料电池产业链主要由上游原材料、中游集成以及下游应用端组成,产业链较长,参与方众多。上面已介绍了氢燃料电池的下游应用,下面重点看下中游集成和上游原材料领域。

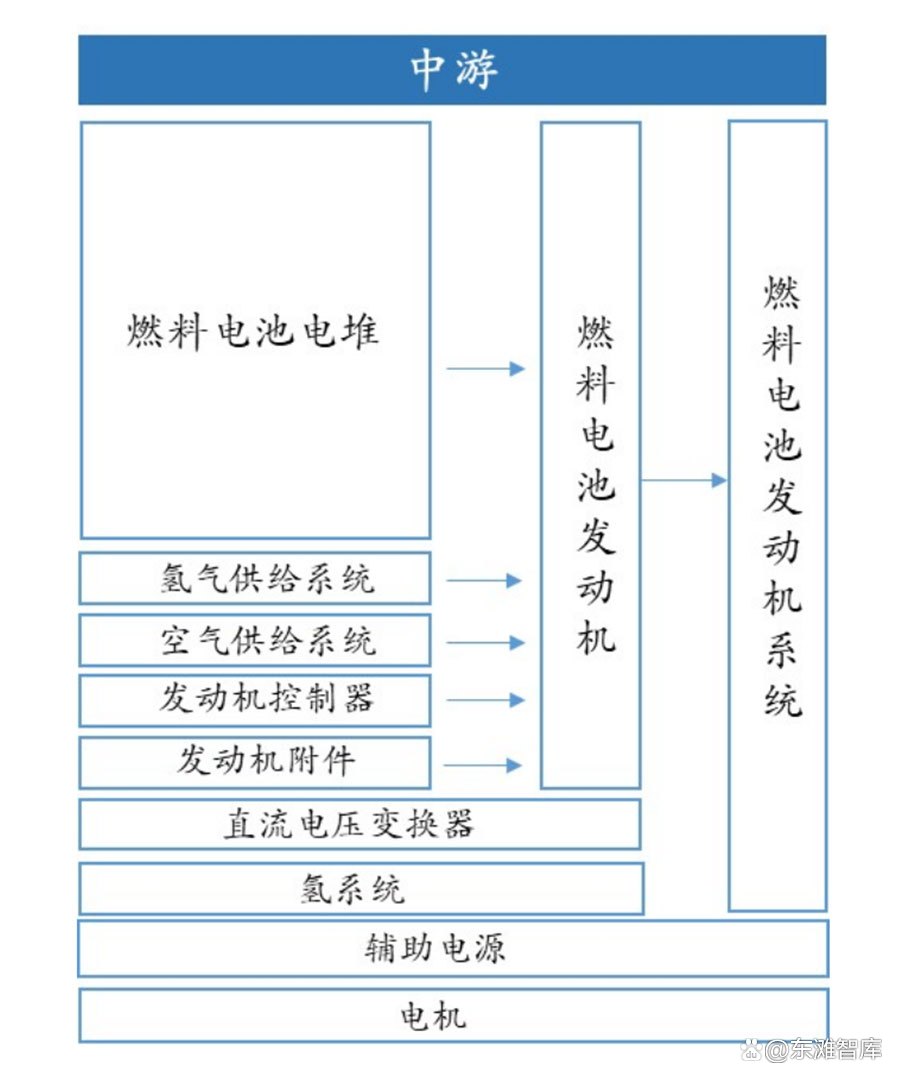

中游为燃料电池发动机系统及电堆集成行业,燃料电池发动机系统主要由燃料电池发动机、直流电压变换器、氢系统等构成,其中燃料电池发动机主要部件包括燃料电池电堆、氢气供给系统、空气供给系统、发动机控制器、发动机附件等。

上游主要是膜电极、双极板、集流板、密封圈、端板、氢气循环系统、喷射器、空压机、空气过滤器、芯片、控制软件、传感器、电容、电感、高压储氢瓶、各类管阀件、动力电池、转子、定子、轴承等发动机零部件生产制造。

三、全球氢燃料电池产业发展

目前全球主要国家将氢燃料电池方面的研究重点,放在氢燃料电池系统、组件、燃料电池控制技术、氢的生产与存储、固体聚合物燃料电池等方面。美、日、德、英等先发国家在各方面发展相对均衡,均有发明专利,我国在1998年才出现首个氢燃料电池发明专利,目前在氢燃料电池系统、组件、燃料电池控制技术等技术方向具有少量发明专利,但整体上看,我国所掌握的氢燃料电池核心技术和综合体系,与领先国家还有较大的差距。

从企业研发来看,日本丰田汽车、本田汽车,美国联合技术、通用电器、加拿大巴拉德动力系统、德国DBB等一些氢燃料电池代表企业在氢燃料电池系统、电池组件与加工、控制技术、固体聚合物燃料电池等方面世界领先,而我国企业尚未上榜。未来氢燃料电池将朝着两大重点方向发展。

第一个重点研发方向是关键材料与核心组件的性能及产能提升。目前我国氢燃料电池系统的国产化程度已从2017年的30%提高到2020年的60%。在膜电极、BPs、氢气循环泵、空气压缩机、GDL、PEM、催化剂等核心组件和关键材料领域,能够进行小规模生产。预计到2025年,金属BPs可完全国产化,空气压缩机进入小规模自主生产阶段;碳纤维制备技术有望取得突破,大电流密度条件下的GDL水气通畅传质问题有望得到解决。

第二个重点研发方向是降低生产成本。随着技术进步、生产规模的扩大,氢燃料电池系统的成本必然会下降,未来10年生产成本预计将下降50%。需要重点发展低成本、低Pt或无Pt的电催化剂,低成本、轻薄型、高性能复合材料BPs,尽快发布产业政策和技术规范,在条件成熟区域扩大燃料电池系统生产规模。

四、中国氢燃料电池产业格局

随着北京、上海、广东、河南、河北等“3+2氢燃料电池汽车示范城市群”逐步落地,燃料电池汽车市场需求扩大,整体氢燃料市场热度大涨,燃料电池装机量大幅度上升,2017年到2019年氢燃料电池装机量大幅增长,2019年氢燃料电池装机量为128.1MW(兆瓦),2020年受疫情影响,氢燃料电池装机量有所下降。

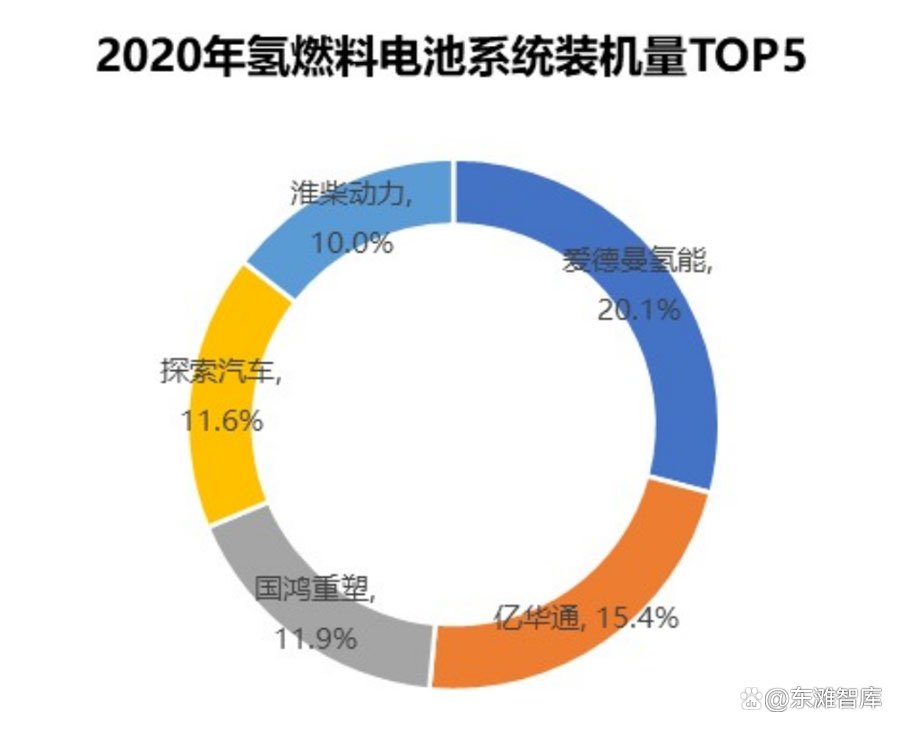

在2020年氢燃料电池系统装机量中,爱德曼氢能占比最多,装机量占20.1%;位列第二的亿华通占15.4%,第三名国鸿重塑占11.9%,探索汽车占11.6%,淮柴动力占10%,这五家企业装机量占了中国氢燃料电池系统装机量的69%,氢燃料电池行业龙头企业占市场主导地位,头部效应初具规模,市场集中度较高。

从市场主体来看,氢燃料电池产业领域主要有三类企业。

第一类是电堆及系统集成企业,具备自主开发和生产能力,依托电池和发动机的经验积累去布局燃料电池,发展速度较快。比如新源动力、亿华通、重塑科技和国鸿氢能等系统集成公司;以新源动力、神力科技、大洋电机和明天氢能为代表的自主研发型电堆厂商;以广东国鸿、潍柴动力、南通百应为代表的引进国外成熟电堆技术型的电堆厂商。

第二类是国内知名的车企,凭借汽车市场资源和汽车生产制造实力,开始进军上游的电池系统,谋求核心技术的自主掌控。比如上汽集团,已经将电池技术应用于上汽荣威;长城计划2022年推出氢车;此外,国际代表车企有丰田、奥迪、宝马、戴姆勒、通用等。

第三类是关键材料和零部件企业,这类企业目前数量较少,主要是聚焦于关键技术的研发攻关及生产。比如发展双极板的威孚高科、安泰科技、宗申动力等;质子交换膜领域的苏州科润、东岳集团、新源动力等;空压机及氢气循环装置领域的雪人股份、汉钟精机、鲍斯股份、冰轮环境、东德实业等;专注催化剂领域的龙蟠科技、贵研铂业、科力远等。

五、中国氢燃料电池产业的布局分析

目前,氢燃料汽车市场主要受支持政策左右,主要落位在氢燃料电池汽车示范城市群。氢燃料电池企业在选址过程中,重点考虑在氢源充足、交通便利、相关政策支持力度大、科研院所和研发机构数量多、创新与人才优势领先,以及加氢站基础设施分布广泛、有行业龙头企业等燃料电池产业基础较好的地区布局。

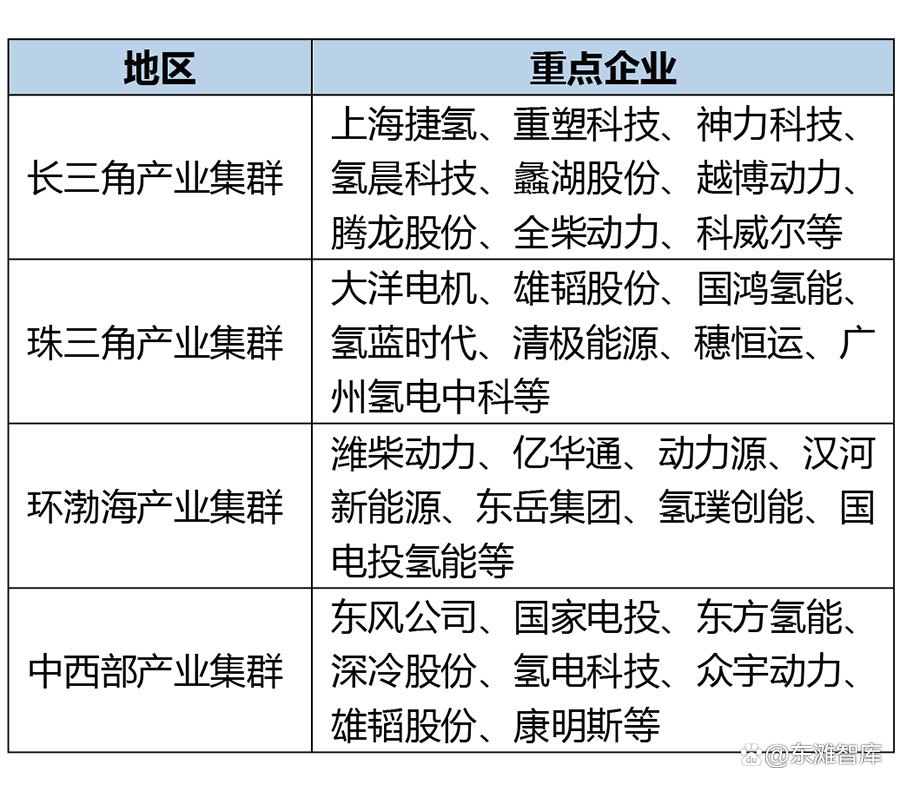

目前在区位、政策、创新、产业基础等因素的驱动下,国内已经形成了长三角、环渤海、珠三角、中西部地区等氢燃料电池产业集群,并围绕当地研发情况及工业基础形成了各自的产业配套及商业应用模式。北京、上海、广州、佛山、苏州、武汉、成都、潍坊、淄博、张家口等城市形成了氢燃料电池产业集聚区。

氢燃料电池产业重点企业

链接:北京亿华通

北京亿华通成立于2012年,前身为北京清能华通科技发展公司,是国内领先的燃料电池系统制造商,拥有设计、研发、制造燃料电池系统包括核心零部件燃料电池电堆的能力,产品主要面向商用应用(客车或货车)。

亿华通拥有200多名研发人员组成的研发团队,领导或参与制定37项燃料电池系统的国家或行业标准。公司已经持续迭代开发30kW、40kW、50kW、60kW、80kW及120kW型号燃料电池系统,2021年底发布国内首款240kW车用燃料电池系统。

亿华通与国内商用车企北汽福田、宇通客车、吉利商用车等车企建立长期合作关系,与国外丰田及北汽福田合作开发燃料电池系统客车,用于2022年冬奥会赛事交通服务客车。2021年亿华通与20家商用车制造商建立合作关系,成为福田、宇通燃料电池汽车的第一供应商。

亿华通构建“点-线-面”的战略布局,在燃料电池示范城市群中选择重点城市落地,目前在北京、张家口、淄博、上海、武汉、成都等城市已有产业布局,涉及燃料电池发动机核心技术研发、系统集成、工艺设计、批量化生产等环节。