北京通州奖励S基金落户,最高3000万

导读:本月《通州区支持基础设施领域不动产投资信托基金(REITs)发展措施(试行)(征求意见稿)》和《通州区支持私募股权二级市场基金集聚发展措施(试行)(征求意见稿)》(简称:《S基金十条》)征求意见稿正式公布。

这一次,通州率先向S基金伸出了橄榄枝。

投资界--解码LP获悉,本月《通州区支持基础设施领域不动产投资信托基金(REITs)发展措施(试行)(征求意见稿)》和《通州区支持私募股权二级市场基金集聚发展措施(试行)(征求意见稿)》(简称:《S基金十条》)征求意见稿正式公布。

据悉,通州区S基金支持政策针对落地、交易等10个方面给予奖励,覆盖管理机构GP和LP、托管银行、中介服务等机构。其中最为引人注目的是,该措施提出给予新设立的S基金管理机构和合伙人最高不超过3000万元一次性开办支持。

各地开始奖励S基金落户,最高3000万

早在去年,北京成为国内首个基金份额转让落地的试点城市。

今年2月,北京城市副中心官方发布平台宣布,《通州区支持私募股权二级市场基金集聚发展措施(试行)》(简称《S基金十条》)《通州区支持基础设施领域不动产投资信托基金(REITs)发展措施(试行)》(简称《REITs十条》),已获原则通过。现在,征求意见稿正式公布。

其中较为吸引人的内容是:在通州区设立、注册等各类S基金,对注册资本不低于5000万元的公司制S基金管理企业、S基金合伙人,按照实缴资本的1%、最高不超过3000万元给予一次性开办支持,并视其综合贡献情况予以扶持。

根据交易结算的基金份额或受让股权规模对S基金管理企业给予分档扶持。

具体来看:1亿元(含)-3亿元的部分,按1%给予资金扶持;3亿元(含)-5亿元的部分,按1.5%给予资金扶持;5亿元及以上投资部分,按2%给予资金扶持。扶持资金合计最高不超过2000万元,按照2:2:6的比例分别在其达到交易规模条件、持有基金份额增值超过50%、基金份额全部转让或股权退出并增值时兑现(若未及增值50%即退出,按照2:8的比例兑现)。

对于S基金合伙人中存在非公司制或非通州区注册企业的,扶持资金按其在通公司制合伙人实际出资及交易金额占该S基金募集及交易金额的比例予以支持。

S基金管理企业管理运营多只S基金的,基金份额转让规模按累计数额计算,扶持资金按单只基金实际交易金额占多只基金实际交易金额总数的比重计算并给予支持。

此外,征求意见稿还提出项目引进支持,对引导被投企业或基金迁址通州的S基金管理企业,参照招商中介奖励办法按引进项目综合贡献情况、单个年度不超500万元给予支持。

按照征求意见稿,对中介服务机构撮合基金份额成交规模超过5亿元的,给予最高不超过50万元的扶持。

而对S基金管理企业受托管理的QFLP/QDLP符合规定的,对其管理运营试点基金中QFLP或QDLP等获批额度每满人民币1亿元(或等值外币)的,结合其综合贡献给予不超过50万元的一次性资金扶持。

对S基金管理企业高级管理人员,S基金自然人合伙人,金融人才等也提出相应的贡献激励及综合服务支持。

为何落户通州区?据了解,通州作为北京城市副中心,集中了各类优惠政策、优质资源,是许多试点政策的先导区,为各类经济体在这片沃土上释放活力构建了良好的生态基础,是S基金落地先行的最佳区域。

其实北京正在积极探索S基金。今年4月,北京S基金市场首支做市基金落地。据悉,北京科创接力私募基金管理公司(简称:接力基金管理公司)正式注册落地城市副中心运河商务区,目标交易规模为200亿人民币。值得关注的是,该基金还将申请作为北京市QFLP(合格境外有限合伙人)持牌主体。

资料显示,接力基金管理公司由北京市地方金融监督管理局联合由中国科学院投资的国科嘉和发起,聚焦于科创行业,专注S市场的私募股权基金。

政府引导基金对S基金热情高涨

S基金的火爆情况有目共睹。

除北京外,上海也来了。去年11月,证监会批复同意在上海区域性股权市场开展私募股权和创业投资份额转让试点,这意味着上海成为继北京之后,第二个拥有国内S基金公开交易平台的城市。

与此同时,上海也在积极推出多项支持S基金发展的政策。不久前,《关于支持上海股权托管交易中心开展私募股权和创业投资份额转让试点工作的若干意见》(简称《若干意见》)也正式发布,其中14条措施支持S基金交易所试点。

值得一提的是,这次上海明确了国有基金转让定价依据。对于巨量等待退出的政府引导基金而言,这无疑是一次振奋的探索。消息一出,国内某城市政府引导基金一度深夜召开内部会议,组织团队学习上海S基金设立的具体细节和框架。据内部人员透露,他们一直在寻求设立S基金的契机。

为何地方政府LP如此在意S基金?

清科创业(01945.HK)旗下清科研究中心发布《2022年中国政府引导基金发展研究报告》显示,截至2022年上半年,我国共累计设立2,050支政府引导基金,目标规模约12.82万亿元人民币,已认缴规模约6.39万亿元人民币。这意味着,政府引导基金已经成为中国最大的人民币LP群体。

但现在,一些早期设立的政府引导基金已进入退出期。现实是绝大多数GP退出过度依赖IPO,但这并不能覆盖引导基金的退出需求。

今年是极其困难的一年。IPO上市破发成为常态、一二级市场估值倒挂对形势下,S基金的出现为LP和GP追求共同利益提供了一种方式。虽然和国外相比,我国的S基金的交易还不算活跃,第三方中介、交易所等配套支持体系还不完善,估值、定价等关键交易环节仍未打通。但S基金灵活的退出方式,某种程度上是“调节市场温度的一个阀门”。

此前,证监会市场监管二部主任王建平曾在公开演讲中表示,“发挥合力,共同推动私募基金份额转让试点行稳致远”。截至今年8月底,预计新设S基金超过500亿元。

为了提高效率,解决退出之困,各地地方政府开始尝试主导设立S基金。今年5月底,南京首支市区联动、市场化运作S基金紫金建邺S基金在金鱼嘴基金大厦举行签约仪式。该S基金由南京市创新投资集团和建邺高投集团联合发起,总规模10亿元,主要出资人包括南钢股份、东南基金、盛景嘉成、天心投资等。该市场化S基金将瞄准存量私募股权投资基金份额的交易机会,投资优质基金的二手份额,探索政府引导基金退出路径。

目前,S基金依然是一场“信息不对称”的游戏。毕竟,这个市场上的优质标的永远稀缺。要想做好S基金,于买方卖方而言,除了既要懂产业又懂一级市场的运行规则外,“重要的是静下心来去做项目尽调,不要抱着‘捡漏、寻找接盘侠’的心态”,北京某VC合伙人如是提醒。

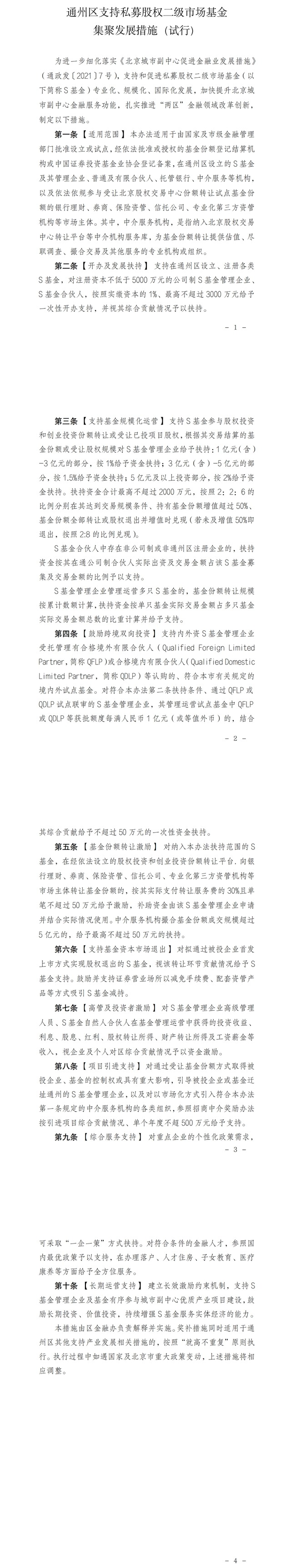

附:《通州区支持私募股权二级市场基金集聚发展措施(试行)》