重阳投资王庆:逆向布局,看好这三类投资机会!

导读:11月1日,由中国基金报主办的“2022中国私募峰会”在线上举行,重阳投资董事长王庆在峰会上发表了名为《全球经济变局下的资本市场新常态》的主题演讲,谈到了过去两三年来“全球经济正在经历一次范式转变”,从“三低一高”转向“一低三高”。

记者 吴君 陈橹帆 整理

11月1日,由中国基金报主办的“2022中国私募峰会”在线上举行,重阳投资董事长王庆在峰会上发表了名为《全球经济变局下的资本市场新常态》的主题演讲,谈到了过去两三年来“全球经济正在经历一次范式转变”,从“三低一高”转向“一低三高”。他认为,未来中国经济有望向全球经济的“新常态”方向收敛。当前市场整体表现低迷,基于逆向布局的思路,敢于维持相对较高的仓位,保持足够高的风险敞口。

核心观点

1、几年前全球经济的典型特点是“三低一高”:三低就是低增长、低通胀、低利率;一高就是高债务。

2、过去两年左右的时间,这个常态均衡似乎正在被打破。全球经济从“三低一高” 演变成“一低三高”:低增长、高通胀、高利率、高债务。

3、这些突发性因素似乎仅仅是催化了更深刻的长期变化,而这些长期变化的核心内容则是:全球经济在供给层面出现了低碳转型以及在制度层面出现了逆全球化的趋势。

4、利率高企,这就意味着债券的投资价值重新显现了。有分析人士认为,美国的长期债券已经出现了“一代人一遇”的投资价值。

5、低碳转型是对存量生产方式的一种颠覆性冲击,而逆全球化则会导致全球产业链的重构,这也是对现有供给体系的颠覆性冲击。这两者都会导致增长的波动性加大,使基于均值回归原理的传统价值投资策略,得以复活并再现威力。

6、由于利率水平的高企,资本市场对成长股不再会任性地给出非常高的估值溢价,而是强调高质量的成长,即从之前的“growth at all cost ”到现在的“high quality growth”。

7、看好三类投资机会:一是未被市场充分关注的细分行业成长股。二是估值回到合理区间的蓝筹股。三是受疫情影响的行业即所谓疫情受损公司。

8、至于当前炙手可热的新能源板块,我们认为当前估值偏高,短期要警惕过度交易、拥挤的风险。但从一个长期的视角,非常认可新能源以及新能源汽车这两个赛道。

演讲实录

各位参会嘉宾大家好,非常荣幸参加“2022中国私募峰会”,今天跟大家分享一些关于经济和资本市场研究的心得体会,我演讲的题目是“全球经济变局下的资本市场新常态”。

过去两三年来,全球资本市场动荡,机会与风险都很大,我认为这是对全球经济正在经历一个范式转变的反映。理解这些深刻变化,对于我们把握未来的全球经济和资本市场走势,做好资产管理和资产配置都至关重要。我下面用一些时间总结一下我观察到的一些变化及其启示:

几年前全球经济的典型特点是“三低一高”:三低就是低增长、低通胀、低利率;一高就是高债务。我认为,“三低一高”是表象,其实质是全球化发展到极致阶段的一个结果,也可以称之为“超级全球化”的产物。

超级全球化时代,反映在资本市场投资上,有以下三个特点:

首先,低利率。低利率意味着债券的投资价值和资产配置价值都大大降低。去年年底的时候,全球负利率债券的规模一度达到14万亿美元,可想而知,对于追求固定收益的投资者,只能降低对信用质量的要求,投资类固定收益产品,如低等级高收益债券和具有债性的股票,(比如高息股)。或者尝试去构建这样一种股票和债券的投资组合,使其整体呈现出类固定收益的特征,这是债券投资人或固定收益投资人在“三低一高”的新环境下做出的选择。这是第一个特点。

其次,低增长。在低增长的环境下,不仅增长水平低,增长的波动性也降低,使基于均值回归原理的传统价值投资策略明显失效,以至于几年前有分析人士断言“价值投资已死”。

价值投资一个很重要的获取投资收益的来源,就是当资产价格从低估的水平回到一个合理的水平,价格反映其内在价值的一种均值回归的过程。当经济的波动性降低,上市公司业绩的波动性降低,那么价格明显偏离其内在价值的可能性也在降低,使得曾经屡试不爽的价值回归或均值回归原理在市场中不起作用了。所以就出现了价值投资策略似乎失效的情形,以至于在相当长的一段时间里,遵循传统价值投资的投资人的业绩都显得相当被动。

同时,由于增长的稀缺,使股票类投资人将更多的注意力集中于为数不多的高增长行业和个别公司,以至于投资成长策略成为绝对主流。这是第二个特点。

第三,低通胀。低利率的环境会进一步助长了投资者对成长性机会的追逐,因为低利率提升了远期未来现金流的当期折现价值。假设利率很低,在零利率的极端情况下,意味着当前的100块钱和10年后的100块钱的折现价值是一样的,也意味着远期的现金流的当前价值更高,因而那些未来现金流明显大于当期现金流的成长类资产,即所谓长久期资产,就会具有更高的价值。于是在这样的低利率环境下,出现了不计代价地追求成长的投资氛围,即所谓“growth at all cost”。具体体现为资本市场对于成长性板块和个股赋予奇高的估值溢价。这是第三个特点。

如果说上面描述的现象曾经是宏观经济和资本市场的一种“常态”的话,那么过去两年左右的时间,这个常态均衡似乎正在被打破。全球经济从“三低一高” 演变成 “一低三高”:低增长、高通胀、高利率、高债务。

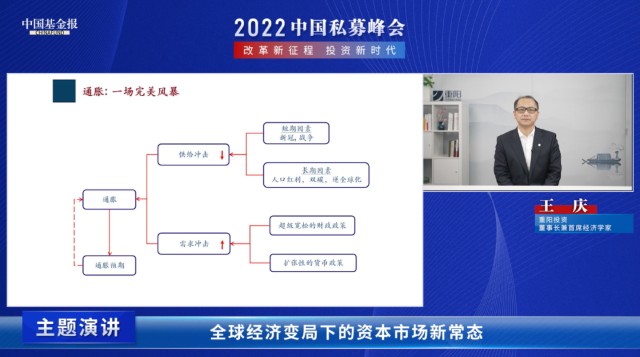

表面上看,新冠疫情和俄乌战争是引发这些变化的短期外生因素。因为在新冠和俄乌战争等因素的冲击下全球通胀高企,加之发达国家在应对疫情时采取了大水漫灌的宏观政策,即宽松的货币和超宽松的财政政策,这些因素共同作用,使得全球经济出现了明显的正面需求冲击和负面的供给冲击,两者共同作用触发了通胀。

表面上看,这些都是外生因素,但越来越多的迹象表明,这些突发性因素似乎仅仅是催化了更深刻的长期变化,而这些长期变化的核心内容则是:全球经济在供给层面出现了低碳转型以及在制度层面出现了逆全球化的趋势。

低碳转型和逆全球化都会明显增加经济的生产成本,根本上弱化全球长期以来低通胀的基础,这也意味着全球通胀和利率水平也将易上难下。尤其当前我们遇到的困难就是,在发达国家尤其是美国,通胀已经达到高位水平,持续时间较长,实际上已经引发了非常强烈的通胀预期。

而通胀预期的生成,下一步会引起通胀和通胀预期之间的相互强化,从而可能产生劳动力工资和产品价格之间螺旋式上涨的恶性循环。这也是为什么即使在短期经济面临衰退风险的前提下,以美联储为代表的的货币政策当局还不得不加大货币政策收紧力度,提升利率,其主要目的还是要在短期内切断通胀和通胀预期之间的恶性循环。

全球宏观经济的“一低三高”,反映在资本市场投资上,也会出现三个新特点:

首先,利率高企,这就意味着债券的投资价值重新显现了。比如在当前的背景下,美国10年期国债利率一度超过了4%,这样的利率水平,无论是在短期还是长期来看,都具有很好的投资价值。所以有分析人士认为,美国的长期债券已经出现了“一代人一遇”的投资价值。这是第一个特点。

其次,尽管增长水平仍然处于低位,但其波动性会加大。因为岁月静好的日子正在远去,毕竟低碳转型是对存量生产方式的一种颠覆性冲击,而逆全球化则会导致全球产业链的重构,这也是对现有供给体系的颠覆性冲击。这两者都会导致增长的波动性加大,使基于均值回归原理的传统价值投资策略,得以复活并再现威力。所以我们看到,过去两年多以来有一个很明显的特点,传统价值投资策略的投资人的投资业绩明显改善,重新获得投资者的认可与追捧。这是第二个特点。

第三,低增长环境下,尽管对成长性的追逐仍然是股票市场投资的重要内容,但由于利率水平的高企,资本市场对成长股不再会任性地给出非常高的估值溢价,而是强调高质量的成长,即从之前的“growth at all cost ”到现在的“high quality growth”。

以上描述的这些变化正在展开,我称之为全球经济在后疫情和后俄乌战争时代的一个范式转变,有可能最终演变成一个“新常态”。这些貌似宏大的变化,对我们的资本市场将会产生深远而具体的影响。在实践中要求我们投资策略上更加灵活,组合配置上更加均衡。

观众朋友可能会有疑问,我上面的这些描述好像和我们中国的资本市场当期表现的特征并不完全一致。因为当前A股市场处于高度分化的市场条件之下,投资者对处于高景气赛道的板块和个股仍然趋之若鹜,而对很多其他行业和板块则似乎提不起兴趣,颇有点“不计代价追逐成长”的态势,出现了不少前面描述的“旧常态”下的特征。这种情况的确有点像。

实际上,同时从宏观经济环境上看,也出现了有点像“旧常态”这样的特征。比如当前中国经济增长还在低位寻底过程中,我们的通胀水平,以CPI数据来看,在全球主要经济体里,中国当前的CPI也应该是最低之一。从利率政策环境来看,我们还处在一个政策宽松或者可以说是“降息”的周期里。

我们认为,现在与其说是一种“旧常态”,更准确地说是一种“非常态”。这是因为中国经济当前的这个状态,其实是两大冲击叠加的结果:去年以来对房地产行业实施的比较严厉的降杠杆政策,以及今年以来奥密克戎疫情。在两大冲击的影响下,中国经济和全球经济的走势出现了明显的不同步。

但我认为,这个“非常态”不具备可持续性,尤其鉴于已经出现的对经济的不利影响后,房地产政策和抗疫政策都在不断的优化调整中,假以时日就会产生由量变到质变的影响。从最近几个月宏观经济的数据来看,这个变化正在发生。所以我们判断,中国经济的“非常态”终将有望向全球经济的“新常态”方向收敛。

基于以上分析思路框架,我利用最后一点时间,向大家汇报一下重阳投资对未来一段时间市场前景的研判。

具体来看,重阳投资坚持一贯的投资风格和理念:逆向布局,均衡配置。我们看好以下三类投资机会,当然布局这三类机会的前提,是我们认为整个市场整体的系统性风险释放比较充分。在当前市场整体表现低迷,投资者情绪也比较受压制的情况下,基于逆向布局的思路,我们敢于维持相对较高的仓位,保持足够高的风险敞口。这三类投资机会分别是:

一是未被市场充分关注的细分行业成长股。尤其是很多符合“专精特新”特征,而其收入和宏观经济波动弱相关但可能受益于原材料成本降低的高质量成长股。

由于全球的大宗商品价格已明显从高位回落,所以受困于成本上升的这些中游制造企业可能从中受益。而这类公司不仅受益于短期的成本改善,实际上也可能受益于中国制造业产业升级和进口替代的长期过程。如果再有产业内自身的格局重新洗牌,这类公司中不少可能从小公司成长为蓝筹股。

二是估值回到合理区间的蓝筹股。这些公司受到经济预期的压制比较严重,但很多公司自身的竞争力和行业格局并未发生变化,一旦经济预期恢复将表现出较好的弹性。

关于经济预期恢复的前景,之前提到的不论是房地产政策还是防疫政策都在不断优化,加上今年整体上中国经济的周期与全球经济明显不同步,所以相应的中国宏观经济的政策周期也跟全球经济政策周期不同步。中国的财政政策与货币政策都是宽松的,相关行业的监管政策也是积极支持的。在这样的政策周期背景下,一旦经济前景的预期有所修复,我们认为这一类标的将具有较好的弹性。因为其内在资质和行业格局实际上仍然是不错的,这也是这类资产曾被追捧为“核心资产”的原因。

三是受疫情影响的行业即所谓疫情受损公司。过去三年,对很多线下的服务业公司来说是非常艰难的,但这也也加速了行业洗牌。在这一过程也是一种压力测试,可以看到哪些公司具备更强的竞争力。如果疫情的影响减弱,这些公司可能会有比较好的表现。

至于当前炙手可热的新能源板块,我们认为当前估值偏高,短期要警惕过度交易、拥挤的风险。但从一个长期的视角,我们非常认可新能源以及新能源汽车这两个赛道,因为它们的确具备非常大的成长空间。因此,我们会关注和布局未来在进入者变多之后,壁垒依然坚固、管理层优秀、未来将持续享受行业高增长的优质新能源公司。

当然,投资是一场无极限的极限运动,我们也会因时因势而变,始终抱着敬畏之心,尽最大努力为我们的投资人创造可持续的长期收益。

以上就是我今天的分享,再次感谢有机会参加中国基金报2022中国私募峰会,谢谢!

版权声明:本次活动内容的所有文字、图片和音频、视频资料,版权均属主办方所有,任何媒体、机构或个人未经主办方授权不得以任何方式(含文字、摘录等)公开发布,中国基金报保留追究法律责任的权利。

免责声明:嘉宾言论系个人观点,不代表平台意见。为保护版权,文章中的嘉宾言论未经允许请勿转载或引用,也不得进行任何有悖原意的截取、删节或修改。文章所述观点均为当时观点,不代表对未来的预测,如因为发布日后的各种因素变化而不再准确或失效,平台及嘉宾所在机构均不承担更新义务。内容信息来源于公开资料,平台及嘉宾所在机构对这些信息的准确性及完整性不做任何保证。投资者应自行承担投资行为的风险与后果。