24家公司集体冲击IPO 电动汽车产业链融资“冷热不均”

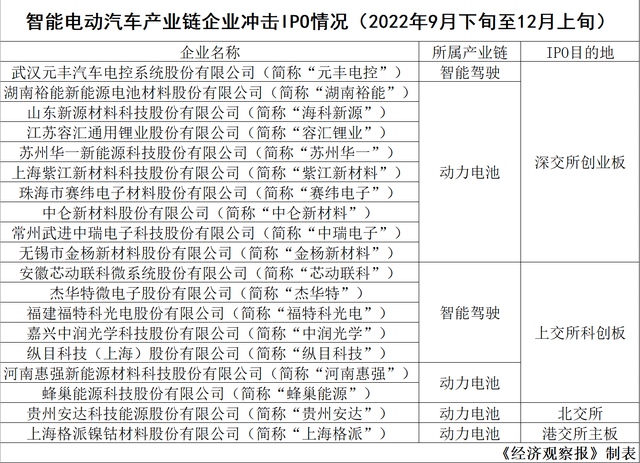

导读:临近年末,智能电动汽车行业迎来了一波冲击IPO的小高潮。经济观察报记者不完全统计中国证监会IPO排队名单以及香港联交所公告看到,自9月20日至今,两个多月内共有24家智能电动汽车产业链企业冲击IPO(包括中途中止IPO进程的企业)。

经济观察报 记者 濮振宇 临近年末,智能电动汽车行业迎来了一波冲击IPO的小高潮。经济观察报记者不完全统计中国证监会IPO排队名单以及香港联交所公告看到,自9月20日至今,两个多月内共有24家智能电动汽车产业链企业冲击IPO(包括中途中止IPO进程的企业)。

在24家企业中,13家属于动力电池产业链,6家属于自动驾驶产业链,另外5家属于汽车芯片、汽车电驱、设备制造等领域。从IPO目的地来看,创业板12家、科创板9家、北交所2家、港股主板1家。

24家智能电动汽车产业链公司IPO情况

通过24家企业的招股书,能够看到当下的智能电动汽车产业链在融资上的“冷”与“热”。在动力电池领域,虽然利润被上游赚走成为了业界共识,但不少主营业务与锂资源无关的上游原材料企业,并没有享受到这一“上游红利”。在自动驾驶领域,融资不易、经营困难的行业“寒潮”仅限于下游企业,目前上游供应链企业的融资和业绩都仍在快速向上。

动力电池:原材料企业并非都“躺着赚钱”

在13家冲击IPO的动力电池产业链企业中,只有脱胎于长城汽车的蜂巢能源科技股份有限公司(以下简称“蜂巢能源”)1家的主业是动力电池,另外12家均是上游材料企业。

作为一级汽车供应商,蜂巢能源尚未实现盈利。招股书显示,2019-2021年,蜂巢能源净亏损分别为3.25亿元、7.01亿元、11.54亿元,今年上半年净亏损仍高达8.97亿元。蜂巢能源在招股书中称,公司尚未盈利且存在累计未弥补亏损,主要是由于公司研发投入强度较高、产能爬坡以及原材料采购价格增长等因素造成。

蜂巢能源亏损并不令人意外。由于上游原材料价格飙升,动力电池生产企业普遍面临较大成本压力,亿纬锂能、国轩高科、孚能科技、欣旺达等上市公司今年上半年也都出现了利润下滑或者亏损的情况。

但在12家上游原材料企业中,有7家今年实现了利润明显增长。其中,容汇锂业预计1-9月归母净利润同比增长约458.91%-563.73%;紫江新材料预计1-9月净利润同比增长约40%-67%;赛纬电子1-3月净利润已超过2021年全年净利润;中瑞电子1-9月净利润同比增长54.18%;湖南裕能预计1-9月归母净利润同比增长292.55%-309.57%;贵州安达1-6月净利润也超过了2021年全年净利润;河南惠强1-6月归母净利润同比增长98.06%。

7家今年利润明显增长的企业中,有4家主营业务与锂资源密切相关,包括生产碳酸锂和氢氧化锂的容汇锂业,生产锂离子电池电解液(需要锂盐)的赛纬电子、生产锂离子电池正极材料的湖南裕能、生产磷酸铁锂的贵州安达。

而锂资源价格暴涨,被认为是此轮动力电池产业链利润失衡的核心诱因。2020年上半年,碳酸锂价格最低仅4万元/吨,但今年以来,碳酸锂价格持续处于40万元/吨以上的高位,整体涨幅超过10倍。

值得注意的是,并非所有动力电池原材料企业都赚的钵满盆满。在经济观察报记者的统计中,5家动力电池原材料企业今年的业绩表现不尽如人意,其中4家出现了利润下滑或者亏损的情况。

招股书显示,中仑新材料预计全年归母净利润同比增幅为-7.8%-5.61%;金杨新材料预计全年归母净利润同比下降24.16%-37.35%;海科新源预计1-9月归母净利润同比增幅约-6.57%-7.81%;苏州华一1-6月净利润8204.93万元,不足2021年全年净利润的一半;上海格派1-6月亏损9882.8万元。

上述业绩表现不佳的5家企业,主营业务均与锂资源没有直接关联,其中上海格派主要精炼镍及钴产品,中仑新材料生产锂电池铝塑封装膜,金杨新材料生产电池精密结构件,海科新源、苏州华一虽然涉足锂电池电解液业务,但其产品原料不包括任何锂资源。

以上海格派需要采购的镍及钴资源为例,与价格持续位于高位的锂资源不同,镍和钴虽然也都是动力电池关键原材料,但价格大起大落,并非一直位于高位。数据显示,镍价今年3月初保持在17万元/吨左右,3月9日达到约26万元/吨,5月末又回落到约21.7万/吨。

自动驾驶:下游艰难求生、上游利润稳增

作为6家自动驾驶产业链企业中唯一的一级供应商,纵目科技曾获得小米投资。如果此次能够成功登陆科创板,纵目科技有望成为第一家登陆科创板的自动驾驶初创公司。

但近期似乎并非自动驾驶公司IPO的好时机。今年来,自动驾驶的融资行情明显趋冷。英特尔旗下的自动驾驶巨头Mobil-eye今年10月在美股上市,目前市值260亿美元左右,仅约为2021年底估值的一半。另外,Cruise、Waymo等自动驾驶公司下半年也遭遇到估值大幅缩水的情况。

科创大数据分析平台睿兽分析的数据显示,今年1月-10月,国内自动驾驶领域发生融资事件67起,披露融资金额累计143亿元,融资事件数量和融资金额分别下降约32%和61%。今年11月,在第12届中国汽车论坛上,小马智行上海研发中心副总经理黄俊坦承,自动驾驶行业现在面临“寒气”。

初创公司融资遇冷的另一面是,很多以往热衷于投资自动驾驶初创公司的车企,今年以来开始将更多资金和精力用于自研。今年9月,通用旗下自动驾驶子公司Cruise表示,计划放弃英伟达的方案,转而搭载自研自动驾驶芯片,自研芯片将在2025年之前部署,要“掌握自己的命运”。比亚迪、吉利等国内头部车企虽然并未放弃对外合作,但也都加强了自动驾驶自研布局。

高级别自动驾驶商业化进展迟缓以及初创公司业绩不佳,被认为是包括车企在内的投资者对自动驾驶初创公司热情降低的重要原因。招股书显示,纵目科技面临着亏损不断扩大的压力。2019-2021年,纵目科技归母净利润分别为-1.60亿元、-2.09亿元、-4.16亿元。今年一季度,纵目科技归母净利润为-1.55亿元。对于持续亏损的原因,纵目科技在招股书中主要归结于研发方面的压力:产品研发投入较大、部分产品的研发周期较长,同时部分定点车型项目尚未进入量产阶段。

但纵目科技更上游的自动驾驶产业链企业,日子过得都不错。招股书显示,艾睿电子是纵目科技的芯片、被动器件、离散器件供应商,舜宇光学科技是纵目科技的镜头供应商。

财报显示,艾睿电子今年前三个季度净利润分别同比增长76.62%、54.02%、18.26%。舜宇光学科技今年上半年利润出现了下滑,但其在财报中强调,业绩变动主要是受智能手机镜头业务疲软影响,但自动驾驶相关的车载激光雷达及抬头显示器业务增长迅速。

不仅是纵目科技的上游供应商,此次冲击IPO的另外5家自动驾驶供应链企业,近两年的净利润也均持续增长,其中自动驾驶相关业务的毛利率均高于30%,而华创证券统计显示,2019-2021年国内汽车零部件行业整体毛利率水平维持在20%上下。

芯动联科是自动驾驶MEMS惯性传感器的供应商,其MEMS陀螺仪、MEMS加速度计产品2021年毛利率分别达86.48%、76.75%。杰华特是自动驾驶算力平台模拟集成电路的供应商,其相关DC-DC芯片 2021年 1-9月毛利率达35.09%,与2020年相比几乎翻倍。福特科光电是车载激光雷达镜头的供应商,其精密光学元组件2020年毛利率达40.03%。元丰电控是车身电子稳定控制系统(ESC)的供应商,其ESC产品今年1-6月毛利率达到38.95%,是所有产品中毛利率水平最高的。中润光学是车载光学镜头的供应商,其光学镜头产品2021年毛利率达到32.55%,实现了连续两年增长。

从招股书来看,5家自动驾驶产业链企业资金压力并不大,债务负担很小,资产负债率均低于60%,其中3家低于20%。不过,5家企业都希望借着此次IPO募资加码自动驾驶等新兴业务赛道,展开新的“豪赌”。

以芯动联科为例,其截至2021年底总资产仅5.42亿元,却计划IPO募资10亿元,而募资中的7.5亿元都将用于MEMS相关项目,包括高性能及工业级MEMS陀螺开发及产业化项目、高性能及工业级MEMS加速度计开发及产业化项目、高精度MEMS压力传感器开发及产业化项目以及MEMS器件封装测试基地建设项目。