思哲睿科创板IPO:三年半累亏2.5亿,手术机器人行业竞争白热化

导读:近日,哈尔滨思哲睿智能医疗设备(以下简称“思哲睿”)科创板IPO获上交所受理,保荐机构为中信证券。

作者:苏杭

近日,哈尔滨思哲睿智能医疗设备(以下简称“思哲睿”)科创板IPO获上交所受理,保荐机构为中信证券。

作为申请科创板的首家未盈利手术机器人公司,思哲睿带着“中国版达芬奇”的光环,但参数的优势如何弥补近20年的发展差距,越发激烈的竞争环境又会否阻碍公司商业化进程。

烧钱无止境,三年半亏损2.5亿

思哲睿主要从事手术机器人研发、生产和销售。

2008年,时任哈尔滨工业大学机器人研究所副所长的杜志江,联合多位哈工大的同事共同开展了针对手术机器人的研究。2013年成立思哲睿,并开始了对手术机器人的研发及样机开发。

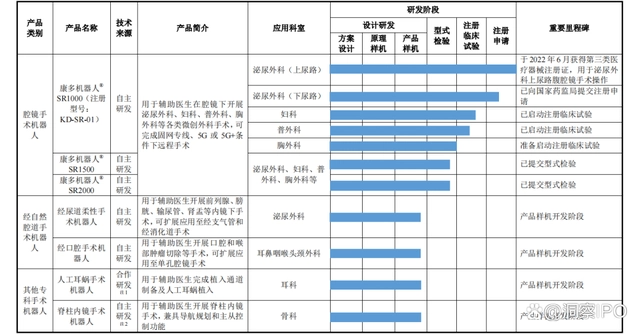

目前,思哲睿研发了腔镜手术机器人、经尿道柔性手术机器人、经口腔手术机器人、人工耳蜗手术机器人、脊柱内镜手术机器人等产品。

图片来源:思哲睿招股书

其中进度最快的是腔镜手术机器人——康多机器人®。

腔镜机器人是一种为完成各类腔镜手术而设计的手术机器人医生操作医生控制台上的操作手和脚踏来控制患者手术平台上的内窥镜和手术器械,伸入患者体内的内窥镜可以帮助医生获取手术视野,伸入患者体内的手术器械可以在医生的控制下进行各类手术操作。

2022年6月,康多机器人®SR1000(注册型号:KD-SR-01)通过国家药监局审批获得第三类医疗器械注册证,用于泌尿外科上尿路腔镜手术操作。

SR1000也是思哲睿首个获批的产品,这也代表着思哲睿截至目前仍是一家“0收入”公司。

2019年-2021年及2022年1-6月(以下简称“报告期内”),思哲睿尚未正式开展产品销售,因此无主营业务收入,仅产生偶发性的其他业务收入,报告期各期分别为527.52万元、66.31万元、103.89万元及3.28万元。

报告期内,思哲睿的净利润分别为-3247.85万元、-3228.89万元、-6663.26万元及-1.27亿元,截至报告期末,存累积未弥补亏损1.49亿元。

研发费用是造成大额亏损的主要原因之一,报告期内,思哲睿的研发费用分别为2862.44万元、2889.53万元、6062.97万元、6928.62万元。

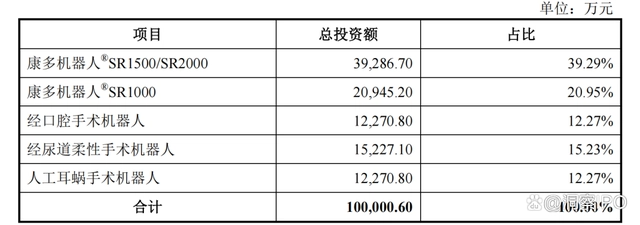

手术机器人的研发极其烧钱,除了已经产生的投入,未来三年内,思哲睿计划继续投入10亿元用于手术机器人产品的临床研究等研发项目。

图片来源:思哲睿招股书

行业竞争激烈,商业化何解

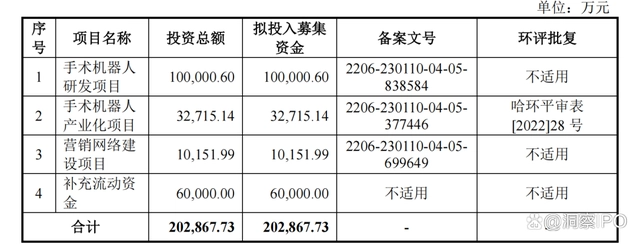

除了研发项目外,此次发行,思哲睿还拟投入3.27亿元用于手术机器人产业化项目、1.02亿元用于营销网络建设项目,用以完成产品的商业化。

图片来源:思哲睿招股书

由于手术机器人的操作需要对医生进行培训教育,因此,推广起来更加需要时间,对销售团队的要求也更高。2021年,思哲睿刚刚开始组建销售部门,截至招股书签署日,商业化团队仅有41人。

在这一点上,美国直观外科公司研发的“达芬奇”系列手术机器人可谓占尽先发优势。

虽然在招股书中,思哲睿列举了康多机器人与达芬奇的种种参数对比,两者看似已无纸面上的差距,但在产品体系及商业模式上,达芬奇、都更为成熟。

早在2000年,达芬奇就获得了美国食品药品监督管理局(FDA)的批准,至今已进行了四次更新换代,在很长一段时间内几乎垄断了全球手术机器人市场。

截止2021年末,全球达芬奇手术机器人累计装机量6730台,截至2021年12月,达芬奇手术系统已完成超过1000万台的机器人辅助手术。

2006年,国内引进第一台达芬奇手术机器人。据《科创板日报》报道,截至2022年8月,达芬奇手术机器人在中国的总装机量接近300台,总手术量超过32万台。

而目前,康多机器人仅在少数几家医院完成了几百例临床手术实验。

不过好在,手术机器人在国内的渗透率仍然较低,2021年中国腔镜手术机器人辅助腔镜手术渗透率仅为0.7%,远低于同期美国13.3%的渗透率。

据弗若斯特沙利文报告,2021年,中国手术机器人市场规模为41.9亿元,预计到2025年将增长至约188.8亿元,2021年-2025年复合年增长率约为45.7%,为国产替代留下了发展空间。

不过,“看起来很美”的手术机器人行业也并非全无挑战。

首先就是费用问题,达芬奇手术机器人近主机售价就达到数百万美元,耗材也在数百至数千美元,且需要经常更换,即使国产产品售价更低,但对于患者来说也是一笔不小的开销,且目前仅北京、上海等少数地区将其纳入医保范围。

此外,医生和患者的教育也并非一朝一夕能够达成,国内医院行政审批通常周期较长,很难说不会在相关产品的推广过程中形成阻力。

虽然国内手术机器人行业仍处于早期发展阶段,但思哲睿面临的竞争仍十分激烈。

近几年,直观外科公司开始更加重视中国市场。2022年8月,直观医疗与复星医药联合创立的直观复星,拟在浦东张江设立继美国硅谷后达芬奇手术机器人全球第二个制造与研发基地。

直观复星CEO在接受采访时表示,基地建设完成后,将会对达芬奇手术机器人进行本地化生产,并逐渐将零部件国产化以进一步控制成本,未来还将针对不同的市场需求提供高中低类手术机器人产品。

除了达芬奇,国产手术机器人争夺战也如火如荼。

2021年10月,威高集团的腔镜手术机器人“妙手S”正式通过NMPA审查,成为国内首家获批的腔镜手术机器人。

同时,微创机器人(2252.HK)的图迈腔镜手术机器人及鸿鹄骨科手术机器人已分别于2022年1月及4月获得NMPA批准。

精锋医疗的多孔及单孔腔镜手术机器人已启动关键性临床试验,多孔腔镜手术机器人MP1000注册申请已获受理。

深创投助力,估值一年跃升1.7倍

虽然目前仍未盈利,但作为哈工大技术背景成果转化项目,最有希望实现国产替代的手术机器人公司之一,自创立以来,思哲睿就受到了创投机构的持续关注。

2017年起,深创投等机构就开始向思哲睿投资,2019年初,深创投持有思哲睿4.29%股份,为其第8大股东。

2020年9月,深创投、红土创投、安信投资等认购了思哲睿新增注册资本283.0882万元,占增资后总股本的15%,总对价3亿元,此时思睿哲估值约20亿元。

2021年2月,张江创投、上海联一、川久愿景等以1.17亿元受让了思睿哲3.91%股份,公司估值升至约30亿元。

2022年1月,深创投、瑞恒红土以1亿元对价认缴了公司新增注册资本23.5907万元,占增资后总股本约1.23%,思睿哲估值暴涨1.7倍至81亿元。

2022年2月,龙江基金、晟汇投资、潘玉梅以相同的认缴单价认缴了新增注册资本61.3356万元,占增资后总股本约3.11%,总对价2.6亿元。

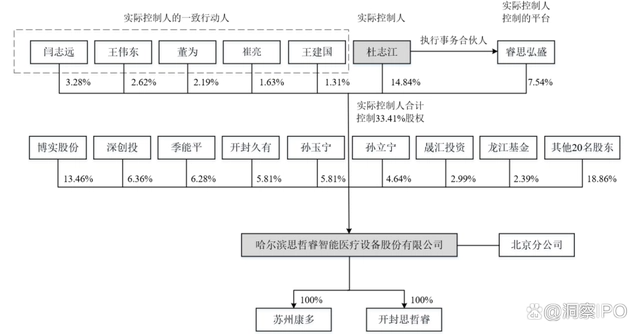

在不到一年半的时间内,思哲睿的估值暴涨4倍,深创投功不可没。截至招股书签署日,除了直接持股6.36%,其实际控制的红土科力、汇恒红土、励恒红土、红土创投及瑞恒红土五只私募基金合计持股约7.82%。

公司的实际控制人杜志江直接持股14.84%,通过一致行动人控制公司11.03%股份,通过担任睿思弘盛执行事务合伙人控制公司7.54%股份,合计控制思哲睿33.41%股份。

图片来源:思哲睿招股书