健耕医药二闯科创板:核心产品技术依赖收购,曾上会前撤单

导读:据上交所消息,器官移植医疗器械企业上海健耕医药科技股份有限公司(以下简称“健耕医药”)科创板上市申请近日已获受理。该公司曾在2020年5月份申请科创板上市,经过四轮问询之后,于当年12月上会前夕撤单。

据上交所消息,器官移植医疗器械企业上海健耕医药科技股份有限公司(以下简称“健耕医药”)科创板上市申请近日已获受理。该公司曾在2020年5月份申请科创板上市,经过四轮问询之后,于当年12月上会前夕撤单。

钛媒体App注意到,健耕医药超7成收入来源于境外子公司LSI,核心产品和研发团队也多依赖境外。据悉,该子公司为健耕医药于2016年收购,此次收购形成3.14亿元商誉。此外,首次征战科创板时,健耕医药曾因募资3.33亿元用于收购LSI境外持股平台的少数股权而屡遭监管问询。

境外收入占比超7成,核心技术产品多来自收购

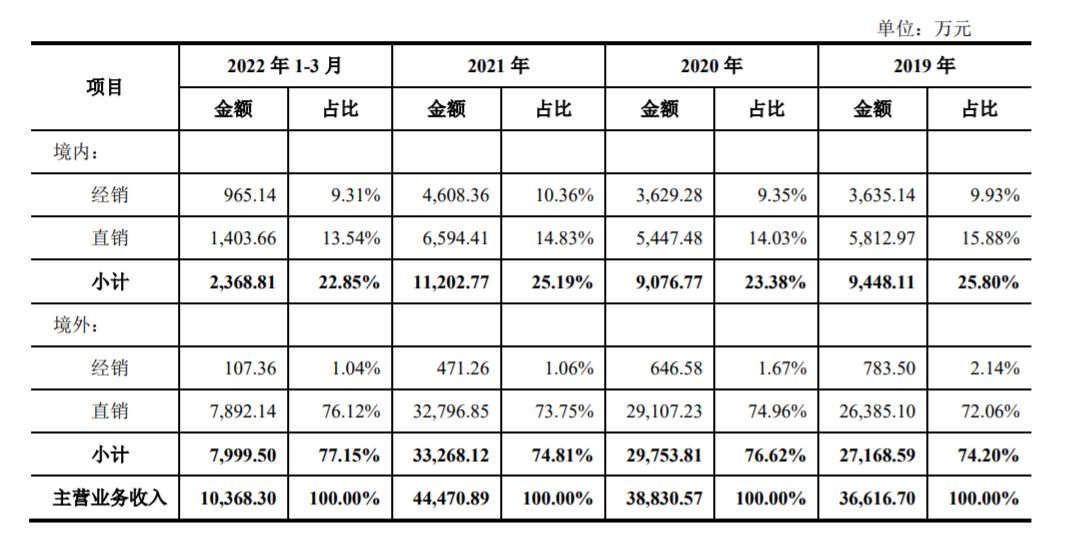

招股书显示,健耕医药主要销售区域为中国、美国、欧洲等地。2021年度,公司主营业务收入中,境内占比25.19%,境外占比74.81%。

其中,美国市场是公司现阶段的重要市场之一。2021年,公司在美国当地的收入占公司营业收入的比例为59.26%。据悉,公司的移植器官保存及修复产品采用委外方式生产,OEM厂商均位于美国。

主营业务收入分类,来源:招股书

据了解,健耕医药的主要收入来源于境外子公司LSI的产品。其主要产品为全球应用最广泛的肾脏低温机械灌注产品——LifePort肾脏灌注运转箱及与其配套使用的一次性肾脏灌注耗材、器官保存液产品,以及目前已完成临床试验并处于FDA注册阶段的LifePort肝脏灌注运转箱及其配套耗材。

报告期内,健耕医药肾脏灌注耗材销售收入占主营业务收入的比例分别为71.54%、73.53%、75.87%及83.98%,是健耕医药报告期内主要的主营业务收入来源。

也就是说,健耕医药的核心产品和主要收入来源,均掌握在LSI这家境外子公司手中。不仅如此,从研发团队的背景来看,健耕医药有突出研发能力的核心技术人员也出自LSI。

据招股书披露,公司共有6名核心技术人员,其中David Kravitz和Christopher Hill为美国国籍,分别担任境外子公司LSI的CEO和质量管理总监。前者为LSI的创始人,主要负责LifePort肾脏灌注箱的研发工作,拥有移植医学领域20余年研究经验,是百余项相关专利的发明人之一,2004年他被Fast Company杂志评选为“全球50位企业家/创新者”之一。后者在制药及医疗设备行业拥有20余年的从业经验,曾任职于全球知名医药企业生物梅里埃,担任质量管理高级经理。目前是健耕医药子公司LSI器官移植医疗器械产品的改进设计、质量把控的关键人员之一。

相比之下,其余4位核心技术人员的科研履历逊色许多。

董事长兼总经理的吴云林曾为外科医生,自1997年开始从事器官移植领域免疫抑制剂的临床、注册及销售;董事兼副总经理杨晓岚,资料仅介绍其具备临床医学及药学背景,具备跨国医药集团的产品管理经验及临床研究经验;医疗器械研发部经理罗令,毕业于上海医疗器械高等专科学校(现上海健康医学院)医疗器械检测技术专业,大专学历,长期从事医疗器械设备的售前、售后技术支持,主导了LifePort肾脏灌注运转箱APP的开发;只有IVD研发部经理林巍靖,长期从事医药产品、体外诊断试剂的研究与开发工作,学历为上海海洋大学生物科学专业本科。

高商誉压顶

资料显示,健耕医药成立于2003年,是一家器官移植领域的医疗器械产品及服务提供商。此前,健耕医药曾于2015年7月在新三板挂牌,后在2016年11月摘牌。

LSI为美国器官移植领域知名公司,创立于1998年,总部设在美国芝加哥,是一家致力于研发器官移植所需先进设备和服务的公司。2007年,LSI在伦敦证券交易所AIM市场上市,主要股东为投资机构。

事实上,自2005年起,健耕医药一直是LSI中国区独家代理商。直到2016年,健耕医药收购LSI后,实现对LSI的控制,逐步完成对LSI的技术整合,并从财务、资金、人员及薪酬等方面对LSI进行日常管理。

据悉,2016年,健耕医药引入阳光保险集团组成的投资财团,通过设立特殊目的公司上海耘沃并搭建双层结构的设计,以现金形式收购并私有化LSI,交易规模约8700万美元,约合人民币5.8亿元。

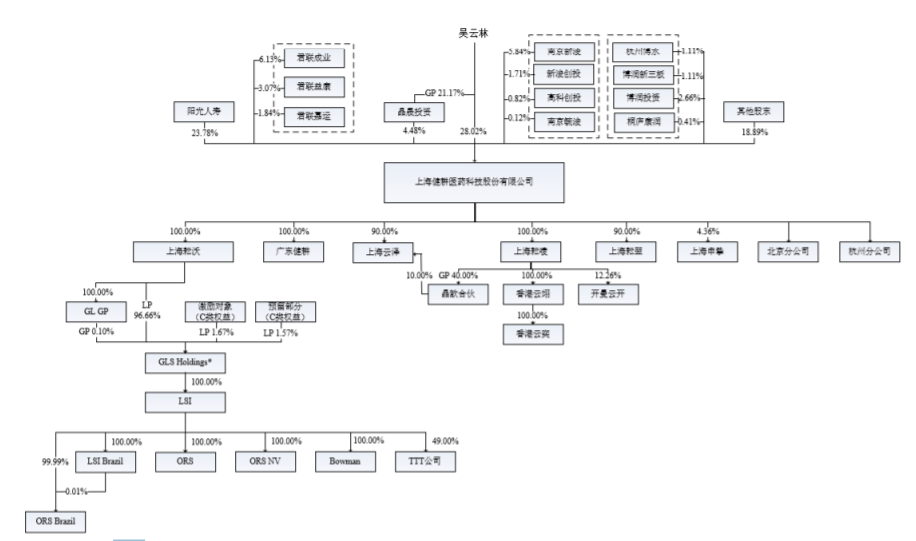

彼时,健耕医药持有上海耘沃68.67%的股权,系上海耘沃的控股股东,财务投资人阳光人寿持有上海耘沃31.33%的股权。本次收购完成后,LSI成为健耕医药的控股子公司。

值得注意的是,此次收购LSI令健耕医药形成商誉合计4522.34万美元,合人民币3.14亿元。由于汇率变动,截至2022年3月31日,公司合并资产负债表中上述商誉的账面价值为2.87亿元,占2022年3月31日资产总额的22.85%,占非流动资产总额的35.20%,占比较高。

健耕医药对此表示,如果该公司未来经营状况出现低于收购预期且不可逆转的情形,则商誉存在减值风险;此外,由于健耕医药商誉占比较高,如果未来分配了商誉的相关资产组,或资产组组合存在减值迹象且经测试需要确认减值损失,将对公司当期利润水平产生不利影响。

钛媒体App注意到,尽管健耕医药在上海耘沃的持股比例高于阳光人寿,有权提名4名董事,但根据《上海耘沃健康咨询有限公司股东协议》以及上海耘沃公司章程约定了股东会、董事会层面的特殊表决机制,阳光人寿对上海耘沃享有一票否决权。

直到2020年4月17日,健耕医药向阳光人寿支付收购上海耘沃股权的首期对价300万元后,上述特别表决安排才终止执行。这也为健耕医药首次科创板IPO的反复问询埋下了伏笔。健耕医药还为此在上会前修改了募资用途,将募资金额从11.43亿元减少至8.1亿元。

上会前连夜撤单,募资用途曾被反复问询

值得注意都是,2年前初次闯关科创板时,围绕募资用途、科创属性等问题,健耕医药遭遇监管机构4次问询。

据招股书披露,健耕医药本次IPO计划募资10.23亿元,其中,3.5亿元用于器官移植创新研发平台项目,1.75亿元用于肾脏移植设备国产化及升级研发项目,2.07亿元用于肝移植设备及移植领域体外诊断试剂产品注册及推广项目,5167万元用于信息化系统建设项目,2.4亿元用于补充流动资金。

与2年前初次闯关科创板时相比,本次募资用途中少了“收购上海耘沃31.33%的股权”。而收购上海耘沃的募集资金项目,正是此前科创板IPO中反复问询的焦点。

在前次IPO第三轮问询中,上交所提出,结合健耕医药及阳光人寿就收购LSI(2016健耕医药年收购的美国公司)所实施的一系列交易,健耕医药和上海耘沃的股权结构设置,以及本次收购少数股权的安排,健耕医药本次收购实质上是对阳光人寿股权投资提前获利退出的安排。

为此,健耕医药于2020年11月3日召开临时股东大会,终止以募集资金收购上海耘沃少数股权,表示未来将根据实际情况,择机收购阳光人寿所持上海耘沃的股权。并在12月11日招股书上会稿中,健耕医药删掉了收购上海耘沃的募集资金项目。

不过,此举并没有打消上交所的疑虑。在第四轮问询中,上交所询问:如果本次申请首次公开发行股票并在科创板上市实际取得的募集资金金额超过计划,超募资金的使用计划,是否将用于收购阳光人寿所持上海耘沃的股权,健耕医药募集资金投向是否符合《科创板首次公开发行股票注册管理办法(试行)》?

股权结构,来源:招股书

最新招股书显示,2021年3月,阳光人寿以2.75亿元的价格将所持上海耘沃31.33%股权转让给健耕医药。本次收购完成后,上海耘沃成为健耕医药全资子公司。据此计算,彼时健耕医药给上海耘沃的估值为8.7775亿元。

据悉,上海耘沃旗下拥有全资子公司GL GP、控股公司GLS Holdings。经钛媒体App测算,上海耘沃通过上述两家境外投资平台合计控制LSI约96.76%的股权,彼时LSI估值约为9.07239亿元。按照74.81%的收入占比来毛估,健耕医药当时的估值约为12.13亿元。

本次IPO健耕医药计划募集资金10.23亿元,占发行后总股本的比例不低于25%。据此计算,健耕医药此次IPO估值约41亿元。也就是说,时隔20个月,健耕医药估值涨近29亿元。

作者 | 马琼