纵目科技冲击“科创板智能驾驶第一股”,持续亏损局面短期内或无法破局

导读:近日,纵目科技(上海)股份有限公司(以下简称“纵目科技”)已于2022年11月23日正式递交招股书,拟科创板挂牌上市,华泰联合证券有限责任公司为保荐机构。

近日,纵目科技(上海)股份有限公司(以下简称“纵目科技”)已于2022年11月23日正式递交招股书,拟科创板挂牌上市,华泰联合证券有限责任公司为保荐机构。

纵目科技成立于2013年1月,目前国内拥有两家子公司,总部位于上海浦东张江高科技园区,另有北京、厦门分公司。其原是一家新三板公司,2017年2月21日,纵目科技股票在全国中小企业股份转让系统挂牌转让,同年12月11日起在全国中小企业股份转让系统终止挂牌。

2022年Q1净亏损1.55亿元,未来或存在持续亏损面临退市风险

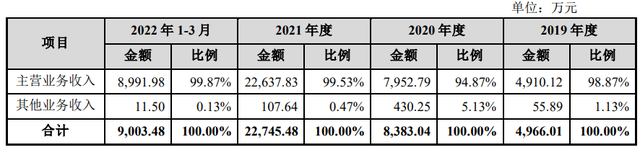

招股书显示,2019年、2020年、2021年及2022年1-3月(以下简称“报告期”),纵目科技营业收入分别为4966.01万元、8383.04万元、2.27亿元和9003.48万元;归属于母公司所有者的净亏损分别为1.60亿元、2.09亿元、4.16亿元和1.55亿元,报告期内尚未实现盈利。

纵目科技方面指出,报告期内公司尚未盈利,主要是因为报告期内产品研发投入较大、部分产品的研发周期较长,同时部分定点车型项目尚未进入量产阶段。

受此影响,纵目科技坦言,持续亏损且存在累计未弥补亏损,未来受下游需求波动、客户拓展进度、车型量产计划等多方面因素的影响,一定时间内可能无法实现盈利,公司上市后亏损状态可能持续存在或累计未弥补亏损可能继续扩大,从而可能导致触发《上市规则》财务类强制退市第12.4.2条的情形,面临股票直接终止上市的风险。

从纵目科技主营业务来看,其主营业务为汽车智能驾驶系统的研发、生产及销售。报告期内,主营业务收入占比分别为98.87%、94.87%、99.53%和99.87%,主营业务突出。

未来收入增长主要取决于智能驾驶系统渗透率的提升、公司产品的市场竞争力的提高、新车型项目的持续量产落地时间以及下游整车厂商订单的增长等因素。如果未来市场需求不能保持增长、产品被竞争对手同类型产品替代或客户拓展不及预期,则纵目科技销售收入将存在增长不及预期的风险。

研发投入较高,研发成果或无法产业化

作为以技术创新为中心点的自动驾驶企业,强大的技术研发能力是竞争的关键因素之一,从财务数据看,纵目科技近年来在技术研发方面下了一番功夫。

报告期内,纵目科技研发投入较高且持续增长,报告期内,研发投入分别为1.20亿元、1.72亿元、2.69亿元和8673.74万元,占收入比重分别为240.65%、205.13%、118.32%和96.34%。

据介绍,纵目科技为国内少数能够提供包含L0至L4级别智能驾驶控制单元及智能传感器在内的汽车智能驾驶系统的一级供应商。经过多年研发投入,其在智能驾驶软件算法及硬件设计方面形成了多项核心技术,截至招股书签署日,发行人及其子公司共取得65项软件著作权和177项已授权专利,其中发明专利63项,实用新型专利86项,外观设计专利28项。

报告期内,纵目科技累计实现了将近二十个车型的量产出货,累计出货量超过40万套。尽管如此,由于研发费用投入较大,若不能及时转换为经营成果,依旧会对业绩产生不良影响。

纵目科技方面坦承,部分项目开发周期较长,如果公司无法有效地整合不同项目,或者研发成果无法获得下游客户认可导致无法实现商业化量产,将对公司的经营业绩产生不利影响。

在研发人员方面,截至2022年3月31日,公司员工总人数835人,其中核心技术人员4人,占员工总人数的0.48%,研发人员517人,占员工总人数比例为61.92%。公司研发人员学历主要为硕士及以上,其中博士及以上学历12人,占比1.44%,硕士学历229人,占比27.43%。

拟融资20亿元,冲刺科创板“意料之中”

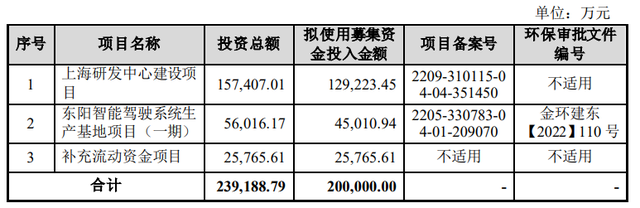

招股书显示,此次拟公开发行人民币普通股不超过3211.00万股,融资金额20亿元,募集资金投资项目主要围绕主营业务开展。

具体来看,上海研发中心建设项目拟使用募集资金投入金额12.92亿元,约占融资总金额的64.6%;东阳智能驾驶系统生产基地项目(一期)为4.50亿元,约占融资总金额的22.5%;其余为补充流动资金项目。

今年3月,纵目科技完成超过10亿元人民币的E轮融资,由东阳冠定领投,远海基金、临芯资本、佐誉资本、复朴资本、青岛元盈、泰有资本及老股东湖州环太湖集团和创徒投资跟投。

据媒体报道,早在2021年6月份,纵目科技拿到小米长江产业基金领投的D3轮融资后,便公开表示“有科创板上市的计划”。

纵目科技冲击科创板乃意料之中的事,但面临的种种风险问题却是不可小觑的,实际控制人持股比例较低还有可能导致控制权变化。

截至招股书签署日,纵目科技实际控制人为唐锐。唐锐及其一致行动人李晓灵合计控制纵目科技33.30%股份对应的表决权。同时唐锐通过任职董事长兼总经理,控制、影响公司的总体发展战略和日常经营决策。

本次发行完成后,唐锐控制发行人的表决权比例预计将不超过24.98%。由于公司股权相对分散、实际控制人控制股权比例较低,因此上市后潜在投资者可能通过收购控制公司股权或其他方式影响公司控制权的稳定性。