航天软件答科创板IPO首轮问询:关联交易较多但已拓展外部客户 扭亏系项目完成验收

导读:北京神舟航天软件技术股份有限公司(下称“航天软件”)日前回复科创板IPO首轮问询。

记者 郭辉

北京神舟航天软件技术股份有限公司(下称“航天软件”)日前回复科创板IPO首轮问询。

航天软件是航天科技集团直接控股的大型专业软件与信息化服务公司,实际控制人为国务院国资委。报告期内,公司对控股股东航天科技集团及下属单位存在较大规模关联销售,受到监管问询。

问询回复最新披露,截至今年上半年末,航天软件合计在手订单金额为35.73亿元。其中含有6.21亿元金审信息化服务,而该项业务作为主要新增驱动力,在2021年帮助公司成功实现归母净利润扭亏。

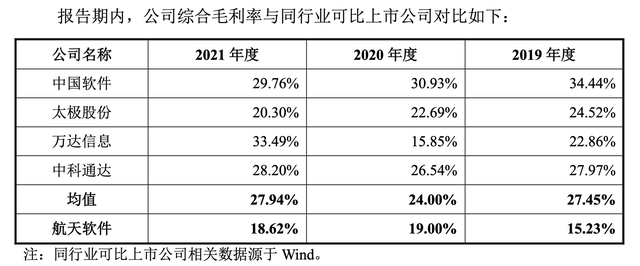

不过,新增业务毛利率以及公司综合毛利率较行业情况偏低。拓展更多市场化客户、提升项目报价并改善成本结构,将决定日后公司盈利水平的可持续性以及业绩增长效率的提升。

控股股东为多项业务第一大客户

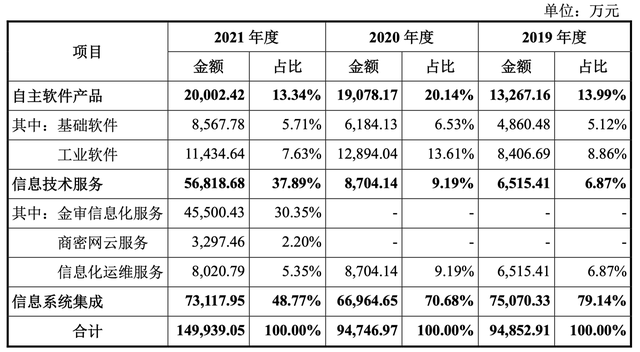

招股书显示,航天软件以神通数据库和AVIDM Foundation为基础,构建了自主软件产品(基础软件、工业软件)、信息技术服务(金审信息化服务、商密网云服务、信息化运维服务)和信息系统集成(主要面向航天及党政军领域)等三大主营业务。

报告期内,公司客户主要集中于航天及党政军领域,主要客户包括航天军工央企集团、国家部委和省市级政府部门等单位。

值得注意的是,航天软件报告期内工业软件、商密网云服务、信息化运维服务及信息系统集成业务,第一大客户均为其控股股东航天科技集团。公司股权结构显示,航天科技集团对航天软件的持股比例为40.44%。

报告期内,公司向航天科技集团及下属单位关联销售金额占比分别为36.92%、28.04%和 20.43%。

上述关联交易在首轮问询中受到上交所的关注,要求发行人说明其在非关联客户拓展方面的能力,并披露航天科技集团目前各业务类型在手订单及执行情况。

航天软件方面表示,公司作为航天科技集团软件与信息服务产业业务运营主体,持续在科研生产条线信息化、经营管理条线信息化及信息化基础设施建设等三个方面支撑航天信息化进程,因而形成了公司与航天科技集团下属各单位院所存在较多关联交易的现状。

从工业软件一项业务来看,近三年向航天科技集团的销售占比为63.15%、77.76%、88.88%。而在2020年,航天软件工业软件收入增速较快主要系该年度航天科技集团工业软件采购需求增加,较2019年增长近5000万元,2021年则延续了2020年的采购规模。

问询回复显示,截至2022年6月30日,公司工业软件已成功拓展航天科技集团外部客户,相关外部在手订单共计1.46亿元,工业软件产品已在其他大型军工央企集团逐步进行应用。

35亿元订单在手 综合毛利率偏低

报告期内,航天软件归母净利润分别为-6,173.84万元、-2,429.00万元和4,498.04万元,实现较大幅度扭亏。

同时,航天软件2020年及2021年经营活动产生的现金流净额,从2019年的-1.83亿元大额转正,提升至1.68亿元、2.83亿元。

从首轮问询来看,上交所关注航天软件上述盈利水平以及现金流情况的持续能力。

航天软件方面表示,2021年扭亏主要驱动因素是国家审计署及江苏、浙江、西藏三个省级审计厅等审计机关的“金审工程三期”项目陆续完成验收,2021年同比新增金审信息化服务收入4.55亿元。

同时,商密网云数据中心于2021年4月建成后投入使用,2021年新增收入3297.46万元,而该项收入的全部销售额来自航天科技集团内部;2021年公司信息系统集成验收项目数量同比增加6153.30万元。

据问询回复最新披露,截至2022年6月30日,公司在手订单(含已中标待签订合同的订单和意向订单)金额为35.73亿元。其中,金审信息化服务在手订单6.21亿元、信息系统集成业务在手订单20.45亿元,合计占比74.62%。

不过,《科创板日报》记者注意到,2021年公司金审信息化服务毛利率仅为11.64%;信息系统集成毛利率各期分别为7.37%、8.86%和10.02%。

从近三年综合毛利率对比来看,航天软件整体显著低于同行业可比公司数据。

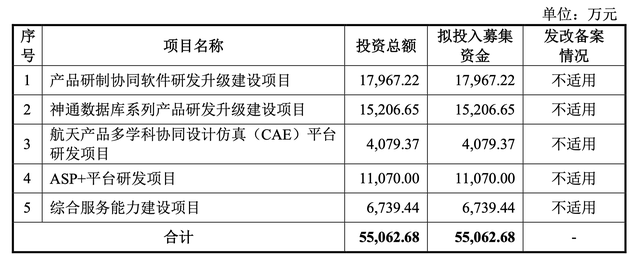

此次在科创板上市,航天软件拟募资约5.51亿元,用于产品研制协同软件研发升级建设项目、神通数据库系列产品研发升级建设项目、航天产品多学科协同设计仿真(CAE)平台研发项目等。