北京通美首轮IPO问询:控股股东或面临“预摘牌” 间隔一个月增资价差2.7倍

导读:化合物半导体材料厂商北京通美晶体技术股份有限公司(以下称“北京通美”)近日向上交所报送了首轮审核问询回复材料,进一步推进科创板IPO征程。

记者 章银海

化合物半导体材料厂商北京通美晶体技术股份有限公司(以下称“北京通美”)近日向上交所报送了首轮审核问询回复材料,进一步推进科创板IPO征程。

需要关注的是,公司控股股东AXT为纳斯达克上市公司,未来或将同样面临“预摘牌”风险。且由于AXT股权结构分散,恐将对其私有化及北京通美的控股权产生重要影响。

前后仅相隔一个月的资产重组和外部增资的增资价格相差2.7倍,亦被交易所重点关注。《科创板日报》记者注意到,北京通美在资产重组时对5家标的公司采用了不同的评估方法,且增资方股东包含公司高管和员工。

控股股东股权结构分散

自3月中旬以来,美国分批将多家中概股纳入“预摘牌名单”,大全新能源、盛美半导体等“分拆回A”类企业亦在名单之列。而北京通美控股股东AXT亦为纳斯达克上市公司(代码:AXTI.O),或将面临同样的问题。

北京通美方面向《科创板日报》记者表示:“截至目前,控股股东没被列入相关名单,也没收到这方面的通知。且公司已建立了规范的治理结构,在资产、人员、财务、机构、业务等方面均独立于公司股东及股东控制的其他企业,股东相关事项不会对公司实际生产经营产生不利影响。”

一家中小券商研究员向《科创板日报》记者表示:“经过重组后的AXT已经成为控股型公司,没有实际业务,营收主要来自北京通美。和盛美半导体一样面临‘摘牌’风险,但AXT松散的股权结构或将对其私有化及北京通美的控股权产生重要影响。”

wind数据显示,截至2021财年末(小K注:美国2021年度财报时间点),Dimensional Fund Advisors L.P.(美国德明信基金)、BlackRock, Inc.(美国贝莱德集团)、Morris S. Young(以下称“莫里斯·杨”)分别持股7.03%、6.35%、5%为AXT前三大股东,没有实际控制人,因此北京通美也没有实控人(AXT直接持有公司85.51%)。

《科创板日报》记者注意到,包括德明信基金、贝莱德等多家机构在2021Q4对AXT进行了增减持,90家机构合计持股占比48.49%,环比减少5.1个百分点。其中,第一大股东德明信基金Q4减持0.14%,自2018年Q3末至今已累计减持1.39%;第二大股东贝莱德Q4增持0.05%,但相比2021年Q1末已减少0.59个百分点。

对于控股股东股权结构的不稳定风险,北京通美方面没有正面回应《科创板日报》记者,仅表示:“AXT的股东对本次发行上市事宜的批准和授权不享有表决或同意的权利。且除需要AXT股东决议的事项外,AXT的最高决策机构为董事会,业务及日常事务均由董事会管理或负责,高管由董事会任命。”

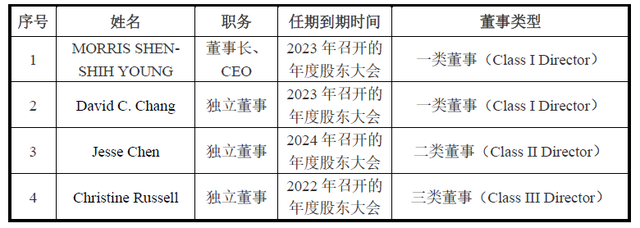

北京通美材料显示,AXT现任董事会共有4名成员。其中,莫里斯·杨担任AXT董事长兼CEO(同时兼任北京通美董事长);David C. Chang、Jesse Chen和Christine Russell为独立董事。公司方面称,AXT向北京通美提名董事席位,并通过北京通美董事会、股东大会参与公司的全球发展及经营战略的实施。

此外,首轮问询回复材料披露,AXT自纳斯达克上市以来,曾涉1项政府调查和行政处罚、5项诉讼和2项仲裁。

其中,2004年10月有一项针对AXT 的证券集体诉讼被提交至美国加利福尼亚州北区法院,被告系AXT及其首席技术官,诉由是涉嫌公布虚假且具有误导性的财务业绩。北京通美方面没有进一步披露相关事情经过,仅透露AXT 已于2007年4月24日与相关原告就该项证券集体诉讼达成和解协议。

公司高管员工参与资产重组

AXT成立于1986年12月,自成立起即在美国从事半导体衬底的研发、生产和销售,并于1998年5月在纳斯达克挂牌上市。同年,AXT在北京投资设立了通美有限(公司前身),并逐步将其生产、研发转移至北京通美。

值得关注的是,2020年12月,为整合业务资源、解决同业竞争,AXT、金朝企管、北京博美联、中科恒业以北京博宇、保定通美、朝阳通美、南京金美和朝阳金美100%股权对公司进行增资,重组增资价为1.36元/单位注册资本。资产重组完成后,AXT已无实际业务,上述标的公司成为北京通美业务定位和分工明确的全资子公司。

2021年1月,北京通美以5.03元/注册资本的价格引入了海通创新、安芯产投、华登二期等13家战略投资者。相隔仅一个月,增资价格却相差2.7倍,亦被交易所重点关注。

北京通美方面称,资产重组估值和第三方增资间的估值价格差异,主要包括了交易背景、定价基础、估值范围及重组后的协同效应、对赌协议等因素差异所致。“第三方增资作价系各投资者在充分考虑了公司上市预期情况下,并经过各市场化机构与公司协商一致确定。”

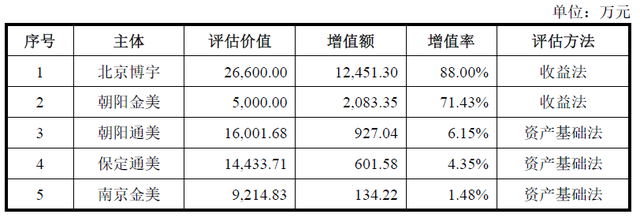

不过,《科创板日报》记者注意到,北京通美在资产重组时对5家标的公司采用了不同的评估方法,且增资方股东包含公司高管和员工。

其中,公司对北京博宇和朝阳金美采用收益法评估,增资率分别为88%、71.43%,而对朝阳通美、保定通美和南京金美则采用资产基础法,增资率分别为6.15%、4.35%、1.48%。并在2020年12月29日匆匆完成此次重组。

从上述标的公司2021年的业绩来看,北京博宇业绩增长平稳,而保定通美和南京金美却大幅增长。财务数据显示,北京博宇2021年营收1.38亿元/净利润0.4亿元,分别同比增长24%、35%。而保定通美2021年营收2.97亿元,同比增长315%,净利润0.43亿元,同比扭亏为盈;南京金美实现营收1.85亿元,同比增长117%,净利润0.19亿元,同比增长142%。

此次资产重组的参与方,除了北京辽燕、北京定美、博宇英创和博宇恒业为北京通美员工持股平台,金朝企管、中科恒业和北京博美联背后亦有公司高管和员工的身影。其中,中科恒业与北京博美联为一致行动人,北京博宇总经理何军舫分别直接持有前述两家公司79%、66.67%股权。

“根据北京中锋资产评估有限责任公司出具的资产评估报告,综合考虑保定通美评估基准日时实际情况,采用资产基础法进行评估较为合理。南京金美仅承担销售职能,其采用收益法不能公允反映全部股权价值,因此采用资产基础法评估。”北京通美方面向《科创板日报》记者解释称。

但一名投资机构投资经理向《科创板日报》记者表示:“对于业务发展较快的标的采用资产基础法并不合适。且2021以前北京通美一部分销售通过控股股东AXT实现,亦需关注相关订单收入是否计入标的公司。”