两次IPO未果后瞄准科创板 依赖电网巨头的钜泉光电能否如愿?

导读:十余年间两次冲刺A股均未果后,近期钜泉光电科技(上海)股份有限公司(以下简称钜泉光电)第三次冲刺IPO,不同于前两次的创业板和沪市主板,这次公司瞄准了科创板。

十余年间两次冲刺A股均未果后,近期钜泉光电科技(上海)股份有限公司(以下简称钜泉光电)第三次冲刺IPO,不同于前两次的创业板和沪市主板,这次公司瞄准了科创板。

钜泉光电主营业务为智能电网终端设备芯片的研发、设计和销售。公司最新一次上市申请于2021年底被受理,近期回复了第一轮问询。

从钜泉光电最新披露的招股说明书(申报稿)和回复文件看,公司第二次冲刺上市时受到关注的的无实控人认定等问题仍然存在,同时在上游“缺芯”和下游产品应用较窄的情况下,公司发展受到掣肘。这种情况下,第三次闯关IPO的钜泉光电能否顺利上市?

控制3/4非独立董事席位,却非实控人?

钜泉光电主要产品包括电能计量芯片、智能电表MCU芯片和载波通信芯片等。在此次冲刺科创板上市之前,公司曾经在新三板挂牌,于2018年4月摘牌。

图片来源:招股书(申报稿)截图

钜泉光电此前还曾经两次试图冲刺A股,第一次是2011年拟登陆创业板,但2012年底公司撤回申请文件;此后的2016年公司再次闯关沪市主板,但在2017年11月的发审会上被否。

2017年发审会上,证监会关注到了钜泉光电无实控人认定的问题。而在最新的招股书(申报稿)中,钜泉光电再次表示“股权结构相对分散,不存在控股股东及实际控制人”。

根据钜泉光电最新招股书(申报稿),高华投资、炬力集成、李云清和万骏实业持股比例为11.67%、8.75%、4.38%和2.92%,合计持股比例27.72%。四者之间因上层股东之间的亲属关系构成关联关系,而四者上层股东背后的家族为叶氏家族。

叶氏家族在资本市场上早有涉猎,除了间接持有钜泉光电股权,其控制的集成电路企业还包括炬芯科技、弘忆国际及睿兴科技(南京)有限公司。此外,叶氏家族成员对于集成电路设计企业瑞昱半导体能够施加重大影响。

这是否构成了同业竞争?钜泉光电在招股书(申报稿)和回复文件中表示,高华投资、炬力集成、万骏实业已出具不谋求公司控制权的承诺,炬芯科技等四家企业与公司间均不存在同业竞争关系,不存在通过实际控制人认定规避同业竞争的情况。

虽然与叶氏家族关联的三家公司宣称不谋求控制权,但持股钜泉光电22.24%股权的第一大股东钜泉香港却控制了7个董事席位中的3席,且钜泉香港与高华投资、万骏实业注册地址一致。

钜泉光电在回复文件中表示,钜泉香港、高华投资和万骏实业除对公司的投资外均未经营其他业务,均无实际经营办公场所及工作人员,为便利处理公司日常行政事务,将注册地址登记为同一处并委托同一专员办理相关事宜。钜泉光电称,上述三家香港公司在经营决策、权益归属上均相互独立,除了高华投资与万骏实业股东之间的亲属关系外,不存在于公司层面的一致行动安排。

就钜泉香港能向董事会推荐3/4非独立董事人选,钜泉光电表示,受限于持股比例及对应的表决权数量,其无法对公司股东大会审议董事任命的议案施加重大影响,其推荐并经审议任命的关联董事人数亦未超过公司董事会人数的半数。因此,钜泉香港无法单独对公司实施控制。

退出前景无忧持股,修复前次冲刺上市BUG

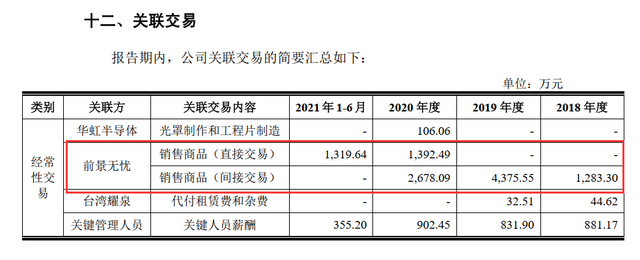

除了无实控人认定上的问题,钜泉光电与原参股子公司前景无忧之间的关联交易也曾经受到质疑。公司最新回复文件中更是表示,2016年第二次申报不予核准的原因即“未充分披露与前景无忧的交易情况”。

图片来源:招股书(申报稿)截图

根据最新版招股书(申报稿),2018年初至2020年10月,公司曾通过经销商亿莱科技向前景无忧销售载波通信芯片及相关产品。2020年10月起,双方改为直接合作,由公司直接向前景无忧销售上述产品。与此同时,2020年10月至2021年2月期间,前景无忧还曾经作为公司的经销商向下游表厂客户成都长城开发科技有限公司销售计量和MCU芯片产品。

2018年~2020年,经销商亿莱科技是钜泉光电前五大客户,且钜泉光电对亿莱科技销售额大半与前景无忧相关。另外,前景无忧2021年上半年也位居公司第五大客户之位。

就公司与前景无忧的关系,钜泉光电解释称,2016年下半年在双方的合作谈判过程中,为进一步巩固合作关系,前景无忧提出了“由发行人投资入股”以及“专属合作”的要求。所谓专属合作,即前景无忧要求钜泉光电与其在国、南网用电信息采集通信产品领域与其建立专属合作关系,从而避免钜泉光电协助其竞争对手获取市场份额。而经过多轮谈判,双方最终就前述事项达成一致,钜泉光电对前景无忧进行了增资。

为何与前景无忧专属合作且入股之后仍通过经销商向前景无忧销售芯片?钜泉光电解释称,主要是基于及时回笼资金,无需背负账期和承担回款风险的考量,同时经销商也可分担一部分日常维护和客户管理工作,使得钜泉光电集中精力于产品研发。

不过,基于市场竞争环境的变化,2019年初,钜泉光电提出了解除专属合作的要求并开启了谈判,双方最终达成了解除专属合作及退出持股的约定。

在回复文件中,针对第二次申报不予核准的原因相关问题,钜泉光电表示,公司对本次申报报告期内(2018年~2020年及2021年上半年,下同)与前景无忧之间的直接和间接交易进行了全面梳理及充分披露。此外,公司于2019年10月对外转让了所持前景无忧的全部股权;再者,2020年10月起前景无忧不再通过经销商亿莱科技间接采购公司产品而是改为和公司直接进行交易。

行业地位偏弱,上下游均受到掣肘

2018~2020年及2021年上半年,钜泉光电分别实现营收1.71亿元、3亿元、3.79亿元和2.02亿元,归属于母公司所有者的净利润分别为774万元、3809万元、6211万元和3457万元。

看似业绩逐步增长,但若将时间线拉长一些,2012年、2013年、2015年和2016年,钜泉光电净利润曾经不同幅度出现同比下滑,而2018年公司净利润仅774万元,相比2016年的3465万元大幅下降约78%。

这可能与行业环境和公司的行业地位有关。钜泉光电芯片产品的主要用户为国内各电能表厂商,并最终向国内、外电网企业供货,其中国网公司、南网公司占主要部分。同时,报告期内源自智能电网之外应用领域的收入还很少。因此,公司的经营业绩很大程度上依赖于国内两网公司的建设规划,以及国内智能电表生产企业的业务发展情况。

以国网公司为例,最近5年(2016年至2020年)及2021年前两次招标,智能电能表的招标总量分别为6572.51万只、3818.75万只、5278.58万只、7380.19万只、5206.60万只和6674.01万只,不同年度招标数量的波动幅度较大。尤其2017年的3818.75万只处于国网统招以来的历史最低招标水平,直接导致钜泉光电2018年的营业利润下滑至303.25万元。

不止下游依赖于国家智能电网的建设,作为一家采用Fabless模式经营的厂商,上游“缺芯”大背景下,2021年上半年,钜泉光电的晶圆采购单价相比2020年全年上涨8.16%,且仍然呈现进一步上涨趋势;芯片的单位封装成本相比2020年全年上涨9.70%,也无法排除继续提价的可能性。

不仅如此,2019年至2021年,钜泉光电对第一大供应商和舰科技(包括其母公司联华电子)的采购金额分别为1.31亿元、1.49亿元和1.40亿元,占采购总额的比重分别为60.55%、61.13%和55.34%。钜泉光电直言,对和舰科技及联华电子存在较大依赖。

钜泉光电最新版招股书(申报稿)中还表示,截至本招股书签署日,上游产能供给的紧张局势仍未得到缓解,公司仍然面临着因集成电路行业需求周期性波动及全球疫情影响所导致的上游产能供给不足和采购价格上涨的风险。

就钜泉光电IPO相关问题,3月21日、22日,《每日经济新闻》记者致电公司并发送采访邮件,但截至发稿未获回复。