川投能源拟分拆子公司交大光芒至科创板上市

导读:川投能源(600674 SH)3月18日公告称,拟将控股子公司成都交大光芒科技股份有限公司(以下简称“交大光芒”)分拆至上交所科创板上市。

记者:曾剑

川投能源(600674.SH)3月18日公告称,拟将控股子公司成都交大光芒科技股份有限公司(以下简称“交大光芒”)分拆至上交所科创板上市。

启信宝显示,交大光芒成立于1998年,注册资本为6600万元。交大光芒官网称,公司由中国工程院院士钱清泉创立,由四川省投资集团、西南交通大学共同投资。公司主要从事电气自动化相关产品的设计,软硬件开发、生产及服务,行业信息化项目的咨询、设计与系统集成。

川投能源2020年年报显示,其持有交大光芒50%股权。2020年度,交大光芒销售收入为1.65亿元,净利润为2482.92万元;2019年度,交大光芒的销售收入为1.72亿元,净利润为2264.94万元。

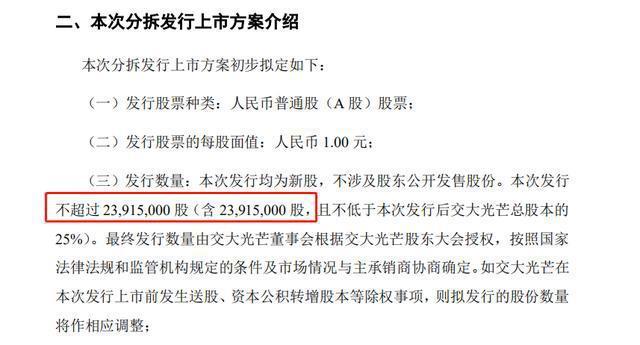

分拆发行上市方案显示,交大光芒拟发行不超过2391.5万股(含2391.5万股)新股;募资净额拟用于轨道交通智能终端产品产业化基地建设、研发中心建设、补充流动资金等。分拆完成后,川投能源仍拥有对交大光芒的控股权。

图片来源:公告截图

资料显示,川投能源业务以投资开发、经营管理清洁能源为主业,同时也涵盖研发、生产、销售轨道交通电气自动化系统以及生产经营光纤光缆等高新技术产品。其中,研发、生产、销售轨道交通电气自动化系统由交大光芒开展。在川投能源看来,交大光芒与公司其他业务板块保持较高的独立性,分拆不会对公司其他业务板块持续经营构成实质性影响。

“通过本次分拆,可使川投能源和交大光芒的主业结构更加清晰,交大光芒可更好地从资本市场获得股权或债务融资以应对现有业务及未来扩张的资金需求,加速发展并提升经营及财务表现。本次分拆有利于进一步提升公司整体市值,增强公司及所属子公司的盈利能力和综合竞争力。”川投能源表示。

广发证券曾表示,整体来看,分拆上市“明分实合”,即以聚焦主业、主动缩小边界的减法外在形式吸引更多资本进行有效资源配置,实现母子公司价值重塑。

在广发证券看来,对于母公司而言,分拆上市可以聚焦核心业务,提升经营效率;有效盘活公司资产,改善资产流动性,提高偿债能力;受益于子公司上市后的投资收益,自身估值和股价有望得到提升。华泰证券也曾指出,母子公司分拆多可实现业绩双赢,但短期股价表现市场反馈不一。