王文京的资本局:用友汽车登科创板不“科创” 募资却为买楼?

导读:科创属性存疑、业绩增长乏力、连续大额分红、募资却为买房……种种迹象都在表明,用友汽车尚未展现它未来的成长性。

科创板过审让用友汽车再次站在了聚光灯下。然而,这家由新三板转战而来的“高科技”公司,似乎并经不起审问。

科创属性存疑、业绩增长乏力、连续大额分红、募资却为买房……种种迹象都在表明,用友汽车尚未展现它未来的成长性。

用友汽车不造车

在造车势力浪潮汹涌的当下,名挂“汽车”二字很容易让人误解成用友系也来跻身造车赛道。实际上,用友汽车并不造车,而是为汽车营销与后市场服务领域提供数智化解决方案、云服务和软件等。

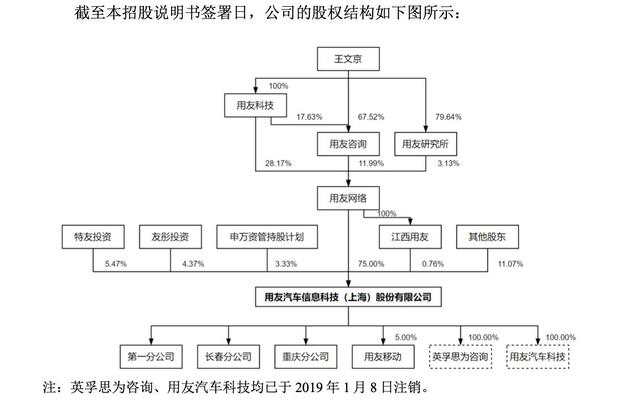

用友汽车成立于2003年,是用友旗下成员企业。招股书显示,用友网络系公司控股股东王文京通过用友网络、用友科技等公司合计控制用友汽车75.76%的股份,为公司实际控制人。

图片来源:用友汽车《招股书》

在二十年前的ERP时代,王文京和他创办的用友网络曾名噪一时。放牛娃出身的王文京依靠知识,跳出农门,并在2001年用友网络上市的那一夜,凭借50亿身价问鼎“中国软件首富”。

随着腾讯、阿里、美团、拼多多等公司搅起一波又一波更磅礴的互联网浪潮,王文京“IT英雄”的光环逐渐隐去。

但云服务等底层技术带动的企业数字化变革让用友网络重回浪潮之巅。2020年,用友网络市值最高冲至约2000亿元,帮助王文京以630亿元财富荣登《2021年胡润百富榜》榜单第63位,并重回“江西首富”之位。

但王文京“江西首富”的桂冠戴得并不长久。2021年,用友网络市值缩水,来自赣锋锂业的李良彬一举取代王文京,夺得首富之位。

2019年初,用友网络30周年之际,王文京以高管任职年限之由卸任公司CEO。然而当外界以为这位创始人已退居二线时,王文京在2021年初再次出任CEO,并开始了大刀阔斧的资本动作,动作之一就是分拆用友网络旗下的用友汽车至科创板上市。

实际上,2016年,用友汽车已登陆新三板,股票代码为“839951.NQ”。2020年11月25日,因做市商不足2家,用友汽车被强制停牌。至停牌前,用友汽车在新三板的股价报40元/股,总市值43.30亿元。

科创属性遭质疑

用友汽车登陆科创板之路可谓一波三折。除了客观因素,技术壁垒不高是其受到监管问询的重要因素。

2021年6月,用友汽车转板科创板的申请获上交所受理。2021年9月底,因公司财务资料即将过有效期,上交所中止审核。

在此期间,用友汽车经历了两轮问询。在第一轮问询中,排在首位的问题即用友汽车的科创属性。为了使科创属性更浓,用友汽车曾将车企营销系统归类为工业软件,这遭到了上交所的追问。

目前,用友汽车的产品以DMS(Dealer Management System、汽车经销商管理系统)、DCS(Distributed Control System 分布式计算机控制系统)、CRM(Customer Relationship Management、客户关系管理)等软件系统为主。

而DMS、DCS和CRM等系统都是汽车销售领域的软件,分别用于经销商管理、仓储管理和客户关系管理,理论上和工业制造关系并不大。

此外,上交所还要求其说明软件开发,是否主要基于开源平台开发。凤凰网《风暴眼》从业内人士处了解到,基于开源平台开发的软件,其技术含量往往需要打上问号。

而在用友汽车最初提交的招股书申报稿中,提到了其云原生技术平台涵盖了包括微服务、Devops、持续交付、容器化等技术。该平台还采用了Hadoop+Phoenix 的大数据架构,这都是知名的大数据开源项目。

在2月24日提交的招股书上会稿中,用友汽车对云原生技术平台的介绍内容大幅缩短,这些涉及开源技术的内容均已删除。

技术壁垒外,监管问询还关注到:说明研发人员人均薪酬逐年下降且销售人员人均薪酬两倍于研发人员的原因。

招股书显示,2018至2020年期间,用友汽车销售人员的平均年薪为56.07万元、46.76万元和42.26万元;研发人员平均年薪则为25.40万元、24.15万元和23.80万元。

图片来源:用友汽车《招股书》

公开数据显示,其他诸如光庭信息、山大地纬等同行业上市公司,销售人员的年薪大多集中在20万元左右。这意味着用友汽车销售平均年薪不仅是自家公司研发人员的两倍,还是同行其他公司的两倍。

对此,用友汽车解释称,基于公司业务聚焦行业的特点,公司按区域或客户群配备专门的客户经理,客户经理从业时间长,行业经验丰富,主要面向行业大客户。因此公司销售团队精干,人数较少,从薪酬总额上看,销售团队是低于研发团队的。

招股书显示,2018-2020年及2021年上半年四个报告期内,用友汽车研发费用分别为7365.71万元、7430.89万元、7963.44万元和3876.14万元,占营收比分别为15.13%、15.26%、16.73%和14.62%。研发费用率均值分别为12.09%、12.76%、13.13%、15.92%。各项占比高于可比公司平均水平。

可投入效益如何呢?截至招股说明书签署日,用友汽车仅拥有3项专利,其中,发明专利2项,外观设计专利1项。最近一项外观设计专利的申请日还是在2015年11月13日,而最近一项发明专利的申请日则在2012年11月21日。在近6年的时间里,公司未有新的专利申请被授权。

同样为汽车行业提供数字化解决方案的启明信息(002232.SZ),虽然研发费用不及用友汽车,但启明信息2021年上半年即获得专利8项。至2021年年中,启明信息累计获得知识产权授权223项,其中发明专利18项、实用新型专利30项、外观设计专利32项。各项专利指标均远远高于用友汽车。

除此之外,虽然用友汽车声称“各项专利均为公司原始取得”,但研究发现,公司自称“原始取得”的两项发明专利或为母公司受让所得。

根据国家知识产权局披露,用友汽车持有的“数据传输控制装置和数据传输控制方法”(专利号:ZL201110448730.4)和“文件管理系统和文件管理方法”(专利号:ZL201210477748.1)这两项专利权的申请人均在2013年8月发生变更,变更前申请人均为用友软件股份有限公司,即用友汽车控股股东用友网络(600588.SH)的前身。也就是说,用友汽车目前仅有的两项发明专利或全部受让自用友软件。那么,用友汽车应如何证明自己的研发实力呢?

另外,用友汽车的核心技术人员并不稳定。2019年1月1日,公司核心技术人员为陈小庆、王炜、高海龙、尹洪伟、袁家远。而截至招股书签署日,公司核心技术人员更换为为陈小庆、高海龙、林丽清、杨治国、王明怀。近两年,公司更换了60%的核心技术人员。

此外,公司最新的这5位核心技术人员均为本科学历,从简历上看,他们均未体现深厚的学术和技术背景。其中,较为稳定的技术人员陈小庆毕业于东华大学,高海龙毕业于华中理工大学(现华中科技大学) 。

2021年12月中旬,用友汽车招股书恢复审核。2022年,3月7日,用友汽车首发过会。值得注意的是,尽管过会,上交所依然要求发行人说明ERP+DMS+CRM是否形成数据闭环,该等模式中发行人与控股股东的关系,是否相互引流,是否开放使用或共用底层数据或平台等关键技术问题。

显然,提升科创板上市门槛,已是大势所趋。2021年4月,证监会进一步完善科创板科创属性评价标准,旨在培育出更多具有硬科技实力和市场竞争力的创新企业。

业绩增长乏力

除了科技含量令人担忧,用友汽车的营收增长并不乐观。

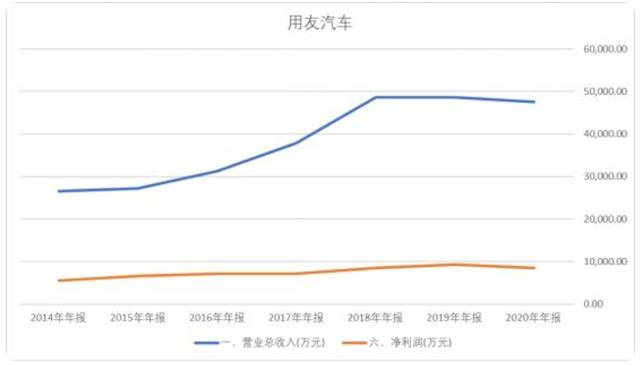

2018-2020年及2021年上半年四个报告期内,用友汽车营收分别为4.87亿元、4.87亿元、4.76亿元和2.65亿元;同期对应的净利润分别为8484.49万元、9265.62万元、8482.81万元和6690.41万元。两项指标在2020年都出现了同比下滑的情况。

数据来源:同花顺iFind

在招股书中,用友汽车着重介绍了汽车行业周期波动对公司造成的潜在风险。其表示,若未来汽车行业产销量下滑,则可能对公司的持续盈利能力产生不利影响。

实际上,自2018年开始,中国汽车产销量已开始下滑。据中汽协公布的数据,近三年内汽车销量分别为2808.1万辆、2576.9万辆、2531.1万辆,逐年降低。

反映在业务收入上,是其核心业务收入增速减缓,非核心业务收入后继无力。

图片来源:用友汽车《招股书》

凤凰网《风暴眼》从招股书中获悉,用友汽车来自软件开发与服务业务的收入在总收入的占比逐年提升,但增速下滑;来自系统运维服务和智能设备销售的收入则逐年下降。

而随着竞争对手的增加,用友汽车的日子或将变得更加艰难。一方面,国内互联网巨头将来也有可能来“分一杯羹”,它们普遍在云计算、大数据、AI等方面有较强的综合实力;一方面,国内造车新势力小鹏汽车、蔚来汽车等,都将自研软件放在了重要的战略地位上,以获得产品的体系化能力;另一方面,海外市场龙头若改变竞争策略,加大针对中国市场的投入,亦将加剧该领域的市场竞争。

此外,值得警惕的是,受主要客户(大中型企业、国企央企等)的强势地位影响,用友汽车的应收帐款和坏账偏高。在用友汽车披露的四个报告期内,其应收账款余额分别为1.35亿元、1.69亿元、1.32亿元、1.61亿元,占营收的比例为27.63%、33.78%、25.70%、56.67%,高于行业平均水平。余额较大的应收账款和应收款账龄比例的提升,将严重拖累公司的现金流状况。

募资却为买楼?

技术壁垒不高、营收增速承压的基础上,用友汽车却长期保持着高比例的分红。

从招股书及新三板公开信息中可以得知,2018年至2021年1-6月用友汽车分红金额占上一年度末(2017年年报未更正时的数据)未分配利润金额比例分别为99.64%、115.50%、53.33%、61.47%。在科创板上市前,用友汽车老股东已将多数利润收入囊中。

此外,用友汽车此次上市募资,有很大比例的资金将用于买楼。

根据招股书,用友汽车本次IPO拟公开发行不超过3,607.94万股股票,募资5.63亿元用于车企营销系统升级项目、车主服务平台升级项目、数据分析平台建设项目这三个与企业主营业务相关的项目。

其中,拟用于车企营销系统升级项目的投资预算总额为3.62亿元,包含场地购置投资1.25亿元,场地装修投资850万元;车主服务平台升级项目投资预算总额1.28亿元,包含场地购置投资2650万元、场地装修投资159万元。

也就是说,用友汽车IPO募资额的合计约1.62亿元将用于场地购置和装修,占总募资比例的28.70%。

用友汽车本次三个募投项目的实施地点皆是位于上海市嘉定区希望路嘉定宝龙中心的办公场所,截至2021年5月26日用友汽车已签署购买办公室楼的意向协议。

种种迹象均未显示用友汽车的发展前景。未来,当用友汽车成功登陆科创板,它能给中小股民带来多少回报,实在令人存疑。