奈雪的茶既是股东也是大客户,田野股份上市首年就要业绩变脸?

导读:新茶饮头部品牌奈雪的茶(02150 HK)前脚上市,供应商后脚冲刺IPO。12月8日,田野创新股份有限公司(简称:田野股份)闯关北交所顺利过会,13日便提交注册,一旦注册成功便有望在年底卡点上市。

记者|梁怡

新茶饮头部品牌奈雪的茶(02150.HK)前脚上市,供应商后脚冲刺IPO。12月8日,田野创新股份有限公司(简称:田野股份)闯关北交所顺利过会,13日便提交注册,一旦注册成功便有望在年底卡点上市。

虽然还未成功进驻资本市场,田野股份却因其作为奈雪的茶的果汁、果蔬供应商而备受关注,而上市前夕,奈雪的茶更是投资3864万元成为公司的第四大股东。

2021年,田野股份业绩大增,公司的收入、净利润分别增长72.57%、210.34%,其中前两大客户奈雪的茶、茶百道的贡献不小,因此也顺势叩响上市大门。然而,公司今年却称“受疫情影响财务指标无法持续满足上市标准的风险,即2022年存在不满足北交所第二套上市标准中营业收入增长率不低于30%要求”。

事实上,一路走来,田野股份与新茶饮客户尤其是奈雪的茶的销售合作、投资入股一直是监管关注的重点。甚至到了上会时,仍需要公司说明:2021年收入、净利润增长远高于历史平均水平的原因及合理性,收入增长是否具有可持续性;净利润增长远高于收入增长的原因及合理性。

供应商们竞相上市

新茶饮行业的繁荣,养活了一大批供应商,更是出现了扎堆上市潮。

根据中国连锁经营协会发布的《2021新茶饮研究报告》,2017-2020年我国新茶饮市场收入的规模从422亿元增长至831亿元,年复合增长率高达25.34%;且预计2021-2023年行业复合增速高位段可达20%,2023年新茶饮市场收入有望达到1428亿元。

据界面新闻不完全统计,目前上游供应商排队企业共4家,主营业务以果蔬糖浆等配料和餐饮具包材为主,相关收入规模、下游客户等情况具体如下:

内容来源:各家公司招股书;梁怡制图

恒鑫生活在上述公司中相对特别,其主要从事纸制与塑料餐饮具,下游包括咖啡茶饮、包装材料两类客户,而公司选择冲击创业板,界面新闻注意到,其创业板定位和核心技术遭到监管两轮发问。

而另外三家则像原材料供应链的一个缩影,依靠茶饮品牌羽翼丰满后,达到资本市场进入门槛,随后上市募资扩产。下游还在“打架”,上游却“先富”。

例如,2019年-2021年,田野股份新茶饮业务收入的占比分别为4.20%、24.44%、61.82%。

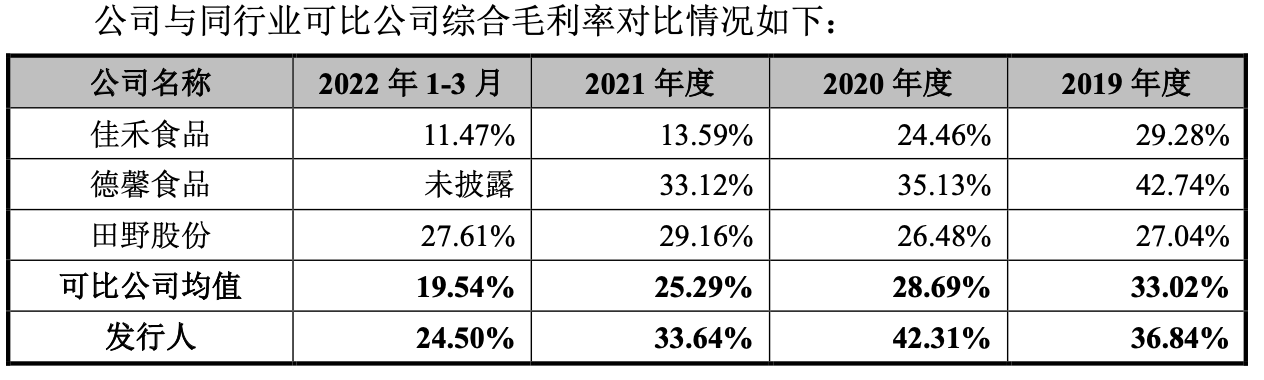

但光鲜的外表下,这些供应商们的“日子”也没有想象得好过,毛利率便是最好的证明。根据鲜活饮品招股书提供的数据,除田野股份相对稳定,佳禾食品、德馨食品以及鲜活饮品的毛利率均呈现下滑趋势。

图片来源:鲜活饮品招股书

对于新茶饮赛道的供应链竞争,可以概括为上下游布局以及同行“内卷”。

一方面,一些新茶饮头部品牌开始涉足源头水果种植行业,布局生产制造领域,比如蜜雪冰城自建生产基地、并在原材料产地建厂等;而另一方面,一些具有水果物料原产地优势的初加工厂商跳过中间供应商直接切入新茶饮赛道,以推动利润最大化。

据华尔街见闻报道,德馨食品2019年的第二大供应商福建绿泉食品有限公司(下称绿泉食品),产品涵盖亚热带果蔬原浆、果蔬预制品原料等。据信风(ID:TradeWind01)从接近绿泉食品人士获悉,该公司目前已经成为蜜雪冰城、古茗等新式茶饮企业的饮品浓浆供应商。

由于新茶饮本身的基础需求旺盛,但行业准入门槛较低,上游果蔬、糖浆等原料加工企业数量众多,分布广泛,整体呈现小而散、同质化竞争的市场格局。

此前,每日经济新闻在专访普华永道中国内地并购咨询服务合伙人孙盼的报道中提到,新茶饮已进入下半场。随着市场趋于饱和,叠加不断变化的疫情影响,粗放经营已无法在此市场立足,新茶饮需要从产品、场景、受众等各个端口展开新的探索。当下的新茶饮市场洗牌加速,竞争愈发激烈,未来将向“新产品、拓场景、强数字、聚供应链”的新式好茶的方向进发。

因此,未来新茶饮赛道将会出现供应链的整合和洗牌,而这些供应商也将面临更加严峻的挑战。

今年业绩变脸?

2019年-2021年,田野股份的营业收入分别为2.90亿元、2.66亿元、4.59亿元,同期归母净利润分别为2432.09万元、2100.17万元、6517.76万元。明显看到,2021年是业绩爆发的一年,公司的收入、净利润分别增长72.57%、210.34%。

而这份功劳归功于下游大客户奈雪的茶、茶百道。2021年,奈雪的茶一跃成为田野股份的第一大客户,公司对其销售金额为9206.01万元,占营业收入的比重为20.04%;公司对第二大客户茶百道的销售金额为6606.16万元,占比为14.38%。

而前面两年是什么水平呢?2019年,田野股份的前五大客户均未见到奈雪的茶、茶百道的身影;而2020年,公司对其分别销售2564.89万元、1647.68万元,占比分别为9.63%、6.19%,分别位居第二大、第五大客户,而当年公司的第一大客户为农夫山泉,销售金额仅3573.51万元,占比13.42%。

更值得关注的是,2021年11月,田野股份进行了一次定增,本次发行认购对象合计8名,共计认购3000万股,认购资金总额9660万元,其中奈雪的茶 (深圳品道)、沪上阿姨(臻敬实业) 因看好公司发展前景,分别认购1200万股、100万股,而奈雪的茶随即成为田野股份第四大股东,持股比例达到4.44%,因此可以计算公司估值在8.7亿元。

界面新闻注意到,第一轮问询中,监管层就对于奈雪的茶入股田野股份的事项提出4个问题。

图片来源:一轮问询

然而危机远不在此,受疫情等影响,下游客户的业绩下降风险正在传导至上游供应商。

根据奈雪的茶2022年半年报,公司实现收入20.45亿元,同比下滑3.81%,经调整业绩亏损2.49亿元,去年同期盈利4820万元。

根据审阅报告,2022年1-9月,田野股份的实现营业收入3.59亿元,较上年同期上升0.22%;归母净利润4202.55万元,较上年同期下降23.30%,主要受公司毛利率下降及管理费用增长所致。

值得注意的是,田野股份本次IPO选择的是北交所第二项上市标准,“预计市值不低于4亿元,最近两年营业收入平均不低于1亿元,且最近一年营业收入增长率不低30%,最近一年经营活动产生的现金流量净额为正”。

田野股份在招股书中坦言,公司受疫情影响财务指标无法持续满足上市标准的风险。2022年上半年受到新冠疫情反复等不可抗力的影响,公司存在 2022年全年不满足北交所第二套上市标准中营业收入增长率不低于30%要求的风险。

一位不愿具名的律师向记者解读表示,“个人理解以审核的年份披露的招股书为准,假如到明年四月审核,那肯定要看2022的年报以最新披露的招股书内容为依据,在这种情况下如果达不到很有可能更换上市标准,但2021年如果卡点上市那就不存在影响”。

此外,田野股份还面临实控人持股比例非常低的风险。IPO前,公司实际控制人为姚玖志、姚久壮兄弟,二人合计持股17.78%,而第二大股东欣融食品持股10.42%。

据悉,欣融食品为欣融国际(HK.01587)控制的经营实体,欣融国际是亚洲食品原料及添加剂行业领先的分销商及生产商之一,拥有瑞士雀巢、日本三菱、美国森馨、德国瑞登梅尔、韩国三养、中国养元、中国西麦等知名企业食品添加剂、食品原料产品的代理权。欣融食品因看好公司发展前景,2020年12月至2021年2月通过大宗交易方式,按照2.8 元/股价格从合肥方富股权投资合伙企业(有限合伙)累计买入公司股票2812.52万股。