首航新能IPO卡在了问询关:宁德时代是对手还是“大哥”?

导读:冲击IPO已半年,首航新能依然难过问询关。

文 | 申家宁

冲击IPO已半年,首航新能依然难过问询关。

2022年12月9日,深交所已向深圳市首航新能源股份有限公司(简称为“首航新能”)发出了第2轮审核问询函。十一天前,也就是11月29日,首航新能才就第1轮问询给出答复。

图源:深交所

首航新能的整体财务数据持续向好,确实有一定的底气推开IPO的大门,但深交所却对这些数据的可持续性存在疑虑。问询函中,深交所重点问询了首航新能反常的高毛利率、与宁德时代的关系、信用“松绑”等问题。

虽然在回复意见中,首航新能针对这些问询给出了一定的解释,但结合《招股书》来看,这些解释,似乎并没有触及问题的核心。

伴“宁”如伴虎

虽然首航新能是一家光伏领域的玩家,主要的营收支柱也是光伏最核心的并网逆变器组件,但这并不意味着首航新能的业务故步自封于纯粹意义上的光伏市场。

《招股书》显示,2019年-2021年,首航新能储能电池的营收占比分别为0.4%、0.66%以及11.95%。与此同时,首航新能与储能电池业务相关的储能逆变器营收占比也自8.23%提升至23.15%。

针对为何大力发展储能技术,首航新能在《招股书》中解释道,“储能技术是光伏能源实现大规模应用的关键性技术之一,随着全球能源转型加速,储能市场需求不断扩大。”

虽然发展储能技术源自于首航新能对于趋势的判断,但是值得注意的是,首航新能亮眼的储能业务业绩,或许并不是自己奋斗出来的,而是来自于股权“置换”。

2021年12月,首航新能以77.32亿的估值增发1113.4万股股份,占公司总股本3%,由宁德时代全资子公司问鼎投资认购。这也使得问鼎投资成为了首航新能的第八大股东。

宁德时代投资首航新能无可厚非,但后者的估值却存在“放水”的嫌疑。2021年11月,首航新能引入领汇基石、华金领翊等资方的估值高达100亿元。一个月左右的时间,首航新能的估值就下跌了22.68%,着实有些匪夷所思。

针对为何在引入宁德时代投资时主动“打折”,首航新能表示,“引入宁德时代有助于更好整合公司上下游行业资源,符合公司战略规划。”

事实证明,宁德时代投资首航新能后,确实给后者带来了一定的资源。《招股书》显示,2021年,宁德时代突然出现在首航新能的前五大供应商中,主要采购品种为电芯,总采购金额为0.71亿元,占首航新能采购总额的5.18%。

图源:招股书

有了宁德时代的电芯加持,首航新能就可以自产储能电池,进而提升储能电池业务的毛利率。

《招股书》显示,以金额计算,2021年,首航新能储能电池自产和外购的占比分别为98.72%和1.28%,而在2020年,这两个数字还分别为38.73%以及61.27%。

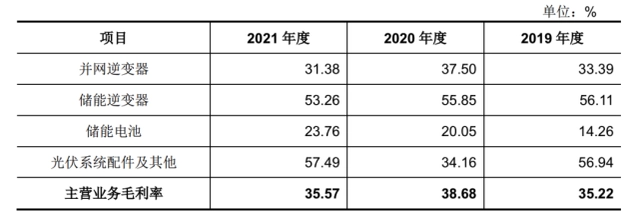

首航新能的自产和外购电池有截然不同的毛利率,2021年,这两个数字分别为23.87%以及15.29%。有了宁德时代的协助,首航新能整体的储能电池业务毛利率持续攀升,2019年-2021年分别为14.26%、20.05%以及23.76%。

如果是宁德时代和首航新能是两家互补性的企业倒也还好。宁德时代一方面本身就是行业数一数二的储能电池企业,另一方面还为首航新能供应物美价廉的电芯产品,帮助后者维持较高的毛利率。随着首航新能登陆资本市场,宁德时代还会义无反顾地为首航新能的储能电池业务“输血”吗?

深交所也有类似的担忧,问询函中要求首航新能解释“开展储能电池业务与宁德时代入股发行人的先后关系”。

首航新能仅仅表示,“宁德时代全资子公司问鼎投资入股发行人在发行人开展储能电池业务 之后,系其基于双方合作关系、技术特点以及对发行人发展前景和投资价值的独立判断而进行的投资行为。”并没有对后续能否可以和宁德时代继续保持长期合作做出保证。

与红利相伴相生

虽然储能电池的成长性存疑,但是不能否定的是,伴随着光伏产业的发展,首航新能也确实吃到了一定的行业红利。

《招股书》显示,首航新能成立于2013年6月,专注于太阳能电力的转换、存储与管理。熟悉光伏产业的朋友不难发现,首航新能成立的时间点,暗暗契合了中国政府大力补贴,欧洲光伏产业败退,中国光伏产业迅速崛起的时代背景。

早在2010年,中国政府就将光伏确定为战略性新兴产业;“十二五”还针对太阳能产业,确定了以降低太阳能发电价格、扩大光伏系统生产为导向的发展策略。

BP数据显示,2012-2017年,中国光伏新增装机量复合年增长率为57%。对比来看,同期中国外的相关市场复合年增长率仅为9%。

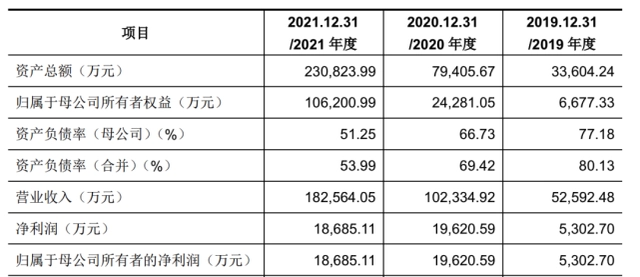

在此背景下,首航新能的业绩也节节攀升。《招股书》显示,2019年-2021年,首航新能营收分别为5.26亿元、10.23亿元以及18.26亿元,年复合增长率86.32%;归母净利润分别为0.53亿元、1.96亿元以及1.87亿元,年复合增长率152.83%。

图源:招股书

2022年上半年,首航新能的业绩增速依然不减,营收和归母净利润分别为17.60亿元以及2.78亿,基本都达到了去年全年的水平。

首航新能能取得如此亮眼的业绩,一方面确实离不开市场的红利,另一方面,或许也是因为其积累了不俗的技术。

《招股书》显示,截止2022年中,首航新能及其下属企业拥有25项核心技术、9项发明专利、28项实用新型专利、17项外观设计专利以及34项软件著作权,“对于高效可靠直流-直流和直流-交流功率变换技术、电网适用性和电网支撑等电网交互技术、快速故障诊断技术等方面的研究在 行业内具有较强的竞争力”。

高毛利背后的隐患

事实上,除了亮眼的业绩增速,首航新能给资本市场带来的更大惊喜,还是要属亮眼的毛利率。

《招股书》显示,2019年-2021年,首航新能主营业务毛利率分别为35.22%、38.68%以及35.57%,均可以稳定在35%以上。

首航新能亮眼的毛利率数据确实与前文提到的储能电池相关业务毛利率稳步攀升有一定联系,但更重要的,或许还是因为公司重要的营收支柱并网逆变器的毛利率表现稳定。

《招股书》显示,2019年-2021年,首航新能并网逆变器业务的营收占比分别为91.19%、92.07%以及64.78%,毛利率分别为33.39%、37.50%以及31.38%。可以发现,首航新能并网逆变器业务稳定的毛利率表现,对公司整体的毛利率起到了“压舱石”的作用。

图源:招股书

不过不能忽视的是,伴随着技术与产业链的成熟,光伏逆变器行业已经从此前的政策驱动变为了现如今的市场驱动,并且市场红利也在不断收缩,中研普华产业研究院数据显示,2022年-2028年,光伏逆变器市场规模的复合年增长率仅为5%左右。这也意味着,光伏逆变器企业很难再俘获更多的客户。

首航新能的《招股书》也能看到这个趋势。2019年-2021年,首航新能对前五大客户的销售额分别占总营收的50.07%、51.49%以及60.00%。可以发现,首航新能对大客户的依赖度正逐年走高。

深交所也看到了上述矛盾,因而重点要求首航新能说明“并网逆变器毛利率高于同行业可比公司外销业务毛利率的原因及合理性。”

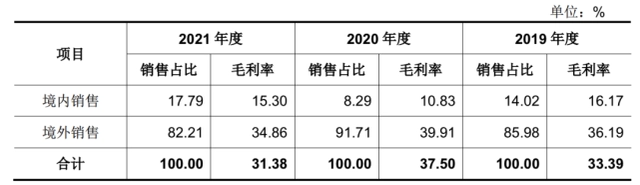

首航新能认为这主要得益于境外渠道。《招股书》显示,2019年-2021年,首航新能境外渠道营收分别为4.55亿元、9.42亿元以及16亿元,分别占总营收的86.71%、92.09%以及88.01%。

首航新能的境内和境外渠道有着截然不同的毛利率水平。2019年-2021年,其境内渠道的毛利率分别为16.17%、10.83%以及15.30%;反观境外渠道的毛利率分别为36.19%、39.91%、以及34.86%,后者甚至可以达到前者的三、四倍。

图源:招股书

诚然,首航新能亮眼的境外渠道毛利率表现,稳住了公司整体的毛利率,但是跨境贸易的特点,也决定了首航新能的海外渠道并不会一如既往地稳定。

《招股书》显示,首航新能境外业务主要以美元、欧元结算。2019年-2021年,首航新能汇兑损益的金额分别为-323.20万元、896.66万元和 2881.25 万元,分别占各期营业利润的-5.02%、3.92%和 12.77%。

对此,首航新能也坦率地表示,“如未来汇率波动幅度进一步扩大,将对公司经营业绩产生一定的影响。”

另一方面,首航新能较高的毛利率,或许与其对下游企业的信用“松绑”有一定的联系。《招股书》显示,2020年-2022年上半年,首航新能应收账款账面价值从1.13亿元膨胀至7.31亿元,占资产比例也从14.27%攀升至21.05%。

不过首航新能却表示,“公司对主要经销商客户的信用政策均存在一定的调整,调整主要基于公司与主要客户保持长期良好的合作关系,双方因资金安排需求、业务战略规划等因素协商确定,并非主动放宽信用政策,公司不存在通过放宽信用期刺激销售的情形”。

或许整整因为看到上述矛盾,首航新能希望借资本的力量破局。《招股书》显示,首航新能拟募资35.12亿元,其中首航储能系统建设项目20亿元,新能源产品研发制造项目7.72亿元,占比总募资额的78.93%。对此,首航新能表示,首航储能系统建设项目及新能源产品研发制造项目实施后,“公司分布式大功率逆变器、储能逆变器和储能电池的产能将得到有效提升。”

由此来看,首航新能似乎希望让公司的“压舱石” 并网逆变器和“新故事”储能电池协同发展,谋求高维突破。但问题是,逆变器行业的竞争已然进入白热化阶段,企业很难再探寻到增量红利,而首航新能储能电池业务繁荣与否,又与宁德时代是否提供成本更低的电芯息息相关。

因此,即使可以登陆资本市场,首航新能或许也难以让投资者信心满满地看待自己的未来。